相続した空き家の特例とは?(譲渡益の3000万円控除)

相続が発生して実家の土地と建物を相続したものの、今後住む予定がなく売却する場合、一定の要件に該当すると、譲渡に関する税金(譲渡所得税)が大幅に安くなります。

この制度は、相続空き家の特例と言われており、譲渡益が3000万円控除できることから、最大で600万円ほど税金が安くなります。

以下に、この相続空き家の特例を受けるための要件をご説明します。

相続空き家の特例の要件

相続空き家の特例の要件は以下のとおりです。

空き家を解体して売却する場合の注意点

特例を適用するために空き家を解体して売却する場合は、売主が建物を解体し更地で買主に引き渡す必要があります。

建物を解体するためには、解体業者を選定し、近隣への配慮も必要となることから、売主としては建物付の状態で売却したいところですが、この特例では、取り壊しが適用要件となっていることから、解体は必須となります。

なお、耐震リフォームをした上での売却も可能ですが、費用対効果の点から、空き家を解体して更地で売却することが現実的です。

空き家特例を適用した場合の税金の計算例

空き家特例を適用した場合の税金の計算例をご紹介します。

不動産→ 実家の土地建物

取得費→ 土地を、父親が30年前に2000万円で購入

売却額→ 土地を、5000万円で売却

譲渡益→ 5000万円ー2000万円=3000万円

5000万円ー2000万円×20.315%=609万円

5000万円ー(2000万円+3000万円)×20.315%=0円

このように譲渡益がある不動産を売却する場合、空き家特例を使うことで税金が大幅に安くなります。

おわりに

相続した家が空き家になると、草木の手入れや台風対策、毎年の固定資産税など、管理の手間やコストが思った以上にかかってきます。

最近では、老朽化した空き家が周辺住民の潜在的な危険や迷惑となることから、空き家の存在が社会的問題としてクローズアップされ、その対策としての法整備も進んでいます。

この空き家特例は、その対策の一環であり、古い空き家を解体して売却することに一定の利益を与えることにより、旧耐震基準(昭和56年5月31以前の建物)の建物が空き家となることを防ぐことを目的としています。

この特例を使うためには、上記各要件を満たしていることが必要となり、年をまたいだ売買の場合の建物解体のタイミングや、売買契約書の特約への記載など、一定の注意が必要となる場合もあります。

相続不動産を売却する際には、遺産分割の方法や適用する特例の選択などで税金が大きく変わる可能性があります。

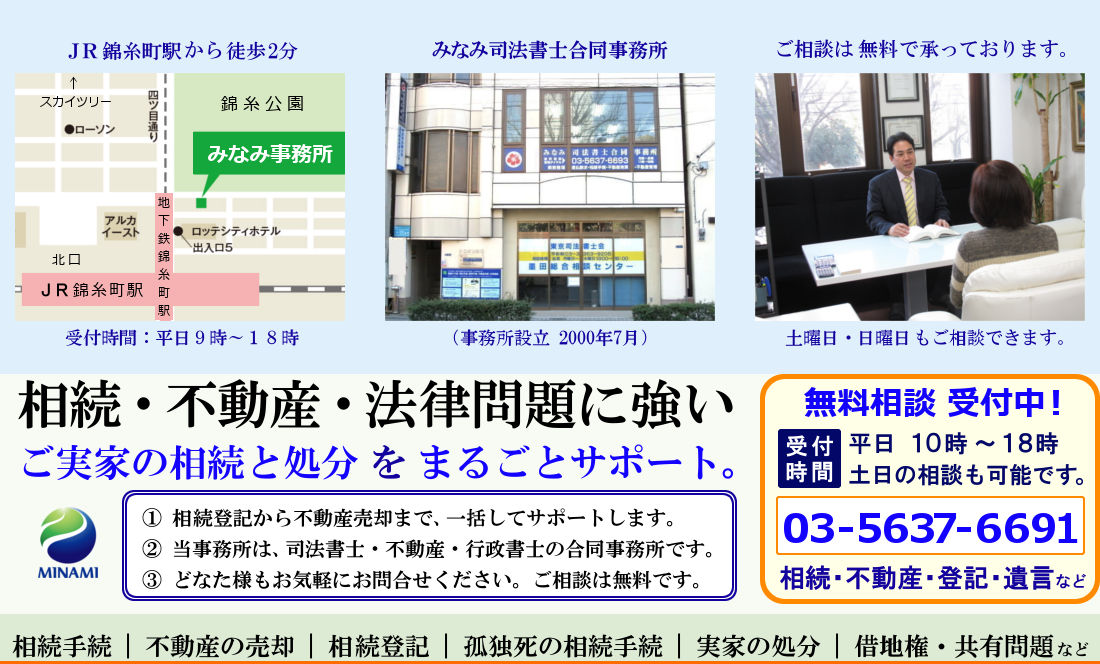

ご自身で判断できない場合や少しでもご不明な点がある場合は、お気軽にご相談ください。

無料相談のご案内!

![]()

メールでのお問合せ (24時間受付)

※面談相談のご予約、手続に関するお問い合わせなど、お気軽にご利用ください。

![]()

LINEで無料相談の予約ができます。

※QRコードから友達登録してご利用下さい。

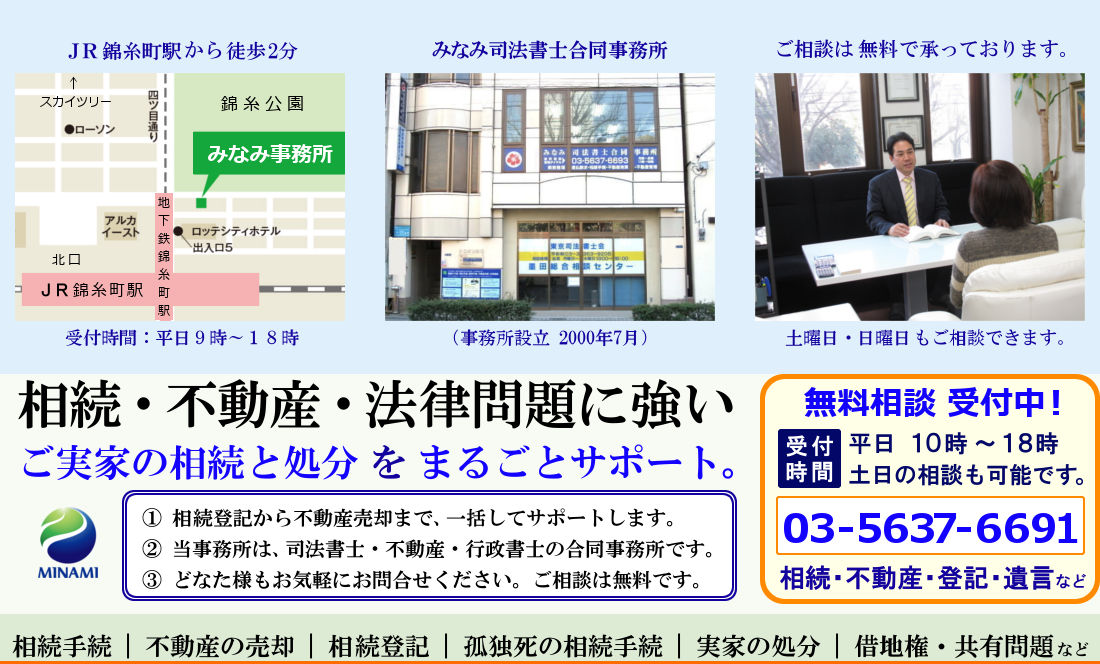

みなみ司法書士・行政書士合同事務所

〒130-0013

東京都墨田区錦糸四丁目14番4号2階

電 話 03-5637-6691

メール minami77@palette.plala.or.jp