��b�T���ȉ��̏ꍇ�A�����ł͂�����܂���B�I

�����ł̊�b�T���Ƃ́H

���������ł悭�鑊�k���e�̈�Ɂu�����Ŗ��v������܂��B�u�����ł������炩���邩�s�����v�A�u���Y�͎��Ƃ̓y�n���������Ȃ̂ő����ł��Ȃ��v�ȂǁE�E�����̕����A�����łɊւ��ĕs���������Ă�������Ⴂ�܂��B

�������A���L�������ɂȂ�킩��Ƃ���A�X���ȏ�̕��͑����ł͂����炸�A�\���̕K�v������܂���B

�܂��A�����ł�������ꍇ�ł��A�e����̓K�p��A�������@���H�v���邱�Ƃɂ���āA�Ŋz��Ⴍ���邱�Ƃ��\�ł����A���O����̒����̑�������Ƃ邱�Ƃɂ���āA����ɐŊz�������邱�Ƃ��\�ƂȂ�܂��B

�����ł́A�X���ȏ�̐l��������Ȃ��Ƃ������ƁA�����ł�������ꍇ�ł��K�ȑ���Ƃ�Ό��z���邱�Ƃ��ł���Ƃ������Ƃ́A����A�o���Ă����Ă��������B

�ȉ��ɑ����ł̊�b�T���ƊȒP�Ȍy���K������Љ�܂��B����̓I�ȑK�v�ȕ��́A���C�y�ɂ����k���������B

�����łƂ́H

�����łƂ́A�S���Ȃ����l�̍��Y���Ƒ��Ȃǂ��p�����ꍇ�ɁA���̎擾�������Y�ɉېł����ŋ��ł��B

�����ł̊�b�T���Ƃ́H

�����ł́A���Y�𑊑������S�Ă̐l�ɂ�����̂ł͂Ȃ��A�ېł���鑊�����Y�̊z�������ł̊�b�T���i������������j����ꍇ�ɂ���������܂��B

���݁A�����ł̊�b�T���̊z�́A�Œ�z���R�O�O�O���~�ł��B����āA�������Y���R�O�O�O���~�ȉ��̏ꍇ�A�@�葊���l�̐l�����ɂ�����炸�A�����ł̔[�ŁE�\���̕K�v�͂�

��܂���B

���݁A�����ł̊�b�T���̊z�́A

�����̏ꍇ�́u�@�葊���l�v�Ƃ́A�����̕����������l�������Ă��A���̕������Ȃ����̂Ƃ����ꍇ�̑����l�̐��������܂��B

�������l�̒��ɗ{�q������ꍇ�ɂ́A�u�@�葊���l�v�̐��Ɋ܂߂�{�q�̐��ɂ��ẮA���̂Ƃ��萧��������܂��B

�C�@�푊���l�Ɏ��q������ꍇ�@�@�P�l

���@�푊���l�Ɏ��q���Ȃ��ꍇ�@�@�Q�l

�i�����ł̊�b�T���̋�̗�j

�����l���z��҂Ǝq���R�l�̏ꍇ�̑����ł̊�b�T��

�R�O�O�O���~�{�i�S�l�~�U�O�O���~�j���T�S�O�O���~

�����l���z��҂ƁA�푊���l�̌Z��S�l�̏ꍇ�̑����ł̊�b�T��

�R�O�O�O���~�{�i�T�l�~�U�O�O���~�j���U�O�O�O���~

�����l���z��҂ƁA���q�P�l�A�{�q�Q�l�̏ꍇ�̑����ł̊�b�T��

�R�O�O�O���~�{�i�R�l�~�U�O�O���~�j���S�W�O�O���~

�����q�����邽�߁A�{�q�̐��͂P�l�܂ł����Z���ł��܂���B

�����l���z��҂ƁA�{�q�Q�l�̏ꍇ�̑����ł̊�b�T��

�R�O�O�O���~�{�i�R�l�~�U�O�O���~�j���S�W�O�O���~

�����q���Ȃ����߁A�{�q�̐��͂Q�l�܂ŎZ���ł��܂��B

�����l���z��҂ƁA�q���R�l�ŁA��1�l�����������������ꍇ�̑����ł̊�b�T��

�R�O�O�O���~�{�i�S�l�~�U�O�O���~�j���T�S�O�O���~

�����������������Ă��A�������Ȃ����̂Ƃ��āu�@�葊���l�̐��v���v�Z���܂��B

�������Y���A��b�T���z�ȉ��̏ꍇ�A�����ł͈������܂���B

�܂��A�\���̕K�v������܂���B

���A���A���K�͑�n�̓�������v��R�т̓���Ȃǂ�K�p���邱�Ƃɂ��ېʼn��i�̍��v�z����b�T���ȉ��ƂȂ�ꍇ�ɂ́A�����ł̐\��������K�v������܂��̂ł����Ӊ������B

���݁A�S�����̂����ő����ł�������l�̊����͂U�����x�ł��B�X���ȏ�̕��́A�������Y����b�T���ȉ��ł���i���͑����̊e�����K�p���邱�Ƃɂ���āj�����ł�[�߂�K�v������܂���B

���̊�b�T���̊z�́A�����Q�V�N�P���P���Ȍ�̑������R�O�O�O���~�{�i�@�葊���l�~�U�O�O���~�j�ւƂS�����x���z����܂����B

�����ł̌y���K��

�z��҂ɂ́A���̗��R�ɂ��Ŋz���y������Ă��܂��B

�i�P�j�@��Y�̈ێ��`���ɔz��҂̍v�������邱�ƁB

�i�Q�j�@���ꐢ��Ԃ̍��Y�̈ړ]�ł���A���̑����̊J�n��������r�I�������ƁB

�i�R�j�@�z��҂̐����ۏ�̂��߁B

�Ȃǂ̗��R����A�z��҂ɂ��ẮA�����Ƃ��đ����ł�[�߂Ȃ��Ă��ςނ悤�ɂ��邽�߁A�y���K�肪�݂����Ă��܂��B

�����̌y���K���K�p���邽�߂ɂ͂������̗v��������܂��B

�P�D�z��҂̎擾�z���A�z��҂̖@�葊�����ȉ��̏ꍇ�A�z��҂ɂ��đ����ł͉ېł���܂���B

�Q�D�z��҂̎擾�z���A�z��҂̖@�葊�������Ă��Ă��A�擾�z���P���U�O�O�O���~�܂ł̕����̐Ŋz�͉ېł���܂���B

��j�����l�E�E�E�z��҂Ǝq���Q�l�@�@�ېʼn��i�S���~

�z��҂��@�葊�����̂Q���~�i�S���~×�Q���̂P�j�A�q���Q�l���Q���~�𑊑������ꍇ�A�z��҂����������Q���~�ɂ��ẮA�����ł͉ېł���܂���B

���R�E�E�E�z��҂̎擾�z���@�葊�����ȉ��̂��߁B

��j�����l�E�E�E�z��҂Ǝq���Q�l�@�@�ېʼn��i�R���~

�z��҂��@�葊��������P���U�O�O�O���~�𑊑������ꍇ�A�z��҂����������P���U�O�O�O���~�ɂ��ẮA�����ł͉ېł���܂���B

���R�E�E�E�z��҂̎擾�z���P���U�O�O�O���~�ȉ��̂��߁B

���̗v���̂��ƁA���Z�p��n�͂R�R�O�u�܂ŁA���Ɨp��n�͂S�O�O�u�܂ł̕����ɂ��āA�]���z���W�O���܂��͂T�O�����z���鐧�x�B

���̐��x�́A�����J�n���O�̓y�n�̗��p�`�ԂŁA�K�p�E�s�K�p�������܂��B

�y�n�́A�������Y�̑唼���߂܂��̂ŁA���̐��x�͔��ɏd�v�ł��B

�����̓����K�p���邽�߂ɂ͂������̗v��������܂��B

�@�葊���l���擾�����ꍇ�A�����ی����E�ސE���Ƃ����ꂼ��ɖ@�葊���l×�T�O�O���~�̊z����ېłƂȂ�܂��B

��b�T���z���V�O�O�O���~�A�������Y���W�O�O�O���~�ŁA���ƂP�O�O�O���~�������z�������Ƃ��Ȃǂ́A�����ی��̊��p�����Ɍ��ʓI�ł��B

�����̌y���K���K�p���邽�߂ɂ͂������̗v��������܂��B

�����ł̑��łɂ���

�����Q�T�N�x�Ő������@�Ă��R���S���ɍ���ɒ�o����A�R���Q�X���ɉ��������܂����B

�����łɊւ����ȉ���_�͈ȉ��̂Ƃ���ł��B

�P�D�����ł̊�b�T���̈��������@�i�����Q�V�N�P���P������{�s�����j

������@�R�O�O�O���~�{�U�O�O���~�~�@�葊���l�̐�

�Q�D�����ŗ��̈����グ�@�i�����Q�V�N�P���P������{�s�����j

������

�`�P�O�O�O���~�E�E�E�P�O��

�P�O�O�O���~�`�R�O�O�O���~�E�E�E�P�T��

�R�O�O�O���~�`�T�O�O�O���~�E�E�E�Q�O��

�T�O�O�O���~�`�@�@�@�P���~�E�E�E�R�O��

�P���~�`�@�@�@�Q���~�E�E�E�S�O��

�Q���~�`�@�@�@�R���~�E�E�E�S�T���i�T���t�o�j

�R���~�`�@�@�@�U���~�E�E�E�T�O��

�U���~�`�@�@�@�@�@�@�E�E�E�T�T���i�T���t�o�j

�R�D���K�͑�n�̓���̓K�p�g��

���Z�p��n�̓���̖ʐϊg��

�Q�S�O�u�@���@�R�R�O�u�i�W�O���]�����j�i�����Q�V�N�P���P������{�s�����j

���莖�Ɨp��n�Ƌ��Z�p��n�̕��p�\

�R�R�O�u�@+�@�S�O�O�u�@���V�R�O�u�i�W�O���]�����j

�i�����Q�V�N�P���P�����{�s�ς݁j

�яZ��ł����K�͑�n�̓K�p�\�i�����Q�U�N�P���P������{�s�����j

�V�l�z�[�������ł����K�͑�n�̓K�p�\�i�����Q�U�N�P���P���{�s�����j

�S�D�����N�ҍT������я�Q�ҍT���̈����グ�i�����Q�V�N�P���P���{�s�����j

������

�����N�ҍT���@�@�@�Q�O�܂ł̂P�N�ɂ��P�O���~

��ʏ�Q�ҍT���@�@�W�T�܂ł̂P�N�ɂ��P�O���~

���ʏ�Q�ҍT���@�@�W�T�܂ł̂P�N�ɂ��Q�O���~

�����\����Y����L�����Ăɂ�鑊���ł̊�b�T�����Ă���ꍇ�́A���������ɒ��ӂ���ƂƂ��ɁA�����ł̎��Z�A��������������邱�Ƃ������߂��܂��B

�������k�̂��ē��I

![]()

���[���ł̂��⍇���@�i24���Ԏ�t�j

���ʒk���k�̂��\��A�葱�Ɋւ��邨�₢���킹�ȂǁA���C�y�ɂ����p���������B

![]()

LINE���������k�̗\�����ł��܂��B

��QR�R�[�h����F�B�o�^�������p�������B

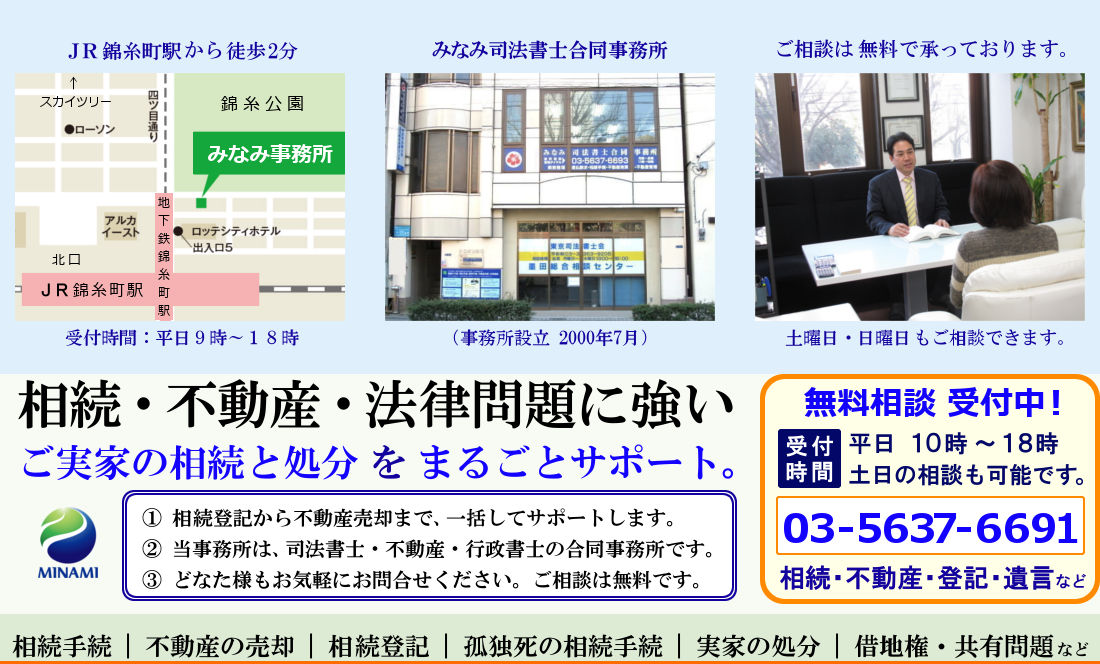

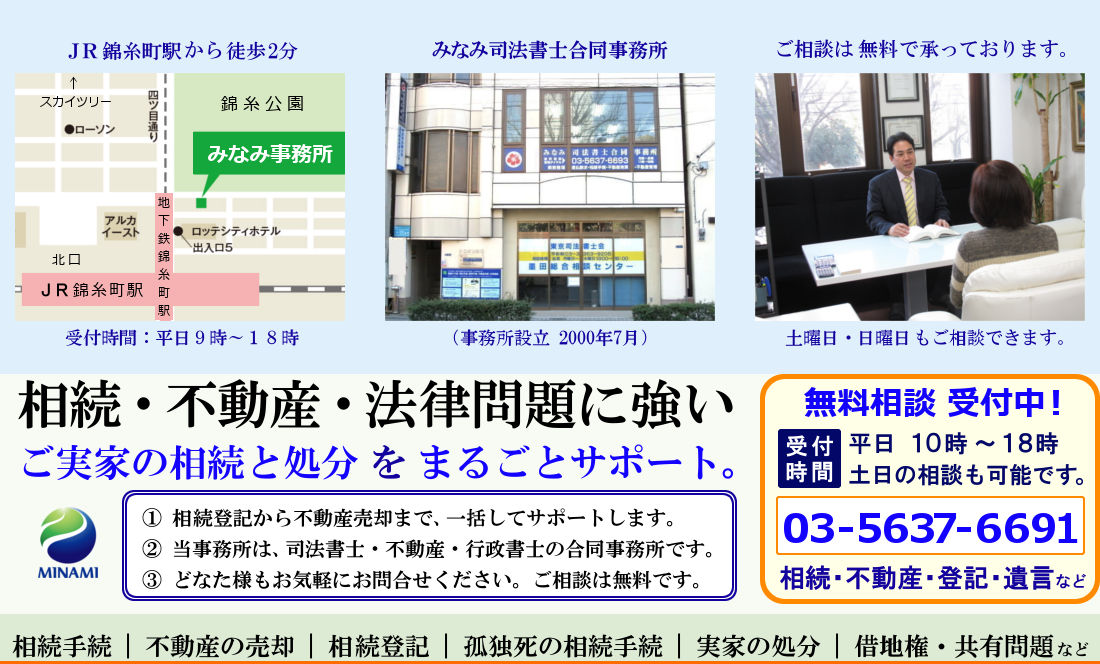

�݂Ȃݎi�@���m�E�s�����m����������

��130-0013

�����s�n�c��ю��l���ڂP�S�ԂS���Q�K

�d�@�b�@03-5637-6691

���[���@minami77@palette.plala.or.jp