居住用財産の3000万円控除とは?

平成26年 第10号

所有期間5年超の不動産を売却した際には、通常、売却額から不動産の取得費と売却費を差し引いた額(売却益)×20%の税金(譲渡所得税)がかかります。

しかし、自己の居住用財産(マイホーム)を売ったときは、「一定の要件」を満たす場合に、売却益から3000万円が控除できます。

つまり、{売却額−(取得費+売却費+3000万円)}×20.21%=税額となります。

※{ }の部分がマイナスの場合は税金がゼロになります。

※所有期間10年超の場合は税率が14.21%になります。

※「居住用財産」とは、所有者が生活の拠点として利用する土地・建物をいいます。

※上記税率のうち、0.21%は復興特別所得税(平成25年〜平成49年)です。

第1.この居住用財産の3000万円控除を受けるための要件は以下のとおりです。

1.自己の居住用の家屋、家屋+敷地、家屋+借地権を売却すること。

2.売却した年の前年および前々年にこの居住用財産の3000万円控除、マイホームの買換え・交換の特例、マイホームの譲渡損失・繰越控除の特例を利用していないこと。

3.売却したマイホームについて、他の特例の適用を受けていないこと。

4.現在居住していないマイホームの場合、住まなくなってから3年目の12月31日までに売却すること。

5.家屋を取り壊してから売却する場合は、下記の要件を満たすこと。

(1)その土地の売買契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年目の年の12月31日までに売却すること。

(2)家屋を取り壊してから売買契約を締結した日まで、その敷地を駐車場などその他の用に供していないこと。

6.買い手が、親子や夫婦など特別な間柄でないこと。

第2.居住用財産の譲受人が特殊関係者の場合、居住用財産の3000万円控除の特例を受けることはできません。

1.譲渡人の配偶者および直系血族。

2.譲渡人の親族(上記1の者を除く)でその譲渡人と生計を一にしているもの、及びその譲渡人の親族でその譲渡にかかる家屋の譲渡がされた後その譲渡人とその家屋に居住するもの。

3.譲渡人と事実上婚姻関係と同様の事情にある者、及びその者の親族でその者と生計を一にするもの。

4.上記1〜3以外の者及び譲渡人の使用人以外の者で、譲渡人から受ける金銭などにより生計を維持しているもの及びその者の親族でその者と生計を一にしているもの。

5.譲渡人と特別の関係にある一定の法人

第3.その他、居住用財産の3000万円控除特例の基礎知識

1.夫婦共有で所有する土地建物を譲渡した場合には、夫婦それぞれの譲渡所得税について、居住用財産の3000万円控除の適用を受けることができます。

2.土地(父親所有)と、土地上の建物(息子所有)を同時に売却した場合には、下記の要件に適合すれば、居住用財産の3000万円控除の適用を受けることができます。

(1)家屋とともにその敷地を譲渡したこと。

(2)家屋の所有者と敷地の所有者とが親族関係を有し、かつ生計を一にしていること。

(3)敷地の所有者は、家屋の所有者とともにその家屋を居住の用に供していること。

第4.以下のような場合にも、一定の要件のもと3000万円控除を使える可能性があります。

1.店舗兼住宅を売却した場合。

2.家屋を解体して更地にしてから売却した場合。

3.土地が単独所有、建物が二人で区分所有の場合。

4.転勤などで住まなくなってから3年が経過する年の年末以降に売却した場合。

第5.居住用財産の3000万円控除を適用した場合の計算例

小林さんは、相続で取得したマイホームを平成26年に6000万円で売却しました。

取得費は1500万円であり、譲渡費は500万円でした。

所有期間は、被相続人の所有期間と合わせて11年間です。

この場合の譲渡所得税額は下記のとおりです。

{6000万円−(1500万円+500万円+3000万円)}×14.21%=142万1000円

仮に本控除の適用がない場合の譲渡所得税額は下記のとおりとなります。

{6000万円−(1500万円+500万円)}×20.21%=808万4000円(★約666万円の増加)

※上記税率のうち、0.21%は復興特別所得税(平成25年〜平成49年)です。

※仮に取得費が不明の場合は、売却額×5%(概算取得費)の額を取得費とすることができます。

以上がマイホームを売却した際の3000万円控除の要件です。この特例を使えるか使えないかで、税金が600万円以上変わるケースもあります。この特例を利用する場合は税務上の申告が必須となりますので、その点もご注意ください。

相続不動産を売却し、売却代金にて遺産分割する際にもこの特例が利用できる場合があります。

相続不動産の売却を検討している方はお気軽にご相談ください。

司法書士・不動産コンサルタント

高 良 実

無料相談のご案内!

![]()

メールでのお問合せ (24時間受付)

※面談相談のご予約、手続に関するお問い合わせなど、お気軽にご利用ください。

![]()

LINEで無料相談の予約ができます。

※QRコードから友達登録してご利用下さい。

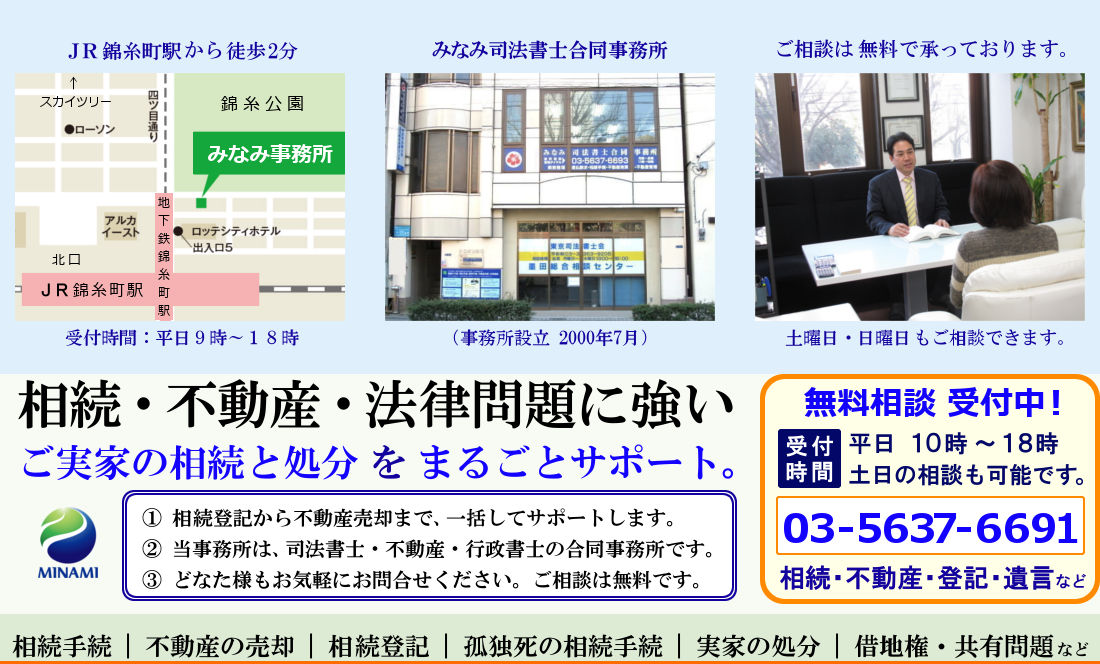

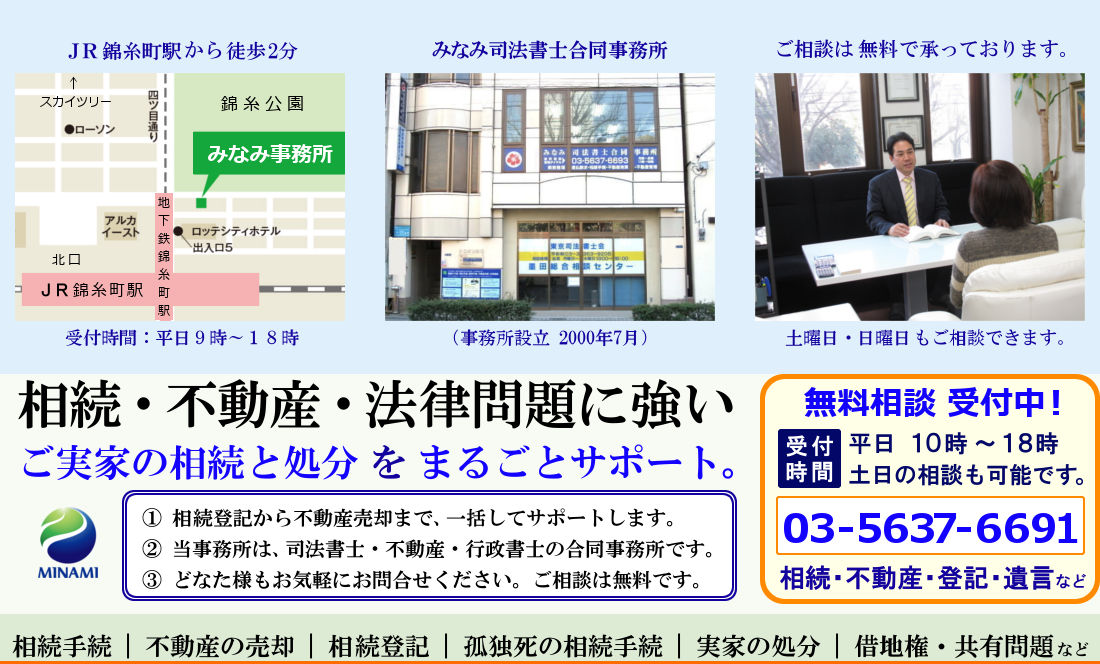

みなみ司法書士・行政書士合同事務所

〒130-0013

東京都墨田区錦糸四丁目14番4号2階

電 話 03-5637-6691

メール minami77@palette.plala.or.jp