特定居住用宅地の特例とは、相続開始の直前において被相続人(または生計が同じ親族)が居住していた宅地(または借地権等)を、次の要件に該当する被相続人の親族が相続や遺贈により取得した場合に、330㎡までの課税価格を80%減額することができる制度です。

居住用宅地の特例適用の具体例

相続人は子供1人、財産は自宅の土地以外にないと仮定すると、

相続税は、(1億5000万円-3600万円)×40%-1700万円=2860万円にもなります。

しかし、上記につき居住用宅地の特例を適用した場合、

評価額が80%減の3000万円となる結果、相続財産は

基礎控除(3600万円)の範囲内に収まるので、相続税は0円になります。

※対象となる小規模宅地が複数ある場合は、複数の土地の適用が可能ですが、適用面積については下記の制限があります。

特定居住用宅地(330㎡まで)と特定事業用宅地(400㎡まで)は併用可能

貸付事業用宅地と他の種類の小規模宅地は併用不可

※被相続人の生前に相続時精算課税による贈与によって取得した土地については、この小規模宅地の適用を受けることはできません。

※土地には土地の上に存する権利(借地権など)も含みます。

居住用宅地の特例は、取得する親族により、要件が異なります。

1.被相続人の居住用の宅地(又は借地など)を配偶者が相続する場合

①相続開始の直前において

②被相続人が居住の用に供していた宅地(または借地など)を

③被相続人の配偶者が相続または遺贈により取得した場合

※配偶者が取得する場合は、これ以外の要件はありません。

2.被相続人の居住用の宅地(又は借地など)を同居の親族が相続する場合

①相続開始の直前において、

②被相続人が居住の用に供していた宅地(又は借地など)を、

③被相続人と同居していた(配偶者以外の)親族が相続又は遺贈により取得した場合で、

④相続開始の日から相続税の申告期限まで、引き続きその家屋に居住し、かつ、その宅地を所有している場合

3.被相続人の居住用の宅地(又は借地など)を同居していない親族が相続する場合

①相続開始の直前において、

②被相続人が居住の用に供していた宅地(又は借地など)を、

③被相続人と同居していない(配偶者以外の)親族が相続または遺贈により取得した場合で、

④居住制限納税義務者または非居住制限納税義務者のうち日本国籍を有しないものでないこと、

⑤被相続人に配偶者がいないこと、

⑥相続開始の直前に被相続人の居住の用に供されていた家屋に居住していた相続人がいないこと、

⑦相続開始3年以内に日本国内にある取得者、取得者の配偶者、取得者の三親等内の親族または取得者と特別の関係がある一定の法人が所有する家屋(相続開始の直前において被相続人の居住の用に供されていた家屋を除く)に居住したことがないこと、

⑧相続開始時に取得者が居住している家屋の相続開始前のいずれの時においても所有したことがないこと、

⑨その宅地等を相続開始時から相続税の申告期限まで有していること、

※居住継続要件はありません。

※相続開始の時に日本国内に住所がなく、かつ、日本国籍を有していない人は除かれます。

4.被相続人と生計を一にする親族の居住用の宅地(又は借地など)を、被相続人の配偶者が相続する場合

①相続開始の直前において

②被相続人と生計を一にする親族の居住の用に供していた宅地(又は借地など)を

③被相続人の配偶者が相続または遺贈により取得した場合

※配偶者が取得する場合は、これ以外の要件はありません。

5.被相続人と生計を一にするの親族の居住用の宅地(又は借地など)を、被相続人と生計を一にする親族が取得する場合

①相続開始の直前において

②被相続人と生計を一にするの親族の居住の用に供していた宅地(または借地など)を

③被相続人と生計を一にしていた親族が相続または遺贈により取得した場合で

④相続開始の日から相続税の申告期限まで、引き続きその家屋に居住し、かつ、その宅地を所有している場合

上記以外の居住用宅地の要件。

1 分割の要件(未分割の土地は適用を受けられません)

① 特例の対象となる土地が

② 相続の申告期限までに

③ 相続人間の合意により分割されていること。

※この特例は、相続税の申告期限までに、特例の対象となる土地の分割がなされていない場合には、適用を受けることができません。

※相続税の申告期限までに分割できない場合でも、申告期限から3年以内に分割できた場合には特例を適用することができます。

さらに、3年以内に分割されなかった場合でも、一定のやむを得ない事情があるときは、税務署長の承認を受け、その宅地の分割ができることとなった日の翌日から4ヵ月以内に分割された場合には、適用を受けることができます。

2 申告手続の要件(特例を受けるためには、税金がゼロでも申告が必要です。)

① 相続税の申告書に

② 小規模宅地の特例を受ける旨を記載し、

③ 特例計算に関する明細書および

④ 一定の書類を添付して提出しなければならない。

※小規模宅地の特例を受けるためには、この特例の対象となる宅地、または特例対象株式、特例対象山林を取得した全ての者の同意が必要となります。

![]()

小規模宅地の特例の改正(拡大適用)のご案内!

平成25年度税制改正法案が3月4日に国会に提出され、3月29日に可決成立したことに伴い、小規模宅地の特例が以下のとおり変更となりました。

1.居住用宅地の特例の面積拡大

240㎡ → 330㎡(80%評価減)

※平成27年1月1日以後の相続より適用

2.特定事業用宅地と居住用宅地の併用可能

330㎡ + 400㎡ =730㎡(80%評価減)

※平成27年1月1日以後の相続より適用

3.二世帯住宅でも小規模宅地の適用可能

※平成26年1月1日以後の相続より適用

4.老人ホーム入居でも小規模宅地の適用可能

※平成26年1月1日以後の相続より適用

小規模宅地の特例の改正のご案内!(平成30年改正)

1.特定居住用宅地の小規模宅地特例について、別居親族に係る小規模宅地の特例に以下の要件が追加されました。

(追加された要件:要件厳格化)

イ 相続開始前3年以内に国内にある自己の3親等内の親族または特別の関係がある法人が所有する家屋に居住したことがないこと。

ロ 相続開始時に居住している家屋を過去に所有したことがないこと。

2.貸付事業用宅地の小規模宅地特例について、以下の要件が追加されました。

(追加された要件:要件厳格化)

イ 相続開始前3年超 特定貸付事業を行っている場合

・貸付事業を始めた時期にかかわらず、すべて特例の対象となる。

ロ 相続開始前3年超 特定貸付事業を行っていない場合

・相続開始前3年超前に貸付事業の用に供された宅地等は特例の対象となる。

・相続開始前3年以内に貸付事業の用に供された宅地等は対象とならない。

ハ 上記にかかわらず、平成30年3月31日までに貸付事業の用に供された宅地等は特例の対象となる。

3.特定居住用宅地の小規模宅地特例について、以下のとおり範囲が拡大されました。

(範囲が拡大の内容:要件緩和)

イ 介護医療院入居についても小規模宅地の適用可能となりました。

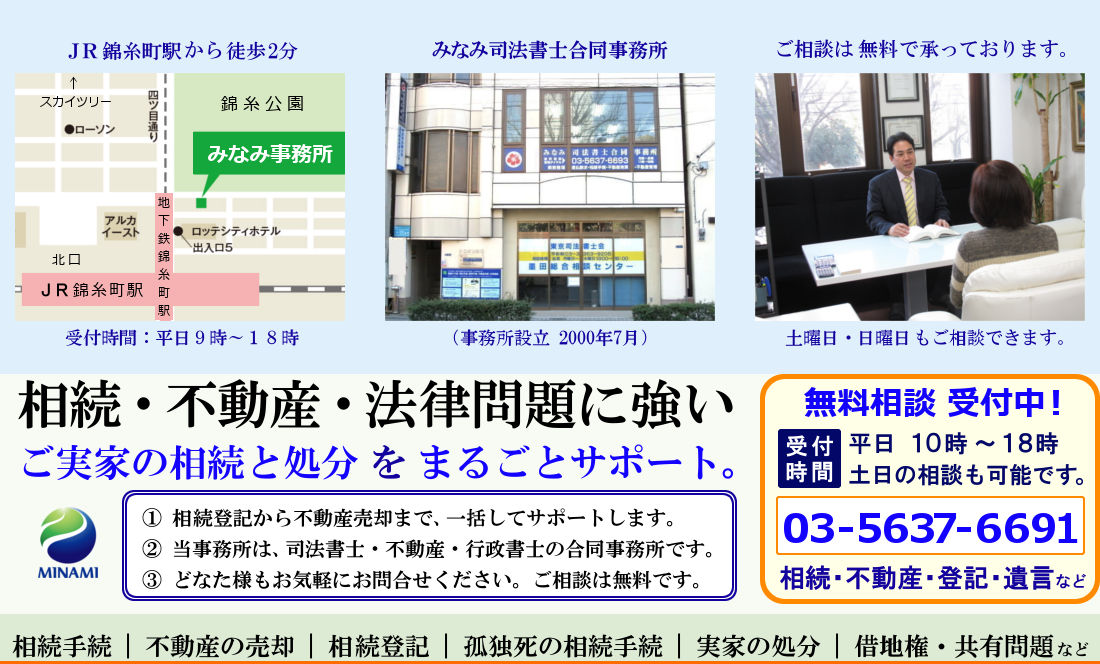

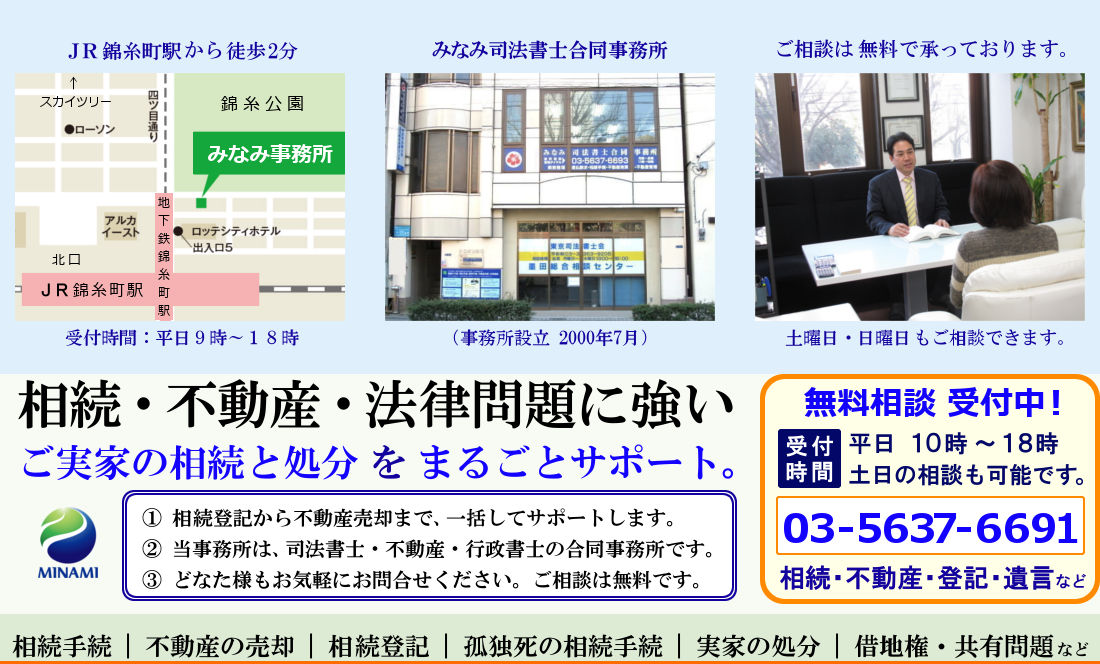

無料相談のご案内!

![]()

メールでのお問合せ (24時間受付)

※面談相談のご予約、手続に関するお問い合わせなど、お気軽にご利用ください。

![]()

LINEで無料相談の予約ができます。

※QRコードから友達登録してご利用下さい。

みなみ司法書士・行政書士合同事務所

〒130-0013

東京都墨田区錦糸四丁目14番4号2階

電 話 03-5637-6691

メール minami77@palette.plala.or.jp