限定承認とは

「限定承認」とは、相続人が、相続によって得た財産の範囲内で被相続人の債務を弁済する相続の方法です。

相続人がこの方法を選択した場合は、被相続人の債務について相続財産だけから支払えば足り、不足する分を相続人の固有財産から支払う必要(義務)はありません。

よって、この制度は、

- 相続債務がどの程度あるか不明であり、財産が残る可能性がある場合

- 相続財産がいくらで売却できるか不明であり、債務超過かどうか不明の場合

- 実家など、相続財産中に(先買権の行使で)確実に取得したい財産がある場合

- 相続放棄をすると、次の順位の人が相続人となってしまい、その相続人も放棄しなければならなくなるので、その煩雑さを防ぎたい場合

などの場合に有効な制度です。

※但し、限定承認と相続放棄を比べた場合、放棄のほうが簡易であり、費用も安く、短期間で終わるので、どちらの方法も選べる場合は相続放棄をお勧めします。

限定承認の申立方法

1 限定承認の申立

相続人全員が共同して行う必要があります。

2 限定承認の申述(申立)期間

申述は,民法により自己のために相続の開始を知ったときから3か月以内にしなければならないと定められています。

但し、3ヵ月以内に「通常の相続・相続放棄・限定承認」のいずれかを選択できない場合は、家庭裁判所に申し立てることにより、この期間を延ばすことができます。(期間伸長の申立)

この申述が受理された後は、原則として撤回することはできません。

3 申立先

被相続人の最後の住所地の家庭裁判所

4 限定承認の申立に必要な書類

(1)申述書

(2)財産目録

(3)被相続人の出生時から死亡時までのすべての戸籍謄本

(4)被相続人の住民票除票又は戸籍附票

(5)申述人全員の戸籍謄本 など

(申述書の記載例)

相続の承認期間の伸張手続

相続人が、相続の開始があったことを知ったときから3ヶ月以内に相続財産の状況を調査できない場合には、相続の承認又は放棄の期間の伸長の申立てにより、家庭裁判所はその期間を伸ばすことができます。

※この場合には、3ヶ月が経過する前に期間伸張の申立をする必要があります。

限定承認の効果

1 限定承認の申述がなされると、相続人は、相続によって得た財産の限度においてのみ、被相続人の債務(及び遺贈)を弁済すべきことを留保して相続することになります。

そして、その申述が受理されると、被相続人の相続債務については、相続財産だけから支払えば足り、不足する分を相続人の固有財産から支払う義務はなくなります。

大審院昭和7年6月2日

「・・・限定承認をなしたる場合にありては相続人はその固有財産をもって右債務の弁済をなすを要せざること、即ち債権者は相続債務につきては相続人の固有財産に対し強制執行をなすこと得ざるの点において存す。」

2 限定承認が受理されると、相続債権者や受遺者に公平に分配するため、相続財産について清算手続が行われることになります。そこで、相続財産と相続人の財産とは分離して取り扱われ、相続人が被相続人に対して有していた権利義務は消滅しないでそのまま存続することになります。

3 限定承認をした相続人は、相続財産を自己の固有財産と同一の注意義務をもって管理しなければなりません。また、相続人が数人あるときは、家庭裁判所が相続人の中から選任した「相続財産管理人」が相続財産の管理及び清算に必要な一切の行為をします。

申立後の清算手続(換価・先買権・弁済)

1 官報公告・請求の申出の催告

相続財産管理人は、申立をした後5日以内(相続人が複数いるために、家庭裁判所の職権により管理人が選任された場合には選任後10日以内)に、一切の相続債権者及び受遺者に対し、限定承認をした旨、及び2ヶ月を下らない一定の期間内にその請求の申出をすべき旨の官報公告をしなければならなりません。

但し、この申立までの期間(5日以内・10日以内)については、実際上、官報公告の申込みから公告掲載まで最短で2週間ほどかかるため、5日又は10日を超えたとしても、ある程度、許容される取扱いとなっています。

2.知れたる債権者への申出の催告

存在が知れている相続債権者及び受遺者に対しては、各別に催告をします。

※知れたる債権者は、申出がなくても除斥されません。

3.弁済のための競売

相続財産により弁済する場合、金銭以外の財産については換価することになりますがこの換価は競売によってしなければなりません。

相続人が、特定の相続財産を取得することを希望する場合は、家庭裁判所の選任した鑑定人(不動産の場合は、通常、不動産鑑定士が選任されます。)による評価額を支払って財産を取得することができます。これを先買権といいます。

ただし、相続財産に抵当権などの担保権を有する債権者が、その担保権によって競売をする場合には、限定承認者はその競売を止めることはできません。

4.弁済

公告期間満了後、相続財産管理人は、相続財産の範囲内で、債権者に弁済をします。

弁済の順序

ア 抵当権や根抵当権等の優先権をもつ債権者

イ 知れたる債権者、期間内に申出があった一般債権者

ウ 申出があり、又は知れたる受遺者

エ 残余財産があれば、申出をせず、又は知れなかった債権者及び受遺者

限定承認者の責任

1 限定承認者が、請求申出の官報公告や催告を怠り、又は公告期間内に弁済したことによって、他の債権者や受遺者が正当な弁済を受けられなかったときは、これらの債権者に対して損害を賠償する責任を負います。

2 限定承認をした共同相続人の中に、相続財産を隠匿したり、処分したなどの法定単純承認に該当する事由があるときは、その相続人は、自己の相続分に応じた相続債務を、自己の固有財産でもって弁済する責任があります。

重要!! みなし譲渡所得税の課税

相続財産のなかに不動産、株式、有価証券等の価格上昇益(キャピタルゲイン)が発生している財産があれば、その財産については「相続開始時点で譲渡」したものとみなして譲渡所得税が課税されます。これを「みなし譲渡所得課税」といいます。

このみなし譲渡所得課税は、限定承認特有のものであり、相続財産の債務超過の有無を検討する際には、この「みなし譲渡所得税」も債務として考慮する必要があります。

相続税を計算する際にも、この「みなし譲渡所得税」は債務控除の対象となります。

例:取得費が3000万円、時価が4000万円の土地建物が相続財産に含まれている場合、相続人がこれを売却しなければ、値上がり益に対して譲渡所得税はかかりません。

しかし、限定承認を選択した場合は、実際に売却しなくても、売却した場合と同様に譲渡所得税を納める必要があります。

なお、この場合の譲渡所得税の計算は、相続税評価額ではなく、時価を用いますので、取得費(最低5%)によっては、非常に高額になります。

所得税法

第59条(贈与等の場合の譲渡所得等の特例)

次に掲げる事由により居住者の有する山林(事業所得の基因となるものを除く)又は譲渡所得の基因となる資産の移転があった場合には、その者の山林所得の金額、譲渡所得の金額又は雑所得の金額の計算については、その事由が生じた時に、その時における価額に相当する金額により、これらの資産の譲渡があったものとみなす。

一 贈与(法人に対するものに限る)又は相続(限定承認に係るものに限る。)もしくは遺贈(法人に対するもの及び個人に対する包括遺贈のうち限定承認に係るものに限る。)

二 著しく低い価額の対価として政令で定める額による譲渡(法人に対するものに限る。)

2 限定承認をした場合、被相続人が支払う義務がある国税については、相続人が相続によって得た財産の限度において、納付する義務を負います。よって、相続人の固有財産から被相続人の国税を納付する必要はありません。

国税通則法

第5条(相続による国税の納付義務の承継)

1 相続(包括遺贈を含む。以下同じ。)があつた場合には、相続人(包括受遺者を含む。以下同じ。)又は民法 (明治二十九年法律第八十九号)第九百五十一条 (相続財産法人の成立)の法人は、その被相続人(包括遺贈者を含む。以下同じ。)に課されるべき、又はその被相続人が納付し、若しくは徴収されるべき国税(その滞納処分費を含む。第二章(国税の納付義務の確定)、第三章第一節(国税の納付)、第六章(附帯税)及び第七章第一節(国税の更正、決定等の期間制限)を除き、以下同じ。)を納める義務を承継する。この場合において、相続人が限定承認をしたときは、その相続人は、相続によつて得た財産の限度においてのみその国税を納付する責めに任ずる。

2 前項前段の場合において、相続人が二人以上あるときは、各相続人が同項前段の規定により承継する国税の額は、同項の国税の額を民法第九百条 から第九百二条 まで(法定相続分・代襲相続人の相続分・遺言による相続分の指定)の規定によるその相続分によりあん分して計算した額とする。

3 前項の場合において、相続人のうちに相続によつて得た財産の価額が同項の規定により計算した国税の額をこえる者があるときは、その相続人は、そのこえる価額を限度として、他の相続人が前二項の規定により承継する国税を納付する責めに任ずる。

無料相談のご案内!

![]()

メールでのお問合せ (24時間受付)

※面談相談のご予約、手続に関するお問い合わせなど、お気軽にご利用ください。

![]()

LINEで無料相談の予約ができます。

※QRコードから友達登録してご利用下さい。

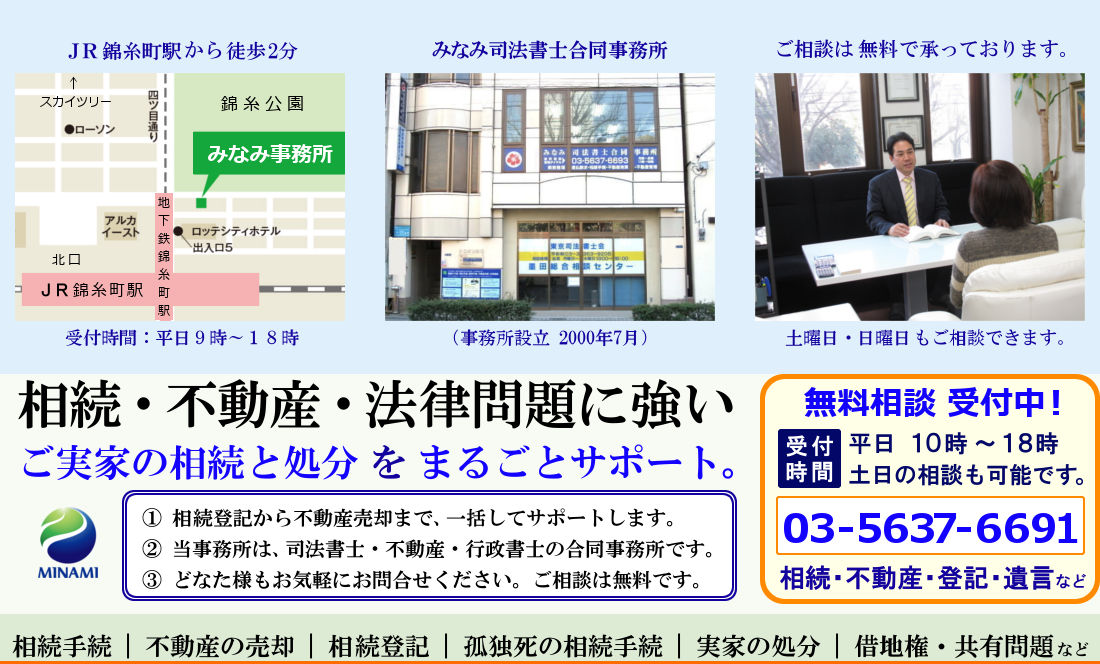

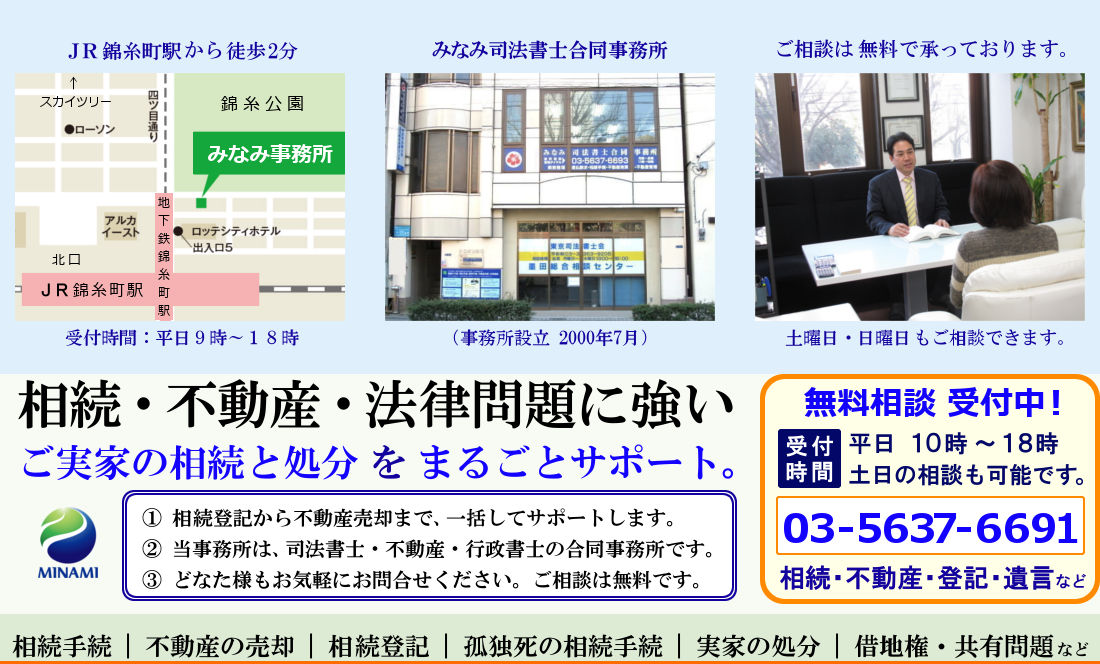

みなみ司法書士・行政書士合同事務所

〒130-0013

東京都墨田区錦糸四丁目14番4号2階

電 話 03-5637-6691

メール minami77@palette.plala.or.jp