�����̍ŐV���I

���K�͑�n�̓���̉����̂��ē��I�i�����R�O�N�����j

�����R�O�N�@��V��

���K�͑�n�̓���́A���Ɨp�⋏�Z�p�̑�n�̉ېʼn��i���y�����邱�ƂŁA�����l�̐����⎖�Ƃ̌p���ɔz�����邱�Ƃ�ړI�Ƃ��đn��ꂽ���x�ł��B

�������A�����ł̌y���݂̂�ړI�Ƃ����K�p���Ⴊ�����Ă������Ƃ���A���L�̂Ƃ���̌������i���i���j���Ȃ���܂����B

�Ȃ��A���L�̉����́A�����R�O�N�S���P���Ȍ�ɊJ�n���������ɓK�p����܂��B

�P�D���苏�Z�p��n�̏��K�͑�n����ɂ��āA�ʋ��e���ɌW�鏬�K�͑�n�̓���Ɉȉ��̗v�����lj�����܂����B

�i�lj����ꂽ�v���F�v�����i���j

�C�@�����J�n�O�R�N�ȓ��ɍ����ɂ��鎩�Ȃ̂R�e�����̐e���܂��͓��ʂ̊W������@�l�����L����Ɖ��ɋ��Z�������Ƃ��Ȃ����ƁB

���@�����J�n���ɋ��Z���Ă���Ɖ����ߋ��ɏ��L�������Ƃ��Ȃ����ƁB

�Q�D�ݕt���Ɨp��n�̏��K�͑�n����ɂ��āA�ȉ��̗v�����lj�����܂����B

�i�lj����ꂽ�v���F�v�����i���j

�C�@�����J�n�O�R�N�� ����ݕt���Ƃ��s���Ă���ꍇ

�E�ݕt���Ƃ��n�߂������ɂ�����炸�A���ׂē���̑ΏۂƂȂ�B

���@�����J�n�O�R�N�� ����ݕt���Ƃ��s���Ă��Ȃ��ꍇ

�E�����J�n�O�R�N���O�ɑݕt���Ƃ̗p�ɋ����ꂽ��n���͓���̑ΏۂƂȂ�B

�E�����J�n�O�R�N�ȓ��ɑݕt���Ƃ̗p�ɋ����ꂽ��n���͑ΏۂƂȂ�Ȃ��B

�n�@��L�ɂ�����炸�A����30�N3��31���܂łɑݕt���Ƃ̗p�ɋ����ꂽ��n���͓���̑ΏۂƂȂ�B

�R�D���苏�Z�p��n�̏��K�͑�n����ɂ��āA�ȉ��̂Ƃ���͈͂��g�傳��܂����B

�i�͈͂��g��̓��e�F�v���ɘa�j

�C�@����É@�����ɂ��Ă����K�͑�n�̓K�p�\�ƂȂ�܂����B

![]()

�g�s�b�N�X�F�y�n�������x�Ƒ����o�L�`�����������@�@�@����

�����R�O�N�@��T��

�����Ȃǂɂ�菊�L�҂��킩��Ȃ��y�n�������Љ��艻���Ă��܂��B

�����Ƃ��ẮA�����o�L�̔ώG���A��p�������邱�ƁA�y�n�̉��l�����Ȃǂ��l�����܂��B

�@���Ȃ̌�����͂U���P���A���L�ҕs���y�n�̑����ɑΏ����邽�߁A�y�n�̏��L��������ł���悤�ɂ��鐧�x�̑n�݂�A�����o�L�̋`�����̌����𒌂Ƃ��钆�ԕ����\���܂����B

����A

�E�y�n���L�҂̏��L��������ł���P�[�X

�E�����̗v����葱�����@

�E�������ꂽ���L���̋A��������ƒn�������̂̂ǂ���ɂ���̂��K��

�Ȃǂ���������A�Q�O�Q�O�N�܂łɍ����o��ڎw���\��ł��B

�����o�L�̋`�����ɂ��ẮA�����o�L�葱�̊ȗ����Ƌ��Ɍ��������Ƃ̂��Ƃł��̂ŁA�߂������A�i�@���m��ٌ�m�Ɉ˗����Ȃ��Ă��s���Y�̖��`�ύX���ȒP�ɂł���悤�ɂȂ邩������܂���B

![]()

�����ł̕ϑJ

�����R�O�N�@��R��

�����Q�V�N�P���P�����瑊���ł̊�b�T�����S�O��������i�ō��ŗ����T���オ��j�A����ɔ����đ����ł�������l���啝�ɑ����܂����B

����A���̑����ł��ǂ̂悤�ɂȂ��Ă����̂��͒肩�ł͂���܂��A���{�̌���i���̔��s�c���A������̐i�s�j���ӂ݂�ƁA��������͏オ������ɐi�މ\���������Ǝv���܂��B

�ȉ��ɁA�ߋ��R�O�N�Ԃ̑����łɊւ����ȉ��������Љ�܂��B

���a62�N12��31���܂�

��b�T���@2000���~�{�@�葊���l�~400���~

�ō��ŗ��@75��

���a63�N1��1���ȍ~

��b�T���@4000���~�{�@�葊���l�~800���~

�ō��ŗ��@70��

����4�N1��1���ȍ~

��b�T���@4800���~�{�@�葊���l�~950���~

�ō��ŗ��@70��

����6�N1��1���ȍ~

��b�T���@5000���~�{�@�葊���l�~1000���~

�ō��ŗ��@70��

����15�N1��1���ȍ~

��b�T���@5000���~�{�@�葊���l�~1000���~

�ō��ŗ��@50��

����27�N1��1���ȍ~

��b�T���@3000���~�{�@�葊���l�~600���~

�ō��ŗ��@55��

���ȏ�̂Ƃ���A���a�̏I�荠���畽���P�T�N���܂ł͑����ł��i�K�I�ɉ�����A�����P�T�N���畽���Q�V�N�܂ł͂قډ����A�����Q�V�N����㏸�ƂȂ��Ă��܂��B

![]()

�����Ɋւ���@���i���@�j�̉�����

�����R�O�N�@��Q��

�@���Ȃ́A�������J�n�����ۂ̍��Y�����ɂ����āA�S���Ȃ����l�̔z��҂̗D����}�閯�@�̉����Ă��쐬���܂����B

��ȓ��e�Ƃ��ẮA

�z��҂������J�n�̍ۂɏZ��ł��������ɏZ�ݑ������錠����V�݂���B

�z��҂����^��⌾�ŏZ�����擾�����ꍇ�ɂ́A�����Ƃ��Ĉ�Y�����̑ΏۂƂȂ�Ȃ��B

�Ȃǂł��B

����A�}���ɐi�s���鍂��Љ�Ɍ����A�S���Ȃ����l�̔z��҂̐����̈���ɂȂ���L�Ӌ`�Ȑ��x���Ǝv���܂��B

���̂悤�ȁA�����Ɋւ���@���̑啝�Ȍ������͖�S�O�N�Ԃ�ƂȂ�܂��B

����A�������\�z����鑊���@�̎�ȃ|�C���g�͈ȉ��̂Ƃ���ł��B

�i�P�j�푊���l�����L���Ă���Z���ɁA�z��҂��Z�ݑ������錠����n�݂���B���̌������A��Y�����̍ہA�I�����̈�Ƃ��Ď擾�ł���B

�i�Q�j�v�w�̈�����A�z��҂ɏZ���^�����ꍇ�A�������Ԃ��Q�O�N�ȏ�ł���A�����Ƃ��āA���Y�s���Y����Y�����̌v�Z�ΏۂƂ݂͂Ȃ��Ȃ��B

�i�R�j���M�؏��⌾�ɂ��A�p�\�R���ł����Y�ژ^���쐬�ł���B�܂��A�@���ǂ����M�؏��⌾��ۊǂ��鐧�x��n�݂���B

�i�S�j�푊���l�̉����A�����l�ȊO�̐e�����s�����ꍇ�ɂ́A���̗v�������A�����l�ɋ��K�ł̐������ł���B

![]()

����Љ�F��w�̊w��͓��ʎ�v�ɂȂ�̂��H

�����Q�X�N�@��P�S��

��㍂�ٔ��������P�X�N�P�Q���U��

�P�푊���l�̉Ƒ��\��

�@�푊���l�@��

�@�����@�t�͊w�Z�𑲋�

�@�@�������w�Z�𑲋�

�@�l���@�t�͊w�Z�𑲋�

�@���j�@������w�t�����w�ɓ��w���A���̌�A�P�O�N�ԉ��h�����𑗂�A������w�@�w���𑲋�

�@���@�Z����w�𑲋�

�Q�����̊T�v

�@���j�̋����i�w��{���h��j�Ƃ��̑��S�l�̋����ɂ͗�R���鍷������

�@�i���j�̊w����|�I�ɑ����j�̂ŁA���j�ɂ͓��ʎ�v������B

�@�Ǝl�������j��i�����B

�R�ٔ����̔��f

�@�{���̎��Ăł́A���j�̋����́A���ʎ�v�ɂ͂�����Ȃ��B���ɓ��ʎ�v�ɂȂ�Ƃ��Ă��A���̒��j�ɑ��鎝���߂��Ə��̈ӎv�����肳���B

�S���R

�@�u���̎q���炪�A��w��t�͊w�Z���A�����Ƃ��Ă͍�������ƕ]���ł��鋳����Ă������ŁA�q���̌l�����̑��̎���ɂ��A�����E��������������A���̔�p�ɍ��������邱�Ƃ�����Ƃ��Ă��A�ʏ�A�e�̎q�ɑ���}�{�̈���e�Ƃ��Ďx�o�������̂ŁA��Y�̐�n���Ƃ��Ă̎�|���܂܂Ȃ����̂ƔF������̂���ʓI�ł���B�v

![]()

���́u�⌾�v����������������́H

�����Q�X�N�@��P�R

�⌾�Ƃ́A���������U�������Ēz���A������Ă�����ȍ��Y���A�ł��L���E�L�Ӌ`�Ɋ��p���Ă��炤���߂ɍs���A�⌾�҂̈ӎv�\���ł��B

�⌾�́A���S������̎����̍��Y�̋A�������߁A���������鑈����h�~���悤�Ƃ��邱�Ƃɑ傫�ȖړI������܂��B

��P�@�⌾���쐬���������ǂ���

���̒��ł́A�⌾���Ȃ����߂ɁA����������e���Ԃő����̋N���邱�Ƃ����Ȃ�����܂���B���܂Œ��̗ǂ������e�����A�����������č����̑������N�������ƂقǁA�߂������Ƃ͂���܂���B

�P�D�v�w�̊ԂɎq�������Ȃ��ꍇ

�Q�D�q�������ɏ��p�����������Y�����ꂼ��w�肵�����Ƃ�

�R�D���j�̉ł�����̍Ȃɍ��Y�������Ƃ�

�S�D�č������A��Ȃ̎q�ƌ�Ȃ�����ꍇ

�T�D�l���Ǝ�A�_�ƌo�c�҂̏ꍇ

�U�D�����l���S�����Ȃ��ꍇ�Ȃ�

��Q�@�⌾���̎�ށ@�@

�⌾�́A�⌾�҂̐^�ӂ��m���Ɏ���������K�v�����邽�߁A���i�ȕ�������߂��Ă��܂��B�u���̐l�́A���O���������Ă����B�v�Ȃǂƌ����Ă��A�ǂ��ɂ��Ȃ�܂���B

�⌾�̕����ɂ́A���M�؏��⌾�A�����؏��⌾�A�閧�؏��⌾�̂R�̕�������߂��Ă��܂��B

���������ł́A���S�m���ȕ��@�ł���w�����؏��⌾�x�̍쐬�������߂��Ă���܂��B

�������؏��⌾�̃����b�g��

�P�D�⌾���̕����̕s���ŁA�����ƂȂ��Ă��܂��댯��������܂���B

�Q�D���{���K�����ؖ���ɕۊǂ���܂��̂ŁA�⌾�����j�����ꂽ��A�B�������������ꂽ�肷��S�z������܂���B

�R�D�⌾�҂����S������ɁA�ƒ�ٔ����ŁA���F�葱����K�v������܂���B

�S�D�⌾�҂�����ő̗͂����A���邢�͕a�C���̂��߁A���ؖ���ɏo�������Ƃ�����ȏꍇ�ɂ́A���ؐl���A�⌾�҂̎���͕a�@���֏o�����Ĉ⌾�����쐬���邱�Ƃ��ł��܂��B

���f�����b�g��

�P�D���O�Ɍ��ؖ���ɁA�ĕ����쐬���A���Y�̎������o���A�ō���������K�v������܂��B

�Q�D���ؐl�ւ̔�p��������܂��i�ʏ�V�`10���~���@�����Y�̉��i�ɂ��ς��܂��j�B

�R�D�ؐl�Q�l�̗�����`���Â����Ă��܂��B

��R�@���������Ŏ葱���������ꍇ

�@�@�o���L�x�Ȏi�@���m���e�g�ɂȂ��đ��k���Ȃ���A�⌾�҂̂���]���f���A�őP�Ǝv����⌾���̈ĕ����쐬�������܂��B

�A�@���������̎i�@���m�ƍs�����m���ؐl�������Ē����܂��B

�C�@���˗����Ă���A���{�l�Ɩʒk�����A�ŒZ�P�T�ԂŌ����؏��⌾�쐬���\�ł��B�i�����ؖ���̗\��E�o���̗L���ɂ����܂��B�j

�������P�Q�N�P������A���������Ȃ�����A���̕������Ȃ����ł��A�����؏��⌾���쐬���邱�Ƃ��ł���悤�ɂȂ�܂����B

���ؐl���A�a�@���ɕ����āA���̂����Ȃ����Ȃǂ̈⌾�����쐬���邱�Ƃ��\�ł��B

�܂��A�����؏��⌾�́A���̕������Ȃ����̂��߂ɁA�ʖ�l�̒ʖ͉{���ɂ��A�M�L�������e�̐��m�����m�F���邱�Ƃ��ł���悤�ɂȂ�܂����B

�v���������g���ł��I���l�������鑁���i�K�ŁA�����؏��⌾���쐬���܂��傤�I

���C�y�ɓ��������܂ł����k���������B

�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�s�����m�@����@�M�L

![]()

�S���Ȃ����Ƒ��Ɏ؋�����������I�H

�����Q�X�N�@��P�Q��

�u����A���Ȃ��̂������S���Ȃ�A�؋����c���Ă��܂��B���Ȃ��ɂ͎x�����`��������܂��̂ŁA���A�����������B�v

������A�ˑR�A����Ȏ莆���͂�����A�����Ă���ĂĂ��܂��܂���ˁB

�S���Ȃ������Ƒ��Ɏ؋������邩���m��Ȃ��ꍇ�́A�܂��͖S���Ȃ������̍��Y��c�����܂��傤�B

���ϋɁi�v���X�́j���Y��

�@�����A�a�����A�������L���،��A�s���Y�A���Y�Ȃ�

�����Ɂi�}�C�i�X�́j���Y��

�@�؋��Ȃǂ̍��A�ۏȂ�

�����̌��ʁA�}�C�i�X�̍��Y�������A��������]���Ȃ��ꍇ�͈ȉ��̓_�ɂ����ӂ��������B

�E������������ь��菳�F�́A�����������l�ł��邱�Ƃ�m����������R�����ȓ��ɂ��Ȃ���Ȃ�܂���B

���ƒ�ٔ����ɑ��������̐\�q�������ꍇ�́A�͂��߂��瑊���l�ł͂Ȃ����̂Ƃ݂Ȃ���A�v���X�̍��Y�A�}�C�i�X�̍��Y�Ƃ����p���Ȃ����ƂɂȂ�܂��B

�E���菳�F�́A�v���X�̍��Y����}�C�i�X�̍��Y�������đ������A�}�C�i�X���Y�������ꍇ�́A���ȍ��Y����̎x�����`�����Ə�����܂����A�����l�S�����������čs�����Ƃ��K�v�ł��B

���ƒ�ٔ����Ɍ��菳�F�̐\���������ꍇ�́A�������ɂ��ẮA�����������Y����̂ݕԍς��A���Ȃ̍��Y����ԍς���`���͂���܂���B

�A���A�������Y�̒��ɕs���Y������ꍇ�́A�݂Ȃ����n�����ł��ۂ���邱�Ƃ�����܂��̂Œ��ӂ��K�v�ł��B

�E�푊���l�̍��Y������E���������Ă��܂����ꍇ�́A�����Ƃ��đ����������ł��Ȃ��Ȃ�܂��B

�E�����Z��[���̏ꍇ�́A�ی��ŕٍς����P�[�X������܂��̂ŁA���Z�@�ւɂ��m�F���������B

�E��������ҋ��Z�Ȃǂɂ����̂̏ꍇ�A�ߕ��������������Ă��邱�Ƃ�����܂��B

���Ƒ��Ɏ؋�������A���Ȃ��������l�ł������Ƃ��Ă��A�I�����鑊���葱�ɂ���ẮA�K����������Ȃ�������Ȃ����̂ł͂���܂���B

�܂��A�؋��𑊑����Ă��܂��A���͂ł̕ԍς�����ȏꍇ�́A�������Ƃ������@������܂��B

�ڂ����A�����葱�ɂ��܂��ẮA���C�y�ɓ��������܂ł����k���������B

![]()

����I�@�z��҂̑������𑝂₷�@�����̎���

�����Q�X�N�@��P�P��

�����Q�X�N�V���P�W���A�@���R�c��́A��Y�����̍ۂɔ푊���l�̔z��҂�D������������Ă��܂Ƃ߂܂����B

���̎��Ă������āA�@���Ȃł́A�W����{�����P�������A�ӌ�����i�p�u���b�N�R�����g�j���s���A�N���ɗv�j�Ă��Ƃ�܂Ƃ߂���A���N�̒ʏ퍑��Ŗ��@�����Ă̒�o��ڎw���Ƃ̂��Ƃł��B

�ȉ��ɉ����Ă̊T�v���L�ڂ��܂��B

�E�������Ԃ��Q�O�N�ȏ�̕v�w���A�z��҂ɋ��Z�p�̕s���Y���A���O���^�܂��͈②�i�⌾�ɂ����n�j�����ꍇ�A�z��҂ɑ��^���ꂽ�s���Y�͈�Y�����̑ΏۂƂ͂Ȃ�Ȃ��B

�����̋K�肪�K�p���ꂽ�ꍇ�A���^�����z��҂́A�Z�����擾������ŁA���̑��̈�Y�ɂ��Ă��A�Q���̂P�i�@�葊�����j�𑊑��ł��邱�ƂɂȂ�܂��B

���s�̐��x�ł́A���Z�p�s���Y����Y�����̑ΏۂƂȂ�܂��B���̂��߈�Y�̒��ɐ�߂�Z���p�s���Y�̊����������ꍇ�Ȃǂł́A�ŏI�I�ɏZ���p���Ĉ�Y�����A�z��҂��Z�܂��������Ƃ����P�[�X������܂����B

�{���x�K�p��́A���̂悤�Ȗ��͌�������Ǝv���܂��B

����̉�������������肽���Ǝv���܂��B

![]()

�������N�������Ƃ��ɕK�v�ƂȂ�͂��o���X�g�i�������ҁj

�����Q�X�N�@��P�O��

�P�D���S��

�@�@�����E�Α����\����

�@�@�����S�̎�����m����������V���ȓ�

�@�@�@�ʏ�͑��V�Ђ���s���Đ\�����܂��B

�Q�D�Z���[�̐��ю�ύX��

�@�@���P�S���ȓ��B�͂��o���s�v�ȃP�[�X������܂��̂ŁA���O�ɖ����Ɋm�F

�@�@�@�����ق����悢�ł��傤�B

�R�D�������N�ی��̕�

�@�@���i�r���́@�P�S���ȓ�

�@�@���Ք�@�@�@�Q�N�ȓ�

�@�@���Z���n�̎s�撬������

�@�@���N�ی��̕�

�@�@���i�r���́@�T���ȓ�

�@�@�������@�@�@�Q�N�ȓ�

�@�@���N��������

�S�D���z�×{��̕��߂�

�@�@�Q�N�ȓ�

�T�D�����N���̕�

�@�@���S�́@�P�S���ȓ�

�@�@���x���N�������@�T�N�ȓ�

�@�@�⑰��b�N���@�T�N�ȓ�

�@�@�Ǖw�N���@�@�@�T�N�ȓ�

�@�@���S�ꎞ���@�@�Q�N�ȓ�

�@�@�����N���̕�

�@�@���S�́@�P�O���ȓ�

�@�@���x���N�������@�T�N�ȓ�

�@�@�⑰�����N���@�@�T�N�ȓ�

�U�D�����ł̏��m��\���@�S�����ȓ�

�V�D�����ł̐\���E�[��

�@�@�����J�n���̗�������P�O�����ȓ�

![]()

����Љ�F�⑰�⏞�N���̎v���i�Ȃ͔N��v���Ȃ��A�v�͂U�O�Έȏ�ł��邱�Ƃ��v���j�̓K�@���ɂ���

�����Q�X�N�@��T��

�����Q�X�N�R���Q�P���@�ō��ٔ��������@�����Q�V�i�s�c�j�R�V�T��

�i���āj

�����P�O�N�ɒn���������ł���Ȃ����S���A��Ɍ����ЊQ�Ƃ��ĔF�肳�ꂽ���A�Ȃ̎��S�����A�v���T�P�ł��������߁A�⑰�⏞�N���̎v���i�v�̏ꍇ�͍Ȏ��S���ɂU�O�Έȏ�ł��邱�Ƃ��v���j�ɊY�������A�v�Ɉ⑰�⏞�N�����x������Ȃ������B

�����ŁA�v�́A�⑰�⏞�N���̎v�����A�u�Ȃ�����ꍇ�ɂ͔N��v�����Ȃ��v�̂ɑ��A�u�v������ꍇ�ɂ͔N��v���i�U�O�Έȏ�j������v�̂͌��@�P�S���P���̖@�̉��̕����Ɉᔽ����Ƃ��đ������B

�i�ŏI�I�Ȍ��_�j

�⑰�⏞�N���̎v���͌��@�P�S���P���Ɉᔽ���Ȃ��B

�y�����̓��e�z

��P�R�i�n���ٔ��������j

��P�R�i�n���ٔ����j�́A�Ȃƕv�ƂŎv���ɍ��ق�݂���̂́A�s�����ȍ��ʓI��舵���ł���A���̋K����ጛ�Ƃ��ĕs�x����������������B

�@�@��

��Q�R�i�����ٔ����j

��Q�R�i�����ٔ����j�́A���݂̒j���Ə����̘J������������̍��ق���A�Ȃ�S�������v���Ɨ͂Ő��v���ێ��ł��Ȃ��Ȃ�\���́A�v��S�������Ȃɂ���ג������Ⴂ���ƂȂǂ���A���̋K��͍����I�ł���A�ጛ�ł͂Ȃ��Ƃ����B

�@�@��

��R�R�i�ō��ٔ����j

��R�R�i�ō��ٔ����j�́A�u�j���Ԃɂ����鐶�Y�N��l���ɐ�߂�J���͐l���̊����̈Ⴂ�v�A�u���ϓI�Ȓ����z�̊i���y�ш�ʓI�Ȍٗp�`�Ԃ̈Ⴂ�����炤��������Ȃ̒u����Ă���Љ�I�v�Ɋӂ݁A�Ȃɂ��Ĉ��̔N��ɒB���Ă��邱�Ƃ��̗v���Ƃ��Ȃ����Ƃ́A�`�`�����I�ȗ��R���������̂Ƃ������Ƃ͂ł��Ȃ��B

���������āA�`�`���S�����E���̕v�ɂ��āA���Y�E���̎��S�̓������̔N��ɒB���Ă��邱�Ƃ�v���Ƃ��Ă��镔�������@�P�S���P���Ɉᔽ����Ƃ������Ƃ͂ł��Ȃ��B

�i�Q�l�j

�n���������ЊQ�⏞�@

��R�Q���i�⑰�⏞�N���j��P���@�i�v�|�j

�⑰�⏞�N�����邱�Ƃ��ł���⑰�́A�E���̔z��ҁi���������܂ށj�A�q����A���A�c����y�ьZ��o���ł����āA�E���̎��S�̓������̎����ɂ���Đ��v���ێ����Ă������̂Ƃ���B�������A�ȈȊO�̎҂ɂ����ẮA�E���̎��S�̓������Ɍf����v���ɊY�������ꍇ�Ɍ���B

�P�@�v�A����A�c����ɂ��Ă͂U�O�Έȏ�ł��邱�ƁB

����L�̑��A�q�E�Z��o���̔N��v���A�N��v���ɊY�����Ȃ���Q�҂Ɋւ�������A�َ��Ɋւ�������A�⑰�⏞�N������ׂ��⑰�̏��ʁi�z��ҁA�q�A����A���A�c����y�ьZ��o���̏��j�Ɋւ���K�肪����܂��B

![]()

�������̏��n�E���̊��p�@

�����Q�X�N�@��R��

�P�D�������̏��n�Ƃ́A�u��Y�S�̂ɑ��鑊���l�̗L�����I�Ȏ������͖@����̒n�ʁv������l�ɏ��n���邱�Ƃł��B

�����������n�����Ƃ��́A���n���������l���L���Ă����ϋɍ��Y�i�v���X�̍��Y�j�Ə��ɍ��Y�i�����}�C�i�X�̍��Y�j������l�Ɉړ]���邱�ƂɂȂ�܂��B

���A���A���ɍ��Y������l�Ɉړ]�������Ƃ����҂Ɏ咣���邱�Ƃ́A���҂̏������Ȃ�����A�����Ƃ��Ăł��܂���B

�Q�D���������n�Ɋւ��锻��i�ō��ٕ����P�R�N�V���P�O������j

���������l�Ԃő������̏��n���s��ꂽ�Ƃ��́A�ϋɍ��Y�Ə��ɍ��Y�Ƃ�������Y�S�̂ɑ�����n�l�̊����I�Ȏ���������l�Ɉړ]���A����l�͏]�O����L���Ă����������ƐV���Ɏ擾�����������Ƃ����v������������L����҂Ƃ��Ĉ�Y�����ɉ���邱�ƂƂȂ�A���������s�����A���̌��ʂɏ]���đ����J�n�̎��ɂ����̂ڂ��Ĕ푊���l����̒��ړI�Ȍ����ړ]�������邱�ƂɂȂ�B

�R�D���������҂�����ꍇ�̑��������n�̊��p

�Ⴆ�Α����l�����\�l������悤�ȑ����̏ꍇ�A���̑����l�֑��������n�����邱�Ƃɂ�蓖���҂����炵�Ă������Ƃ��ł��܂��B

��Y�������c�ɂ��ꍇ�́A�����l�S���̍��ӂ��Ȃ�����A�����̌��͈͂�ؔ������Ȃ��̂ɑ��āA���������n�ł͏��n�l�Ə���l�Ƃ̊Ԃ̍��ӂɂ���āA�������ړ]�̌��͂��������܂��̂ŁA�����Ɏ葱��i�߂Ă������Ƃ��ł��܂��B

�A���A���������n�ł́A��Y���\������X�̍��Y���ړ]���邱�Ƃ͂ł����A�����܂ł��u�ϋɍ��Y�Ə��ɍ��Y�Ƃ�������Y�S�̂ɑ�����n�l�̊����I�Ȏ����v�����ړ]�ł��܂���̂ŁA���p����ۂ͒��ӂ��K�v�ł��B

![]()

����Љ�F�����������ꂽ���ʗa���E����a���͈�Y�����̑ΏۂƂȂ�܂��B

�����Q�X�N�@��Q��

�����̑����l���a�������������������ꍇ�A���̗a�����͖@�葊�����ɉ����ē��R�ɕ�������A��Y�����̑ΏۂƂ͂Ȃ�Ȃ��Ƃ���̂�����܂ł̍ٔ���ł����B

����āA�����l�Ԃň�Y�������c������Ȃ��ꍇ�ł��A�a�����ɂ��Ă͊e�@�葊���l���e�@�葊�����Ɋ�Â��ĕ��߂����邱�Ƃ��ł��܂����B

�������A����A�ō��ٔ����̑�@��ł͂���܂ł̍ٔ����ύX���A�u�����������ꂽ���ʗa���A�ʏ풙���A��������́A������������J�n�Ɠ����ɓ��R�ɑ������ɉ����ĕ�������邱�Ƃ͂Ȃ��A��Y�����̑ΏۂƂȂ�v�Ɣ��f���܂����B

�i����28�N12��19���@�ō��ٔ�����@�쌈��@����27�i���j11���j

���̍ٔ���ɂ��A����́A��Y�������c������Ȃ���Ԃł͖@�葊���l�S������̐\���łȂ���A�a���̕��߂����邱�Ƃ�����Ȃ�܂��B�܂��A���̂��Ƃ������ő����ł̔[�ł�����ɂȂ�P�[�X�������Ă���Ǝv���܂��B

�⌾�����쐬���ėa�����̑����l���m�肵�Ă���ꍇ�ɂ́A��Y�������c�͕s�v�ƂȂ�A�⌾���s�҂ɂ���ėa���̕��߂����邱�Ƃ��ł��܂��B

���̂��߁A�����A�����ő������N����\��������ꍇ�ɂ́A������h���_������⌾�����쐬����邱�Ƃ������߂������܂��B

![]()

�����Q�X�N�x�̗^�}�Ő�������j

�����Q�X�N�@��P��

�^�}�́A�����Q�W�N�P�Q���W���A�{�N�x�̐Ő�������j�����肵�܂����B

���Y�ł̎�ȉ�����

�P�D�C�O���Z�҂ɑ��鑊���ŁE���^�ł̉ېł̋���

���O���Y�������ł̉ېőΏۊO�Ƃ����v���i�Z���ԁj���A���s�̂T�N����P�O�N�ɕύX

�Q�D�^���[�}���V�����ɑ���Œ莑�Y�ł̉ېł̋���

�K�p�Ώ�

�����U�O�����̃}���V����

�����̌Œ莑�Y�ŕ]���z

�T�O�K�̏ꍇ���@�Q�T�K�͕ς�炸�A�P�K�͂U�����A�T�O�K�͂U����

�y�n�̕]���z�͉e���Ȃ�

�R�D�������̂Ȃ������̕]�����@�̌�����

�S�D�L��n�̑����ŕ]�����@�̌������i�ېŋ����j

�����O�@�H�����~�ʐρ~�L��n���

�����ā@�H�����~�ʐρ~���s���i����E�s���`�����

�@�@�@�@�~�K�͊i�����

�T�D���ꊔ�����@�����ł̔[�ŗP�\���x�̌�����

�U�D�����ł̕��[���x�̏��ʁE�͈͂̌�����

��ꂳ��Ă��銔���A�ЍA�،������M�����̎�v�،������E�s���Y���Ɠ����ʁi��ꏇ�ʁj�Ƃ���B

![]()

�����l�̔r���Ƃ́H

�����Q�W�N�@��V��

�q���e�ɑ��Ė\�͂�U�������A�d��ȕ��J���J��Ԃ��������ꍇ�ȂǁA���̎q�ɍ��Y�𑊑������邱�Ƃ��A�e�ł���푊���l���]�܂Ȃ��ꍇ�ɂ́A�ƒ�ٔ����ɐ\�����s���A���̑����l�̑��������͂��D���邱�Ƃ��ł��܂��B

���̐��x���u�����l�̔r���v�Ƃ����܂��B

�P�D�r�����邽�߂̗v��

�i�P�j�푊���l�ɑ���s�҂�d��ȕ��J�Ȃǂ��������ꍇ

�i�Q�j��������s���������ꍇ

�Q�D�r���̕��@

�i�P�j�푊���l�̐������ł���A�푊���l�����Ȃ̏Z���n�̉ƒ�ٔ����ɐ\�����s���B

�i�Q�j�⌾�ɂ��r���̈ӎv�\���������ꍇ�ɂ́A�푊���l�̎���A�⌾���s�҂������J�n�n���NJ�����ƒ�ٔ����ɑ��Ĕr���̐\�����s���B

��L�̐\��������ƁA�ƒ�ٔ����́A�r�����R�̑��݁A�푊���l�̈ӎv�A�����l�̉��S�ȂǁA���ʂ̎���𑍍��I�ɍl�����Ĕr�����������ǂ��������肵�܂��B

�R�D�r���̌���

�r�����m�肷��ƁA���̑����l�͑��������͂��D����A���Y���𑊑����邱�Ƃ��ł��Ȃ��Ȃ�܂��B

�A���A�r���ɂ�鑊�����̑r���́A�\���l�i�푊���l�j�Ɣ�r���҂Ƃ̊Ԃł̂ݔ�������̂ŁA���ɁA��r���҂Ɏq������ꍇ�ɂ́A���̎q�͔푊���l�̑�P�����l�ƂȂ邱�Ƃ��ł��܂��B

![]()

�⌾���̎�ނƂ��ꂼ��̈⌾���̃����b�g�E�f�����b�g

�����Q�W�N�@��T��

�����Ŗ@�́i���z�j�����⑊���Ɋւ��镴���̑�������A�ߔN�A�⌾���̍쐬����������Ă�����������Ă��Ă��܂��B

�⌾���ɂ͑傫�������ĂR�̎�ނ�����A���ꂼ��Ƀ����b�g�E�f�����b�g������܂��B�⌾���̍쐬�����l���̕��́A���ꂼ��̓������悭����������ň⌾�����쐬����邱�Ƃ������߂��܂��B

�ȉ��ɂ��ꂼ��̈⌾���̓������L�ڂ������܂��B

�P�D���M�؏��⌾

�쐬���@�E�E�E�⌾�҂��S���A���t�A�������������A���č쐬���܂��B

�����b�g�E�E�E�����ō쐬����̂ŊȒP�ɍ쐬�ł���B

�@�@�@�@�@�@�@��p��������Ȃ��B

�f�����b�g�E�E�U���E�ϑ��E�B���E�����̂����ꂪ����B

�@�@�@�@�@�@�@������w�ɂ�薳���ƂȂ邨���ꂪ����B

�@�@�@�@�@�@�@�ٔ����ł̌��F�葱���K�v�ƂȂ�B

�Q�D�閧�؏��⌾

�쐬���@�E�E�E�⌾�Җ{�l���쐬�i���͑�M�҂���M�j���A������ԂŌ��ؐl�ɒ�o���A���ؐl���{�l�̂��̂ł��邱�Ƃ��m�F������@�ɂ��쐬���܂��B�A���A�⌾���̓��e�ɂ��Ă͌��ؐl�͊m�F���Ȃ��̂ŁA�����Ȉ⌾���쐬�����\��������܂��B

�����b�g�E�E�E���[�v���ł��쐬�ł���B

�f�����b�g�E�E�B���E�����̂����ꂪ����B

�@�@�@�@�@�@�@������w�ɂ�薳���ƂȂ�\��������B

�@�@�@�@�@�@�@�ٔ����ł̌��F�葱���K�v�ƂȂ�B

�R�D�����؏��⌾

�쐬���@�E�E�E�ؐl�Q�l�̗���̂��ƌ��ؐl�ɂ��쐬���܂��B

�����b�g�E�E�E�U���E�ϑ��E�B���E�����̂����ꂪ�Ȃ��B������w�ɂ�薳���ƂȂ邨���ꂪ�Ȃ��B

�f�����b�g�E�E���ؐl�萔����������B

�@�@�@�@�@�@�@���Y�z�T�O�O�O���~�Ŗ�T���~�`�P�O���~

�⌾���͑����l�ɑ���Ō�̈ӎv�\���ł���A���Ȃ̍��Y�̎擾�҂����߂�d�v�ȏ��ނł��̂ŁA���S���E�m�����̖ʂ�������؏��ɂ��⌾�̍쐬���������߂��܂��B

![]()

�����l�̒��ɍs���s���҂�����ꍇ�̎葱���@

�����Q�W�N�@��S��

�����l�̒��ɍs���s���҂���s���̐l������ꍇ�ɂ́A��Y�������c��i�߂邱�Ƃ��ł����A���̂܂܂ł͕s���Y�̏�����푊���l�̗a���������o�����Ƃ��ł��܂���B

���̂悤�ȏꍇ�́A�ȉ��̎葱���Ƃ邱�Ƃɂ���đ����̎葱��i�߂邱�Ƃ��ł��܂��B

�P�D�ƒ�ٔ����ɑ��āu�s�ݎ҂̍��Y�Ǘ��l�I�C�\���v���s���B

�ƒ�ٔ����ɂ��I�C���ꂽ���Y�Ǘ��l�́A�s�ݎ҂̍��Y��ۊǁE�Ǘ����錠����L���܂��B�������A���̍��Y�Ǘ��l�́A���Y���������錠���͂���܂���̂ŁA���R�ɂ͈�Y�������c�ɎQ�����邱�Ƃ��ł��܂���B

�s�ݎҍ��Y�Ǘ��l����Y�������c�ɎQ�����邽�߂ɂ́A�X�Ɉȉ��̎葱���s���K�v������܂��B

�@�@��

�Q�D�ƒ�ٔ����ɑ��āu�����O���̐\���v���s���B

�ƒ�ٔ����Ɉ�Y�������c���i�āj���o���A�s�ݎҍ��Y�Ǘ��l�����Y���c���āj�Ɋ�Â��ĕ������c��������鋖���܂��B

���̋����o��ƕs�ݎҍ��Y�Ǘ��l�Ƃ��̑��̑����l�Ԃɂ����Ĉ�Y�������c�𐬗������邱�Ƃ��ł��܂��B

��L�̂Ƃ���A�����l�̒��ɍs���s���҂�����ꍇ�ł����̎葱������Α����葱���s�����Ƃ��ł��܂��B

�������A�����̎葱���s���ɂ́A�葱��p�┼�N�ȏ�̊��Ԃ�v���邱�ƂɂȂ�܂��̂ŁA���̂悤�ȉ\�����\�z�����ꍇ�́A��Y�������c���̂��s�v�ƂȂ�悤�u�⌾���v���쐬���Ă������Ƃ������߂��܂��B

![]()

����Љ�@���ʑS�̂Ɏΐ����Ђ������M�؏��⌾�̌���

�����Q�W�N�@��R��

�y���Ă̊T�v�z

�P�D���a�U�P�N�U���Q�Q���A�`�́u�唼�̍��Y�����̑����l�ɑ���������v�Ƃ�����e�̎��M�؏��⌾���쐬�����B

�Q�D�����P�S�N�T���ɂ`���S�B

�`���S��ɁA�����l���o�c�����@�̖���ۊnjɂ��玩�M�؏��⌾���������ꂽ�B���̈⌾���́A�����������ɊJ�����݂ŁA�p���S�̂̍��ォ��E���ɂ����ĐԐF�̃{�[���y���Ŏΐ���������Ă��������ǂ͉\�̏�Ԃ������B

���āA���̈⌾���̌��͂́H

�R�D���R�i�n���ٔ����j�Ƒ��R�i�����ٔ����j�́A�u�⌾���Ɍ̈ӂɎΐ��������s�ׂ́A���@�P�O�Q�S���ɂ��⌾��P���Ƃ݂Ȃ����u�̈ӂɈ⌾����j�������Ƃ��v�ɊY�����Ȃ��Ƃ��āA�⌾���͗L���Ɣ��f�����B

�S�D�������A�ō��ٔ����́A�u�{���̂悤�ɐԐF�̃{�[���y���ň⌾���̕��ʑS�̂Ɏΐ��������s�ׂ́A���̍s�ׂ̗L�����ʓI�ȈӖ��ɏƂ炵�āA���̈⌾���̑S�Ă̌��͂����킹��ӎv�̕\��Ƃ݂�̂������ł���`�`�`�ȏ�ɂ��A�{���⌾���Ɍ̈ӂɎΐ��������s�ׂ́A���@�P�O�Q�S������́u�̈ӂɈ⌾����j�������Ƃ��v�ɊY������B�v�Ƃ��Ė{���⌾���͌��͂�L���Ȃ��Ɣ��f�����B

![]()

�����Q�W�N�@��P��

�����Q�V�N�P�Q���P�U���A�ō��ٔ�����@��́A���s�@�i���@�V�R�R���P���j�Œ�߂��Ă���u�����͗�����������U�����o�ߌ�łȂ���č����邱�Ƃ��ł��Ȃ��v�Ƃ̋K����A�u�č��֎~���Ԃ̂����A�P�O�O�����镔���͖@�̉��̕����⍥���̎��R��ۏႵ�����@�Ɉᔽ���Ă���v�Ɣ��f���܂����B

������āA���N���ɂ́A�u�č��֎~���Ԃ��P�O�O���v�Ƃ�������Ă���o����A���@�����������Ǝv���܂��B

���@�V�R�R���i���s�j

�P���@���́A�O���̉����܂��͎�����̓�����U�J�����o�߂�����łȂ���A�č������邱�Ƃ��ł��Ȃ��B

�Q���@�����O���̉����܂��͎�����̓�������ق��Ă����ꍇ�ɂ́A���̏o�Y�̓�����A�O���̋K���K�p���Ȃ��B

![]()

���l�ɑ݂��Ă���y�n�i�ؒn�j�̐����Ƒ����ő�

�����Q�V�N�@��X��

�P�D�����Q�V�N�P���P����葊���ł̊�b�T�����S�������������A�����ő�͂܂��܂��d�v�ɂȂ��Ă��Ă��܂��B

�������Y�̒��ł����Ɏؒn�i��n�j�́A�u���v�����Ⴂ�v�u���p���ł��Ȃ��v�u���p������v�u���ʉ��l�ɂ���ׂđ����ŕ]���������v�Ȃǂ̗��R�Ŗ�肪����A�����ł��s���ȕ��́A���炩�̑����������K�v������܂��B

�Q�D��̓I�Ȓ�n�̐����@�Ƃ��āA�ȉ��̂悤�ȕ��@���l�����܂��B

�i�P�j��n���ؒn�l�ɔ��p����B

��ԃI�[�\�h�b�N�X�Ȑ������@�ł��B���p���i�́A�����~�ؒn�������ŎZ�o����P�[�X�������悤�ł��B

�i�Q�j�ؒn�l����ؒn�������B

�@�@�@�w�����i�͏�L�Ɠ��l�ł��B

�i�R�j��n���O�҂ɔ��p����B

�ʏ�͒�n����̐��Ǝ҂ɔ��p���邱�Ƃ������Ǝv���܂����A�Ǝ҂̔��承�i�͎����~�P�O�����x�Ɣ��ɒႭ�Ȃ�܂��B

��ԊȈՂɏ����ł��܂����A�����ȂƂ���A���܂肨���߂ł��Ȃ��������@�ł��B

�i�S�j�ؒn�l�Ƌ����œy�n���O�҂ɔ��p����B

���̏ꍇ�A�y�n��ʏ�̏��L���Ƃ��Ĕ��p�ł��邽�߁A��n���ҁA�ؒn���҂Ƃ��擾�z���ł������Ȃ�܂��B

�i�T�j�ؒn���ƒ�n�����������A���ꂼ�ꂪ���S�ȏ��L���҂ƂȂ�B

�������i�ɂ��Ă͎ؒn���������Q�l�ɎZ�o����P�[�X�������悤�ł��B���̏��������u�Œ莑�Y�̌�������v��K�p���邱�ƂŁA�o���ɏ��n�����ł�����Ȃ��Ȃ�܂��B

�i�U�j�ؒn���ƒ�n�����f�B�x���b�p�[�ɒ��A���ꂼ�ꂪ�r���̋��L�������擾����B

�ŋ߁A�K�p���Ⴊ�����Ă��鐮�����@�ł��B�ؒn���ҁA��n���҂Ƃ��V�z�̃r���������擾���邱�ƂɂȂ邽�߁A���Y���l��啝�ɑ��������邱�Ƃ��ł��܂��B

![]()

�����̎��ɕK�v�ƂȂ�葱��

�����Q�V�N�@��W��

�P�D���S�͂̓͏o�E�Α����̎擾�@��

�@�@�@�@�����@���S�̎�����m���Ă���V���ȓ�

�Q�D���������E���菳�F�̐\�q�@��

�@�@�@�@�����@�����l�ƂȂ����̂�m���Ă���R�����ȓ�

�R�D�푊���l�̏����ł̊m��\���@��

�@�@�@�@�����@�����̊J�n���������̂�m�������̗�������S�����ȓ�

�S�D�����ł̐\���Ɣ[�Ł@��

�@�@�@�@�����@�����̊J�n���������̂�m�������̗�������P�O�����ȓ�

�T�D�Z���[�̐��ю�ύX�́@��

�@�@�@�@�����@�P�S���ȓ�

�U�D�s���Y�̖��`�ύX�@��

�@�@�@�@�����@��Y�������c��Ȃ�ׂ�����

�V�D���N�ی��̕ԋp�@��

�@�@�@�@�����@�T���`�P�S���ȓ�

�W�D�����Ԃ̈ړ]�o�^�@��

�@�@�@�@�����@��Y�������c��

�X�D�a�����E�����̖��`�ύX�@��

�@�@�@�@�����@��Y�������c��Ȃ�ׂ�����

10�D�����ی����̐����@��

�@�@�@�@�����@�Q�N�ȓ��i�Ȃ�ׂ������j

11�D���S�ސE���̐����@��

�@�@�@�@�����@�Ȃ�ׂ�����

12�D�d�C�E�K�X�E�����̎g�p�ҕύX�@��

�@�@�@�@�����@�Ȃ�ׂ�����

13�D�������E���Ք�̐����@��

�@�@�@�@�����@�Q�N�ȓ��i�Ȃ�ׂ������j

14�D���x���N���E�⑰�N���̐����@��

�@�@�@�@�����@�T�N�ȓ��i�Ȃ�ׂ������j

15�D���z�×{��̐����@��

�@�@�@�@�����@�Q�N�ȓ��i�Ȃ�ׂ������j

16�D���M�؏��⌾������ꍇ�̌��F�葱�@��

�@�@�@�@�����@�⌾��������Ȃ�ׂ�����

����L�̂����A���͌����Ƃ��đS�Ă̕����A���͊Y��������݂̂��K�v�Ȏ葱�ƂȂ�܂��B

![]()

���S����[���Ɏ���܂ł̎葱�̗���ƕK�v����

�����Q�V�N�@��T��

�P�D�ՏI

�@�@��t�쐬�ɂ��u���S�f�f���v�̌�t

��

�Q�D��̂̔����ƈ��u

�@�@��l�ԁE���Ɨp�Ԃɂ���̂̔���

��

�R�D���V�̑ō�����

�@�@�s�撬������ɑ��āu���S�́v�u���S�f�f���v�u�Α����\�����v���o

��

�S�D�s�撬�����ꂩ��u�Α����v�����

��

�T�D�[��

��

�U�D�ʖ�

��

�V�D���V�E���ʎ��E�������@�v

��

�W�D�o��

��

�X�D�Α�

�Α���̒S���҂ɑ��u�Α����v���o

�Α���̒S���҂���u�Α��̓������L�ڂ��ꂽ�Α����v�����

��

10�D�[��

��n�̒S���҂ɑ��u�Α��̓������L�ڂ��ꂽ�Α����v���o���A��n�Ɉ⍜���B

![]()

��Y�����́A�����܂ōl���čs���܂��傤�B

�����Q�V�N�@��Q��

�����Ƃ́A�v���S���Ȃ�i�ꎟ�����j�A�ȂƎq��������������ŁA�Ȃ��S���Ȃ����ۂ̑����i�����j�̂��Ƃ������܂��B

��ʓI�ɓ����ł́A���L��̓��Ⴊ���p�ł��Ȃ����Ƃ������A���ʓI�ɑ����ł�������X���ɂ���܂��B

�@�@�z��҂̐Ŋz�y���̓���

�@�A���K�͑�n�̕]�����̓���

��L�Q�̓���́A�@���u�z��҂������������Y�̓�1���U�O�O�O���~�܂ł͑����ł�������Ȃ��v�A�A���u���Z�p��n�̓��R�R�O�u�̕����ɂ��ĕ]�����W���������v�ȂǁA���̐ߐŌ��ʂ͔��ɑ傫�Ȃ��̂ɂȂ�܂��B

��L�A�̏��K�͑�n�̓���ɂ��ẮA�z��҂łȂ��Ƃ��v���ɍ��v���������l������ΓK�p���邱�Ƃ��ł��܂����A�@�ɂ��Ă͔z��҂����K�p�ł��Ȃ����߁A�����ł͊��p���邱�Ƃ��ł��܂���B

���ׁ̈A������x���Y���������̔z��҂��v�̍��Y��P�Ƒ��������ꍇ�ȂǁA�����Ŏv��ʍ��z�̑����ł��ۂ�����\��������܂��B

�����ł́A�����Q�V�N�P���P���ɑ呝�ł��ꂽ����ł����A���݂̓��{�̊�@�I�������l����ƁA���コ��Ȃ鑝�ł������\�z����܂��̂ŁA��Y�����̍ۂ́A�ꎟ���������ł͂Ȃ��A����������������ŕ������邱�Ƃ������߂��܂��B

![]()

����27�N1��1�����A���������Z�ېŐ��x�̓K�p�͈͂��g�傳��܂��B

�����Q�U�N�@��P�T��

���������Z�ېŐ��x�́A���s�ł́A���̔N�̂P���P�����݂U�T�Έȏ�̐e����A���̔N�̂P���P�����݂Q�O�Έȏ�̎q�i���͐��葊���l�j�ɑ��鑡�^�ɂ��K�p�ƂȂ�܂����A�����Q�V�N�P���P���ȍ~�́A���^�҂̔N��U�O�Ɉ�����������Ƌ��ɁA�c���ꂩ��̑��^���K�p�\�ƂȂ�܂��B

�����Q�V�N�ȍ~�́A���������Z�ېŐ��x�̓K�p�v���͈ȉ��̂Ƃ���ł��B

���^�ҁ@�U�O�Έȏ�̕���܂��͑c����

�ҁ@�Q�O�Έȏ�̐��葊���l�܂��͑�

�T���z�@��ېŘg�͂Q�T�O�O���~�܂�

�Ł@���@��ېŘg�i�Q�T�O�O���~�j�܂ł͑��^�Ń[���B�Q�T�O�O���~�߂��镔���͈ꗥ�Q�O���̑��^�ʼnېŁB

�������@�����������́A�{���x�K�p�i���^�j���Y�^���̉��z�ő������Y�ɉ��Z���A�����łƂ��Đ��Z�i�ېŁE�[�Łj�B

�A���A��ېŘg�߂��������ɑ��Ċ��Ɏx���������^�ł�����A���Y���^�ł͊ҕt�����B

�����̐��x����U�K�p����ƁA�ʏ�̗�N���^�ɖ߂邱�Ƃ͂ł��܂���B

�����̐��x�́A���^�ҁA�҂��ƂɓK�p����܂��B���^�ҁE�҂��ƂɑI�����邱�Ƃ��\�ł��B

��F���e���q�`�͑��������Z�ېŐ��x�A��e���q�`�͒ʏ�̗�N���^�B

�@�@���e�����j�`�͑��������Z�ېŐ��x�A���e����j�a�͒ʏ�̗�N���^�B

�����̐��x��I������ꍇ�́A���^�������N�̂R���P�T���܂łɐŖ����Ɂu�I��͏o���v���o����K�v������܂��B

![]()

��Y������̑����o�L�͂����߂ɁI

�����Q�U�N�@��V��

�s���Y���w�������l���A��O�҂ɑ��Ă��̕s���Y�̏��L�����咣���邽�߂ɂ́A���Ȃ̖��`�ɓo�L������K�v������܂��B������u�o�L�̑R�́v�Ƃ����܂��B

�i���@�P�V�V���j

���̓o�L�̑R�͂́A��Y�����ɂ���ĕs���Y���擾�����ꍇ�ɂ��K�p����܂��B

���̂��߁A��Y�������c�ɂ���āA�@�葊��������s���Y�i�����j���擾���������l�́A�o�L�����Ȃ���A���̌������O�҂Ɏ咣���邱�Ƃ��ł��܂���B

���ɁA��Y����������`�����o�L�O�ɑ��̑����l�̍��҂��������c�̑ΏۂƂȂ����s���Y�ɍ���������ƁA�������c�ɂ���ĕs���Y�S�����擾���������l�́A���Ȃ̊��S�Ȍ��������҂Ɏ咣���邱�Ƃ��ł��Ȃ��Ȃ�\��������܂��B

�s���Y�ɂ��Ĉ�Y�������c�����������Ƃ��́A�Ȃ�ׂ����߂ɓo�L������邱�Ƃ������߂��܂��B

![]()

�����Ŏ�y�ɍ��鎩�M�؏��⌾

�����Q�U�N�@��U��

���M�؏��⌾�Ƃ́A�⌾�҂��⌾�̑S���������ŏ����A����ɉ��č쐬����⌾�ł��B

���̎��M�؏��⌾�́A���ؐl�̎���肸�Ɏ����ō쐬����̂ŁA���ł��ǂ��ł��쐬�ł��A�ɂ߂ĊȒP�ɍ���Ƃ��������b�g������܂��B

�������A���̔��ʁA���@�Ō��߂�ꂽ�v���ɍ��v���Ă��Ȃ�������A���e���s���m�Ȃǂ̗��R�Ŗ����ɂȂ��Ă��܂��Ȃǂ̃f�����b�g������܂��B

�@�ȉ��Ɏ��M�؏��⌾���쐬����ۂ̖��@��̗v�����L�ڂ��܂��B

�P�D�⌾�S���̎���

�@�@���⌾�̑S�����⌾�҂������i�����Ŏ菑���j���Ȃ���Ȃ�܂���B

�Q�D���t�̎���

�@�@���쐬���m�ɂ��邽�߂ɁA�쐬�����u�N�E���E���v���L�ڂ��܂��B

�R�D�����̎���

�S�D����

�@�@����͂̎�ނɂ͓��ɐ����͂���܂��A�ł���Ύ���������ق����悢�ł��傤�B

��L�̌`���I�v���̑��A���e�ɂ��Ă��A�����̉��߂��߂����Č�������ɂȂ�Ȃ��悤���m�ɋL�ڂ���K�v������܂��B

![]()

�◯�����E�����Ɋւ���ō��ٔ���

�����Q�U�N�@��T��

�ō��ٔ��������P�O�N�X���Q�U������

�����̎�ȓ��e

�P�D�����l�ɑ���②�������Ƃ��Ĉ◯�����E����������ꍇ�́A���̈②�̂����A���҂ł��鑊���l�́u�◯���z���镔���̂݁v���A�◯�����E�����̑ΏۂƂȂ�B

�Q�D�◯����N�Q���Ă��镡���̑����l�̂����A�N�ɑ��Č��E�������邩�́u���ׂĂ̎��҂̈◯���N�Q�z����Ɉ��v�Z���ꂽ���E�����Ɋ�Â��Ă������v�����҂̎��R�ł���B

![]()

�����Q�U�N�x���{��������j

�����Q�U�N�@��P��

��N�P�Q���A���{�͕����Q�U�N�x�Ő�������j�����肵�܂����B�������e�Ƃ��Ă̓f�t���E�p�E���{�o�ύĐ��Ɍ������Ő��[�u�A�n���@�l�ېł̐����A���^�����T���̌������A�����x���̂��߂̐Ő���̑[�u�Ȃǂ����荞�܂�Ă��܂��B

�ȉ��ɑ����ł̎擾����Z�Ɋւ�������Ẵ|�C���g�����`�����܂��B

�P�D�������Y�ɌW����n�����̉ېł̓���̌�����

�����l�`���A���������y�n�̈ꕔ�p�����ꍇ�ɁA���s�ł́A�`�����������y�n�S���ɑΉ����鑊���ő����z�����̓y�n�̎擾��Ƃ��ĉ��Z�����̂ɑ��A�����Q�V�N�P���P���Ȍ�ɊJ�n���鑊���ɂ��擾�����y�n�p����ꍇ�́A���n�����y�n�ɑΉ����鑊���ő����z�����y�n�̎擾��Ƃ��ĉ��Z�ł��Ȃ��Ȃ�܂����B

��L�̌��ʁA�L��ȓy�n�j��l���������A�y�n�̈ꕔ�p���đ����ł�P�o����悤�ȃP�[�X�ł́A���p�ɔ������n�擾�ł��啝�ɑ�����\��������܂��̂Œ��ӂ��K�v�ł��B

![]()

�����̊e�葱�̊�����

�����Q�T�N�@��P�U��

��������������Ɨl�X�Ȏ葱���K�v�ƂȂ�܂��B���̎葱�̒��ɂ́A���܂łɂ��Ȃ���u�������ł��Ȃ��Ȃ�v�܂��́u���Z�ł��ۂ�����v�ȂǁA���̕s���v������������̂�����܂��B

���ɁA������������R�����ȓ��̑��������́A�푊���l�ɑ��z�̕�������ꍇ�ȂǓ��ɏd�v�ƂȂ�܂��B

�ȉ��ɑ����葱�̊����̈������Љ�����܂��B

������������

�V���ȓ�

�@�E���S�͂̒�o

�@�E��������

�P�S���ȓ�

�@�E���ю�ύX��

�R�����ȓ�

�@�E���������A���菳�F�̎葱

�S�����ȓ�

�@�E�푊���l�̏����ł̏��m��\��

�P�O�����ȓ�

�@�E�����ł̐\���E�[��

�Q�N�ȓ�

�@�E���Ք�A�������̐���

�@�E���z�×{��̐���

�@�E�����N�����S�ꎞ���̐���

�R�N�ȓ�

�@�E�e�ی����̐���

�T�N�ȓ�

�@�E�⑰�N�����̐���

�@�E���x���N���̐���

![]()

���O�q�̑������ʋK��́u�ጛ�ł��薳���v

�����Q�T�N�@��P�R��

�����Q�T�N�X���S���A�ō��ٔ�����@��́A�����O�̎q�̑�������������̎q�̂Q���̂P�Ƃ��閯�@�̋K����u�����v�Ɣ��f���܂����B

���̌���ɂ��A����͍�����̎q�A�����O�̎q�Ƃ������������ɂȂ�܂��B�܂��A�ߋ��ɔ������������ւ̉e���ɂ��ẮA���L�̂悤�Ȕ��f���Ȃ���Ă���̂Œ��ӂ��K�v�ł��B

��P�@����̊T�v

�P�@�����P�R�N�V���Ɏ��S�����b�̈�Y�ɂ��A�b�̒��o�q�i������̎q�j���A�b�̔o�q�i�����O�̎q�j�ɑ��C��Y�̕����̐R����\�����Ă������B

�Q�@�o�q�̑������𒄏o�q�̑������̂Q���̂P�Ƃ��閯�@�X�O�O���S���A���̋K��́A�@�̉��̕������߂����@�P�S���P���Ɉᔽ���Ă��薳���ł���B

��Q�@���̌��肪������K�p����邩�ɂ���

�P�@�{����́A���@�X�O�O���S���A���̋K�肪�x���Ƃ������P�R�N�V�������ɂ����Č��@�P�S���P���Ɉᔽ���Ă����Ɣ��f������̂ł���B

�Q�@�����V�N��@�쌈����тɏ��@�씻���E���肪�A�����P�R�N�V�����O�ɑ������J�n���������ɂ��Ă��̑����J�n���_�ł̖��@�X�O�O���S���A���̋K��̍��������m�肵�����f��ύX������̂ł͂Ȃ��B

�R�@���@�X�O�O���S���A���̋K��́A�����P�R�N�V���ȍ~�͖����ł���B

�S�@�{����̈ጛ���f�́A�b�̑����̊J�n���i�����P�R�N�V���j����{����܂ł̊ԂɊJ�n���ꂽ���̑����ɂ��A���@�X�O�O���S���A���̋K���O��Ƃ��Ă��ꂽ��Y�̕����̐R�����̑��̍ٔ��A��Y�̕����̋��c���̑��̍��ӓ��ɂ��m��I�Ȃ��̂ƂȂ����@���W�ɉe�����y�ڂ����̂ł͂Ȃ��Ɖ�����̂������ł���B

![]()

�⌾�Ŗ@�I�Ɍ��͂������鎖��

�����Q�T�N�@��P�O��

�⌾���ɂ͉��ł��������Ƃ��ł��܂����A�����������Ŗ@�I�Ɍ��͂��������鎖���͖@���Œ�߂��Ă��܂��B

�Ⴆ�A�u����A�ȂɑS���Y�𑊑�������B�v�Ƃ����⌾�͌��͂�L���܂����A�u����A�{�q�Ƃ̗{�q���g����������B�v�Ƃ����⌾�͌��͂�L���܂���B

�ȉ��ɁA�⌾�ɂ��@�I�Ɍ��͂�L����⌾���������Љ�����܂��B

�P�D�q�̔F�m

�Q�D�����N�҂̌㌩�l�E�㌩�ēl�̎w��

�R�D�������Y�̑����l�ȊO�ւ̈②

�S�D�������Y�̊�t

�T�D�M���̐ݒ�

�U�D�e�����l�̑������̎w��E��O�҂ɑ���w��̈ϑ�

�V�D��Y�������@�̎w��E��O�҂ɑ���w��̈ϑ�

�W�D�T�N�ȓ��̈�Y�����̋֎~

�X�D�����l���݂̒S�ېӔC�̎w��

�P�O�D���ʎ�v�̎����߂��̖Ə�

�P�P�D�����l�̔r���E�r���̎�����

�P�Q�D�⌾���s�҂̎w��E��O�҂ɑ���w��̈ϑ�

�P�R�D���J���p�҂̎w��

![]()

���^�ʼn�����̎����ŗ�

�����Q�T�N�@��X��

�����Q�V�N�P���P���ȍ~�A�u����E�c����v����u�Q�O�Έȏ�̎q�E���v�ւ̑��^�͐ŗ����Ⴍ�Ȃ�܂��B����Ǝ����������āA�����ł��啝�ɑ����邱�Ƃ������܂�Ă��܂��B

���̂��߁A����A�����ł������邱�Ƃ��\�z�������́A�����ł̌��E�ŗ��Ƒ��^�ł̎����ŗ����r���Ȃ���A���ʓI�ȑ��^���s�����Ƃ����d�v�ƂȂ��Ă��܂��B

�����Q�V�N�ȍ~�̕���E�c���ꂩ��Q�O�Έȏ�̎q�E���ւ̑��^�ł̎����ŗ�

�i���^�z�j�@�@�@�@�@�i���^�Ŋz�j�@�@�@�@�@�@�i�����ŗ��j

�`�P�P�O���~�@�@�@�@�@�@�@�@�@�@�@�O�~

�@�T�O�O���~�@�@�@�@�@�S�W���T�O�O�O�~�@�@�@�@�@�X�D�V��

�P�O�O�O���~�@�@�@�@�P�V�V���~�@�@�@�@�@�@�@�@�P�V�D�V��

�Q�O�O�O���~�@�@�@�@�T�W�T���T�O�O�O�~�@�@�@�@�Q�X�D�R��

�R�O�O�O���~�@�@�@�P�O�R�T���T�O�O�O�~�@�@�@�@�R�S�D�T��

�T�O�O�O���~�@�@�@�Q�O�S�X���T�O�O�O�~�@�@�@�@�S�P�D�O��

![]()

�����Q�T�N�x�@�����ʼn����̃|�C���g

�����Q�T�N�@��V��

�P�D�����ł̊�b�T���̏k���i�����Q�V�N�P���P���`�j

���s�@�T�O�O�O���~+�@�葊���l�~�P�O�O�O���~

�����@�R�O�O�O���~+�@�葊���l�~�U�O�O���~

�Q�D�����ł̍ō��ŗ��̈����グ�i�����Q�V�N�P���P���`�j

�@�@�@�@�@�`�P�O�O�O���~�E�E�E�P�O��

�P�O�O�O���~�`�R�O�O�O���~�E�E�E�P�T��

�R�O�O�O���~�`�T�O�O�O���~�E�E�E�Q�O��

�T�O�O�O���~�`�@�@�@�P���~�E�E�E�R�O��

�@�@�@�P���~�`�@�@�@�Q���~�E�E�E�S�O��

�@�@�@�Q���~�`�@�@�@�R���~�E�E�E�S�T���i�T���t�o�j

�@�@�@�R���~�`�@�@�@�U���~�E�E�E�T�O��

�@�@�@�U���~�`�@�@�@�@�@�@�E�E�E�T�T���i�T���t�o�j

�R�D���K�͑�n�̓���̓K�p�g��

���Z�p��n�̓���̖ʐϊg��

�Q�S�O�u�@���@�R�R�O�u�i�W�O���]�����j�i�����Q�V�N�P���P���`�j

���莖�Ɨp��n�Ƌ��Z�p��n�̕��p�\

�R�R�O�u�@+�@�S�O�O�u�@���V�R�O�u�i�W�O���]�����j�i�����Q�V�N�P���P���`�j

�яZ��ł����K�͑�n�̓K�p�\�i�����Q�U�N�P���P���`�j

�V�l�z�[�������ł����K�͑�n�̓K�p�\�i�����Q�U�N�P���P���`�j

![]()

�����Q�T�N�x�Ő������̑�j�̊T�v

�����Q�T�N�@��R��

�����Q�T�N�P���Q�X���t�c����ɂ��A�����Q�T�N�x�Ő�������j�����肳��܂����B

�ȉ��ɑ����łɊւ����ȉ������������Љ�܂��B

�P�D�������Y�̊�b�T�����A���s�́u�T�O�O�O���~�{�@�葊���l�~�P�O�O�O���~�v����u�R�O�O�O���~�{�@�葊���l�~�U�O�O���~�v�ɏk������B

�������Q�V�N�P���P���Ȍ�ɊJ�n���鑊���ɂ��ēK�p����܂��B

�Q�D�����ŗ����A�u�Q���~������R���~�܂ł̕������S�O������S�T���Ɂv�A�u�U���~���̕������T�O������T�T���Ɂv���ꂼ������グ��B

�������Q�V�N�P���P���Ȍ�ɊJ�n���鑊���ɂ��ēK�p����܂��B

�R�D���Z�p��n�̓���i���K�͑�n�j�̏���ʐς����s�́u�Q�S�O�u�v����u�R�R�O�u�v�Ɋg�傷��B

�������Q�V�N�P���P���Ȍ�ɊJ�n���鑊���ɂ��ēK�p����܂��B

�S�D���莖�Ɨp��n�̓���i�S�O�O�u�j�Ƌ��Z�p��n�̓���i�R�R�O�u�j�̕��p�K�p��F�߂�B�i�V�R�O�u�܂œK�p�\�ƂȂ�܂��B�j

���ݕt���Ɨp��n�ɂ��ẮA���p�K�p�ł͂Ȃ����s�ǂ���̒����ƂȂ�܂��B

�������Q�V�N�P���P���Ȍ�ɊJ�n���鑊���ɂ��ēK�p����܂��B

�T�D�яZ��ō\����敪���Ă��錚���̕~�n�ɂ��āA�푊���l�y�т��̐e�����e�Ɨ��̕����ɋ��Z���Ă����ꍇ�ɂ́A���̐e���������i�܂��͈②�j�ɂ��擾������n�̂����A�푊���l�y�т��̐e�������Z���Ă��������ɑΉ����镔�������̑ΏۂƂ���B

�������Q�U�N�P���P���Ȍ�ɊJ�n���鑊���ɂ��ēK�p����܂��B

�U�D�V�l�z�[���ɓ����������Ƃɂ��푊���l�̋��Z�̗p�ɋ�����Ȃ��Ȃ����Ɖ��̕~�n�́A���̗v�����݂�����Ă������A����̑ΏۂƂ���B

�@�푊���l�ɉ�삪�K�v�Ȃ��ߓ�����������

�A���Y�Ɖ����ݕt���̗p�r�ɋ�����Ă��Ȃ�����

�������Q�U�N�P���P���Ȍ�ɊJ�n���鑊���ɂ��ēK�p����܂��B

![]()

�������N���������ɁA�܂��m�F���ׂ������B

�����̍ŐV���I�����Q�S�N�@��P�Q��

�P�D�⌾�����邩�ǂ����B

���⌾������Ɗe�����l�̑��������ς��܂��B�菑���̈⌾�̏ꍇ�́A�ٔ����ł̌��F���K�v�ƂȂ�܂��B

�Q�D�������邩�ǂ����B

�������v���X�̍��Y��葽���ꍇ�ɂ́A������������������K�v������܂��B���̑��݂�m�炸�ɍ��Y���g���Ă��܂��ƁA�������ł��Ȃ��Ȃ邨���ꂪ����܂��B

���������͌����Ƃ��đ����l�ɂȂ������Ƃ�m�����Ƃ�����R�����ȓ��ɂ���K�v������܂��B

�R�D�����ł������邩�ǂ����B

���������Y�̑��z����b�T���i�T�O�O�O���~�{�@�葊���l���~�P�O�O�O���~�j����ꍇ�ɂ͑����ł�������\��������܂��B

�����ł�������ꍇ�ɂ́A�����Ƃ��đ����J�n����P�O�����ȓ��ɑ����ł�[�߂�K�v������܂��B

![]()

�����̍ŐV���I�����Q�S�N��P�P��

�q�̎؋�����e�̑������Y�����ɂ́H�H

��ؑ��Y�i�V�W�j����ɂ́A���j��Y�A���j��Y�̂Q�l�̎q�������܂��B���Y����̍��Y�͖�P���~�A���j��Y�͖��؋��ł����A���j��Y�ɂ͂Q���~�̎؋�������܂��B

���Y����ƂQ�l�̎q���B�́A���Y���S���Ȃ�����łP���~�̑������Y����Y�̍��҂Ɏ���邱�Ƃ��Ȃ��悤�l�X�ȕ��@���������Ă��܂��B

��P�ā@�Ƃ��Ɉ⌾�͍쐬���Ȃ��ŁA��Y�Ɠ�Y�ɂ��u�S���Y�͈�Y����������v�Ƃ́u��Y�������c�v�������ꍇ

���̏ꍇ�A��Y�̍��҂́A���҂��Q����ړI�ň�Y�������c�������Ƃ��čٔ����Ɉ�Y�������c�̎���������߂邱�Ƃ��ł��܂��i�ō��ٕ����P�P�N�U���P�P�������j�B

������u���Q�s������v�Ƃ����܂��i���@�S�Q�S���j�B

���A���A���҂̎咣���F�߂��邽�߂ɂ͂������̗v��������܂��B���̈Ăł͍��Y����邱�Ƃ͂ł������ɂ���܂���B

��Q�ā@�Ƃ��Ɉ⌾�͍쐬���Ȃ��ŁA����������ɓ�Y���u���������v�������ꍇ

���̏ꍇ�A��Y�̍��҂́A���҂��Q����ړI�ő��������������Ƃ��đ��������̎�������ٔ����ɋ��߂邱�Ƃ͂ł��܂���i�ō��ُ��a�S�X�N�X���Q�O�������j�B

�ō��ٔ����́A�u���������͐g���s�ׂȂ̂ō��Q�s������̑ΏۊO�v�ł���Ɣ��f���A���҂̎咣��ނ��܂����B

�����������ɂ́u�����l�ƂȂ������Ƃ�m�����Ƃ�����R�����ԁv�̊���������܂��B

���̈Ăł́A��Y���R�����ȓ��ɑ�������������A���Y����邱�Ƃ��ł������ł��B

��R�ā@�u�S���Y�͈�Y�ɑ���������v�Ƃ́u�⌾�����쐬�v�����ꍇ

���̏ꍇ�A��Y�ɂ͂S���̂P�̈◯��������܂��B���̈◯���̌������Y�ɑ����ē�Y�̍��҂��������邱�Ƃ͂ł���̂ł��傤���H

�ō��ٔ����́A�u�◯�����E�������́A�����l�̈�g�ɐꑮ���錠���ł���̂ŁA���҂��{�l�ɑ����Đ������邱�Ƃ͂ł��Ȃ��v�Ɣ��f�����҂̎咣��ނ��܂����i�ō��ٕ����P�R�N�P�P���Q�Q���j�B

���̈Ăł́A�⌾�����쐬���A���A��Y���◯���̐��������Ȃ�����Y����邱�Ƃ��ł������ł��B

���̂悤�ɁA�⌾�A�������������p���邱�Ƃɂ��A�q�̎؋��i���ҁj���瑊�����Y����邱�Ƃ��ł��܂��B����́A�q�̎؋���e����������ꍇ�����l�ł��B

�A���A���������ɂ͂R�����̊���������A�⌾�ɂ����̗v��������܂��̂ŁA�������̎��ɂȂ��čQ�Ă邱�Ƃ��Ȃ��悤�A���O�ɂ�������Ə��������Ă������Ƃ���ł��B

![]()

�����̍ŐV���I�����Q�S�N��P�O��

�Љ�ۏ�Ɛł̈�̉��v�֘A�@�āi����j

�����Q�S�N�U���Q�U���A�Љ�ۏ�Ɛł̈�̉��v�֘A�@�Ă��A�O�c�@�{��c�ʼn�����A�Q�c�@�ɑ��t����܂����B

����A�O�c�@�ʼn����ꂽ��Ȗ@�Ăł��B

�P�D�����

�@�@����ŗ���2014�N�S���ɂW���A15�N��10���Ɉ����グ�B

�Q�D�N�����x���v

�@�@���i���Ԃ�25�N����10�N�ɒZ�k�B

�@�@�����N���Ƌ��ϔN���̈ꌳ���B

�@�@��Ј��̏����̎Y�x���̌����N���ی�����Ə��B

�@�@�p�[�g�J���҂̌����N������25���l���B

�@�@���]�ƈ�500�l���̑��ƂɌ���A�T20���Ԉȏ�A����8.8���~�ȏ�

�R�D�F�肱�ǂ���

�@�@�c�ۂ̋@�\�������s���x���g�[�B

�Ȃ��A�u�����ŁE�����Łv�̑��łɂ��ẮA�N���̐Ő������ōĂы��c���邱�ƂɂȂ�܂����B

![]()

�����̍ŐV���I�����Q�S�N��X��

�������������Y�����܂ł̊Ԃɔ������������̋A��

�푊���l���A�p�[�g�A�ݒ��ԏ�Ȃǂ̎��v�p�s���Y�����L���Ă����ꍇ�A�������������Y�����܂ł̒����͒N�̂��̂ɂȂ�̂��H

��L�ɂ��A�����P�V�N�X���W���ō��ٔ����͎��̂Ƃ��蔻�f���܂����B

�u�����J�n�����Y�����܂ł̊Ԃɑ����s���Y���琶��������́A�e���������l�����̑������ɉ����Ċm��I�Ɏ擾���A���̋A���́A��ɂ��ꂽ��Y�����̉e�����Ȃ��B�i��Y�����ł��̕s���Y��P�Ǝ擾���������l�̂��̂ɂ͂Ȃ�Ȃ��j�v

�����ł̐\���ɂ����ẮA�������̒��ݕs���Y���琶���鏊����@�葊�����ł��������z���e�����l�̏����ƂȂ�܂��B

���̌�A��Y�������c���������A����̑����l���擾���邱�Ƃ��m�肵���ꍇ�ɂ́A���̔N������A���̑����l�̎擾�Ƃ��Đ\�����邱�ƂɂȂ�܂��B

![]()

�����̍ŐV���I�����Q�S�N��W��

���^�ɂȂ�Ȃ��ی��̉������@

�����ی��́A�ی������S�ҁA��ی��ҁA�ی����l���N�ł��邩�ɂ���āA���l�ɑ��Ă�����ŋ����A�����łɂȂ�����A���^�łɂȂ�����A�����łɂȂ����肵�܂��B

�ʏ�͑����ŁA�����ŁA���^�ł̏��ɐŋ��������Ȃ�܂����A�����Łi�ꎞ�����j�ɂ͓��ʍT���z�i�v���|�T�O���~�Q���̂P���ېŊz�j������܂��̂ŁA�ꍇ�ɂ���Ă͑����ł��������ł̂ق����ŋ��������Ȃ邱�Ƃ�����܂��B

�����ł̐ߐő�Ƃ��Đ����ی��𗘗p����ۂɂ́A���l�ɂǂ̂悤�Ȑł�������̂����悭����������ʼn������邱�Ƃ���ɂȂ�܂��B

�����ی��̉����p�^�[��

�ی������S�ҁ@�@��ی��ҁ@�@�ی������l�@�@�ی����̎�ށ@�@�ۂ�����ŋ�

�@�@�@�v�@�@�@�@�@�@�@�v�@�@�@�@�@�v�@�@�@�@�@�@�@�����ی����@�@�@������

�A�@�@�v�@�@�@�@�@�@�v���͍ȁ@�@�@�ȁ@�@�@�@�@�@�@�����ی����@�@�@���^��

�B�@�@��@�@�@�@�@�@�@��@�@�@�@�@�q�@�@�@�@�@�@�@���S�ی����@�@�@������

�C�@�@�q�@�@�@�@�@�@�@��@�@�@�@�@�q�@�@�@�@�@�@�@���S�ی����@�@�@������

�D�@�@��@�@�@�@�@�@�@���@�@�@�@�@�q�@�@�@�@�@�@�@���S�ی����@�@�@���^��

�����^�ł͂P�O�O�O���~����Ɛŗ����T�O���Ɣ��ɍ��z�ɂȂ�܂��B�ی��ɉ�������ۂɂ́A���^�ł�������Ȃ��悤�\�������ӂ��������B

![]()

�o�q�i�����Ő��܂ꂽ�q�j�̑�����

�������Ă��Ȃ��j���Ԃ̎q�i�o�q�j�̑������́A���������j���Ԃ̎q�i���o�q�j�̑������̂Q���̂P�Ɩ��@�ɋK�肳��Ă��܂��B

���̋K����߂����ẮA�P�X�X�T�N�ɍō��قō����������o�܂������A�Q�O�P�P�N�A��㍂�ق��A�Ƒ��W�̂�������ω��������ƂȂǂ𗝗R�Ɉጛ�Ƃ��錈����o���܂����B

�����č���A�Q�O�P�Q�N�Q���A���É����ق́u�o�����ɒ��o�q�����Ȃ��j���Ԃɐ��܂ꂽ�o�q�ɖ��@�̋K���K�p����͖̂@�̉��̕������߂����@�Ɉᔽ����v�Ƃ��Ĉጛ���f�������A���̂����ł��̌㐶�܂ꂽ���o�q�Ɠ�������������F�߂锻���������n���܂����B

���܂ꂽ�q���ɂƂ��Đe�̍����̗L���͂ǂ����邱�Ƃ��ł��Ȃ����Ƃł���A���̂��Ƃɂ���Ďq���ǂ����̑��������قȂ�͖̂��炩�ɕs�����ł���Ǝv���܂��B����A�ጛ�Ƃ��鍂�ق̔��f�����������ƂŁA����A�����̋C�^�͂���w���܂��Ă���ł��傤�B

�o�q�̑��������߂����@�K��́A�@�����d���ׂ̈ɂ�����x�̈Ӌ`�͂���܂����A�@�̉��̕������߂����@�ɖ��炩�Ɉᔽ���Ă���A�����ɉ������ׂ����Ǝv���܂��B

![]()

�����̍ŐV���I�����Q�S�N��V��

�����ł��ׂɉ��ؔ���K�v������̂��H

�P���̒n��́A���ؔ��p����Α����ł�������̂��H�@���L�ɁA�ߋ��Q�O�N�Ԃ̂��̓����̍ō��ŗ��ɂ�闝�_�l�����Љ�܂��B�Ȃ��A�T���z�⒇��萔�����͍l�������A�������i�������Ƃ��Čv�Z���Ă��܂��B

�����Q�N����

�H�����̐����@���@�������i�~�T�O���@�@�@���p����ؐ��@�S�S�O�O��

���n�����ŗ��@�@�@�R�Q�D�T���@�@�@�@�@�@�c����ؐ��@�@�T�U�O�O��

�����ŗ��@�@�@�@�@�V�O��

�����S�N����

�H�����̐����@���@�������i�~�W�O���@�@�@���p����ؐ��@�U�U�O�O��

���n�����ŗ��@�@�@�R�X���@�@�@�@�@�@�@�@�c����ؐ��@�@�R�S�O�O��

�����ŗ��@�@�@�@�@�V�O��

�����T�N����

�H�����̐����@���@�������i�~�W�O���@�@�@���p����ؐ��@�T�U�O�O��

���n�����ŗ��@�@�@�R�X���@�@�@�@�@�@�@�@�c����ؐ��@�@�S�S�O�O��

�����ŗ��@�@�@�@�@�V�O��

�����̔N�Ɏ擾����Z����

�����P�P�N����

�H�����̐����@���@�������i�~�W�O���@�@�@���p����ؐ��@�T�U�O�O��

���n�����ŗ��@�@�@�Q�U���@�@�@�@�@�@�@�@�c����ؐ��@�@�S�S�O�O��

�����ŗ��@�@�@�@�@�V�O��

�����Q�S�N

�H�����̐����@���@�������i�~�W�O���@�@�@���p����ؐ��@�S�O�O�O��

���n�����ŗ��@�@�@�Q�O���@�@�@�@�@�@�@�@�c����ؐ��@�@�U�O�O�O��

�����ŗ��@�@�@�@�@�T�O��

�ߋ��Q�O�N�Ԃł��܂��ł������ŋy�ё��^�ł��Ⴍ�Ȃ��Ă��܂��B����́A���{���̑���+�k�Е�����+�Љ�ۏ��̑���Ȃǂɂ��A���Y�ƂɂƂ��Ă͎��̎���ɋt�߂�ƂȂ肻���ł��B

![]()

�����̍ŐV���I�����Q�S�N��U��

��n�E�ؒn�̐������@

�����ł̐ߐłȂǂ���������ہA�����Ɩ��ɂȂ���̂̈�ɒ�n�E�ؒn�̖�肪����܂��B�ؒn���҂��猩��A�������͖R�����ɂ�������炸�����ŕ]���z�͔��ɍ����A�܂���n���҂��猩�Ă��A���̎��v���͒Ⴂ�ɂ�������炸�����ŕ]���z�͍����A���������ɂ��R�����B�܂��ɑ������Y�̖�莙�E�E�E�B���L�ɒ�n�E�ؒn�̈�ʓI�Ȑ������@�����Љ�܂��B�ؒn�͔��p����ꍇ���A���[����ꍇ�����Ɏ��ԂƘJ�͂�������܂��B���̂��߁A���Y�̒��Œ�n�E�ؒn���̊������������́A���O�̌����E���ɏd�v�ƂȂ�܂��B

�@�n�傪�ؒn�����߂��B

�ؒn�l����O�҂Ɏؒn�������n����ꍇ�́A�ʏ�A�n��̏������i�P�O�����x�j���K�v�ƂȂ�܂��̂ŁA���̏��������l���������z�Ŕ����߂����Ƃ��\�ƂȂ�܂��B�܂����S�ȏ��L���ƂȂ�܂��̂ŁA�������̍������Y�ƂȂ�܂��B

�A�ؒn�l�ɒ�n�p����B

�ؒn�l���炷��A�X�n���i�~�i�P�|�ؒn�������j�Ƃ��������ōw�����鎖���\�ƂȂ�܂��B���S�ȏ��L���ƂȂ�܂��̂ŁA�ؒn�����������E�S�ۉ��l�̂�����Y�ɕς��܂��B

�B��n�Ǝؒn������������B

�ؒn�������ɉ����āA�ؒn�l���ؒn����Ԋ҂��A�n�傪����Ɍ��������L�������n���܂��B�n��A�ؒn�l�o���Ƃ����S�ȏ��L�����擾���邱�Ƃ��ł��܂��B�܂��A�����䗦���Ƃ��邽�ߏ��n�����ł②�^�ł͔������܂���B

�C��n���ؒn�����ɑ�O�҂֔��p����B

![]()

�����̍ŐV���I�����Q�S�N��T��

�����l�̈�l����̗a�������̎�������J���̉�

�ō��ٔ��������Q�P�N�P���Q�Q�������́A�����̑����l�̈�l����푊���l���`�̗a�������ɂ��āA���̎�������̊J�������߂錠����P�Ƃōs�g���邱�Ƃ��ł���Ɣ��f���܂����B

���̔����ȑO�́A���������l�S������̐����łȂ���ΊJ���ɉ����Ȃ����Z�@�ւ�����A�ꕔ�̑����l�̕s���͂ɂ���đ������Y�̒���������ȏꍇ������܂������A���̔����ɂ���Ă��̗l�ȕs���v����������܂����B�ȉ��ɏ�L�����̈ꕔ�����Љ�܂��B

�u�`�a�������̎���o�߂́A�a���_��Ɋ�Â����Z�@�ւ̎��������f�������̂ł��邩��A�a���҂ɂƂ��āA���̊J�����邱�Ƃ��A�a���̑����Ƃ��̌������ɂ��Đ��m�ɔc������ƂƂ��ɁA���Z�@�ւ̎��������̓K���ɂ��Ĕ��f���邽�߂ɕK�v�s���ł���Ƃ������Ƃ��ł���B

���������āA���Z�@�ւ́A�a���_��Ɋ�Â��A�a���҂̋��߂ɉ����ėa�������̎���o�߂��J�����ׂ��`�����Ɖ�����̂������ł���B

�����āA�a���҂����S�����ꍇ�A���̋��������l�̈�l�́A�a�����̈ꕔ�𑊑��ɂ��擾����ɂƂǂ܂邪�A����Ƃ͕ʂɁA���������l�S���ɋA������a���_���̒n�ʂɊ�Â��A�푊���l���`�̗a�������ɂ��Ă��̎���o�߂̊J�������߂錠����P�Ƃōs�g���邱�Ƃ��ł���Ƃ����ׂ��ł���A���̋��������l�S���̓��ӂ��Ȃ����Ƃ͏�L�����s�g��W���闝�R�ƂȂ���̂ł͂Ȃ��B�`�v

![]()

�����̍ŐV���I�����Q�S�N��S��

�����ی��Ɠ��ʎ�v

�u���S�ی����́A�����Ƃ��ē��ʎ�v�Ƃ͂Ȃ�Ȃ��v�Ɣ��f�����ō��ٔ����̔����������P�U�N�P�O���Q�X���ɏo����܂����B���̔������o�����Ƃɂ���Đ����ی������p����Γ��ʎ�v���Y�̎��߂��y�ш◯���Z��̍ۂ̊�b���Y�ւ̎Z�������ɉ���ł���ƍl���Ă���������������邩�Ǝv���܂����A���̔����ɂ͗�O�ƂȂ�P�[�X�i���ʎ�v�ƂȂ�A�◯���Z��̊�b���Y�ƂȂ�P�[�X�j���ȉ��̂悤�ɋL�ڂ���Ă��܂��B

�u�`�ی������l�ł��鑊���l�Ƃ��̑��̋��������l�Ƃ̊Ԃɐ�����s���������@�X�O�R���̎�|�ɏƂ炵���ꐥ�F���邱�Ƃ��ł��Ȃ��قǂɒ��������̂ł���ƕ]�����ׂ����i�̎��������ꍇ�ɂ́A�����̗ސ��K�p�ɂ��A���S�ی������������͂�����s�g���Ď擾�������S�ی����͓��ʎ�v�ɏ����Ď��߂��̑ΏۂƂȂ�B�`�v

��L�ɂ��A�����ی����͂��ׂĎ��߂��̑ΏۂɂȂ�Ȃ��킯�ł͂Ȃ��A�����ی���������������l�ƁA���Ȃ����������l�̊Ԃ̕s�������������Ƃ܂ł͌����Ȃ��ꍇ�ɂ͎��߂��̑ΏۂƂ͂Ȃ�Ȃ��A�Ƃ������ƂɂȂ�܂��B

�ȉ��ɁA�����ی��Ɠ��ʎ�v�����_�ƂȂ������������Љ�����܂��B

�ō��ٔ����@�����P�U�N�P�O���Q�X������

�����J�n���̑������Y�̑��z�@��T�X�O�O���~

�����ی����̑��z�@�@�@�@�@�@��T�V�O���~

�������Y�ɑ���ی��������@�X�D�U��

�������ʁE�E�E���߂��̑ΏۂƂ͂Ȃ�Ȃ��B

���������ٔ����@�����P�V�N�P�O���Q�V������

�����J�n���̑������Y�̑��z�@��P���~

�����ی����̑��z�@�@�@�@�@�@��P���~

�������Y�ɑ���ی��������@��P�O�O��

�������ʁE�E�E���߂��̑ΏۂƂȂ�B

���É������ٔ����@�����P�W�N�R���Q�V������

�����J�n���̑������Y�̑��z�@��W�S�O�O���~

�����ی����̑��z�@�@�@�@�@�@��T�P�O�O���~

�������Y�ɑ���ی��������@��U�P��

�������ʁE�E�E���߂��̑ΏۂƂȂ�B

![]()

�����̍ŐV���I�����Q�S�N��R��

�����Q�R�N�x�̑����ʼn�����

�����ł̊�b�T��

���s

��z�T���@�@�T�O�O�O���~

�@�葊���l�@�P�O�O�O���~�ɖ@�葊���l�����悶�����z

������

��z�T���@�@�R�O�O�O���~

�@�葊���l�@�U�O�O���~�ɖ@�葊���l�����悶�����z

��L�͕����Q�R�N�x�̑����ʼn����Ăł��B���Y�����Ă͍���̍������ɂ��������������Ă����Ԃł����A�����Q�S�N�x�Ő�������j�i���L�j�ɂ��L�ڂ���Ă���Ƃ���A����A�����Ɍ����ċc�_���i��ł������̂Ǝv���܂��B��L�Ăǂ���ɉ������ꂽ�ꍇ�A�����ł�[�߂Ȃ���Ȃ�Ȃ������T�O���߂���������Ɨ\�z����Ă��܂��B

����܂ő����łƂ͖��������������A��x�́A�����Ŋz�⑊���ł̐ߐłȂǂ��������ꂽ�ق����悢�ł��傤�B

![]()

�����̍ŐV���I�����Q�S�N��Q��

�����Q�S�N�x ��������j�i�����Q�R�N�P�Q���P�O������j

�i�P�j�����ŁE���^��

�����ŁE���^�ł́A�i���Œ艻�̖h�~��A�x�̍ĕ��z�̊ϓ_����A�d�v�Ȑłł��B�������Ȃ���A�o�u�����̒n���㏸�ɑΉ����������ł̊�b�T���̈����グ��A�ŗ��\���̗ݎ��̊ɘa���ɂ��A�����ł��ۂ����鑊���́A�S���Ȃ�ꂽ���P�O�O���ɑ��ĂS���x�ɂ܂Œቺ����ȂǁA���̍ĕ��z�@�\�̒ቺ���F�߂��܂��B���̂��߁A�����ł̕��S�̓K�������K�v�ł��B�@�`�����`�@�����Q�R�N�x�Ő������ł́A��L�̍l�����Ɋ�Â��A��b�T���̈��������n�߂Ƃ��鑊���ł̉ېŃx�[�X��ŗ��\��������������A�q�⑷�Ȃǂ��҂ƂȂ�ꍇ�̑��^�ł̐ŗ��\���̊ɘa�A���������Z�ېŐ��x�̑ΏۂƂȂ�҂ւ̑��̒lj��Ƃ������[�u�荞��ł����Ƃ���ł����A����ɂ�����R�c�̌��ʁA�����̉��������ɂ��Ă͌������邱�ƂƂȂ�܂����B�{���������ɂ��Ă͐Ő����{���v�ɂ����������ڎw���܂��B

�ǂ����߂������A����ŁA�����łƋ��ɁA�����ł����ł���邱�ƂɂȂ肻���ł��B�c�����Ƒ��������łŋꂵ�ނ��Ƃ��Ȃ��悤�A��x�͉����āi���ňāj�ɂ��V�~�����[�V���������Ă������ق����悢�Ǝv���܂��B

![]()

�����̍ŐV���I�����Q�S�N��P��

�����{��k�Ђɔ����u�������\�v

���Œ��́A�����Q�R�N�P�P���P���ɁA�����{��k�Ђ̎w��n��̌��i�X���A��茧�{�錧�A�������A��錧�A�Ȗ،��A��t���̈ꕔ�A�V�����̈ꕔ�A���쌧�̈ꕔ�j�Œn���̉����f�����邽�߁u�������v�\���܂����B

���̒��������K�p�������͈ȉ��̂Ƃ���ł��B

�@�����Q�R�N�R���P�P���Ȍ�ɑ����ł̐\������������������������Q�R�N�R���P�O���@�ȑO�ɑ������ɂ��擾

�A�����Q�R�N�R���P�P�����畽���Q�R�N�P�Q���R�P���܂ł̊Ԃɑ������ɂ��擾

�B�����Q�R�N�R���P�P�����畽���Q�R�N�P�Q���R�P���܂ł̊Ԃɑ��^�ɂ��擾

��L���ԓ��Ɏ擾�����w��n����ɂ���y�n���̕]���ɂ��ẮA�H�������Ɏw��n�悲�Ƃɒ�߂�ꂽ���������悶�Čv�Z���邱�ƂƂ���܂����B

��L�ɊY��������́A�������Y�i�y�n�j�̕]�����傫��������\��������܂��̂ŁA�������K�p�̗L���i�]�����̗L���j�ɂ��ẮA�悭�m�F���ꂽ�����悢�Ǝv���܂��B

�������k�̂��ē��I

![]()

���[���ł̂��⍇���@�i24���Ԏ�t�j

���ʒk���k�̂��\��A�葱�Ɋւ��邨�₢���킹�ȂǁA���C�y�ɂ����p���������B

![]()

LINE���������k�̗\�����ł��܂��B

��QR�R�[�h����F�B�o�^�������p�������B

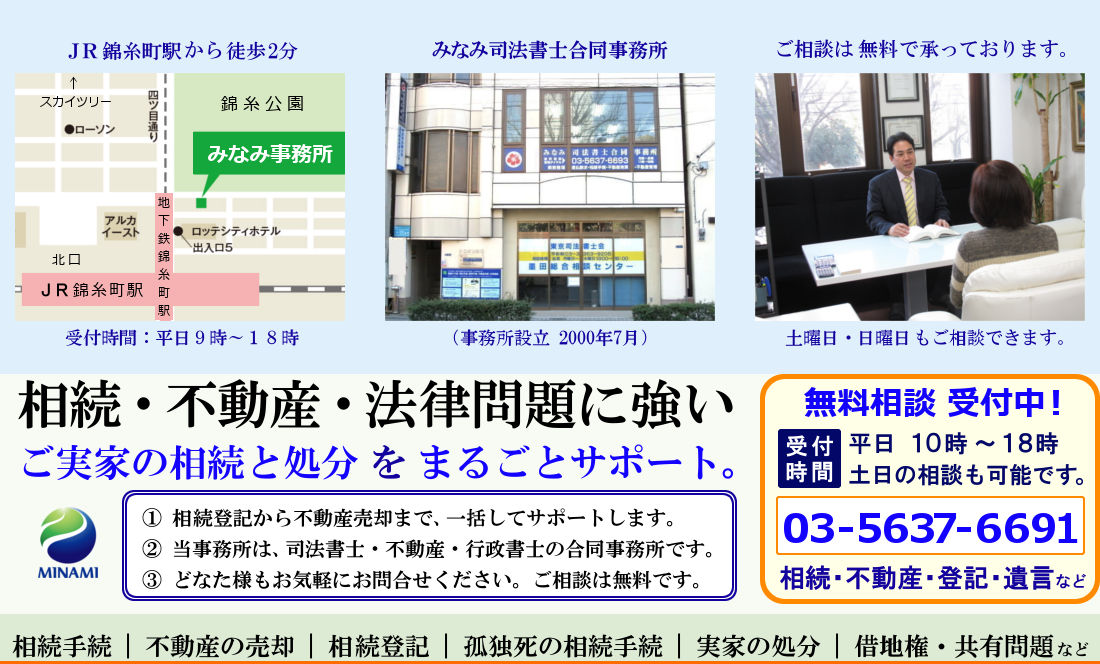

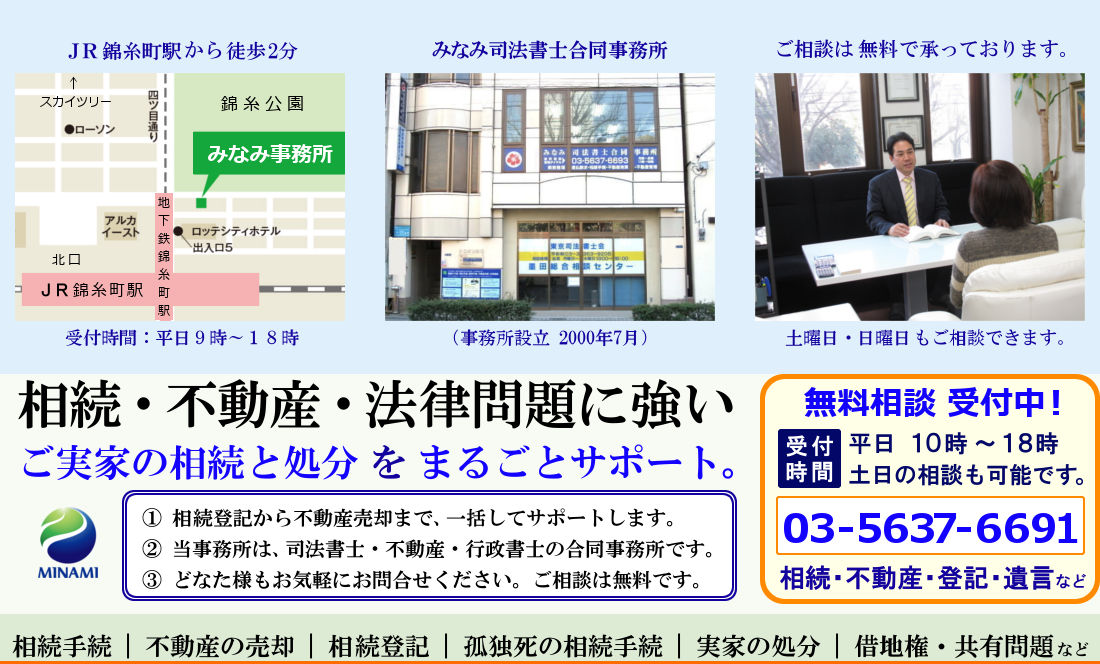

�݂Ȃݎi�@���m�E�s�����m����������

��130-0013

�����s�n�c��ю��l���ڂP�S�ԂS���Q�K

�d�@�b�@03-5637-6691

���[���@minami77@palette.plala.or.jp