|

“–ژ––±ڈٹ‚إ‚حپA•½گ¬‚P‚V”N‚و‚è•s“®ژY”„‹p‚ةٹض‚·‚é–ئ‹–‚ًژو“¾‚µپAٹ·‰؟•ھٹ„‚ةٹض‚·‚éژ葱‚ًˆêٹ‡‚µ‚ؤƒTƒ|پ[ƒg‚µ‚ؤ‚¢‚ـ‚·پB •K—vڈ‘—ق‚ج‚¨ژو‚èٹٌ‚¹‚©‚çپA‘ٹ‘±“o‹LپA‘ٹ‘±•s“®ژY‚ج”„‹pپA”„‹p‘م‹à‚ج•ھ”z‚ةژٹ‚é‚ـ‚إپA‘ٹ‘±‚ئ•s“®ژY‚جگê–ه‰ئ‚ھˆہ‘S‚ةƒTƒ|پ[ƒg’v‚µ‚ـ‚·پB پE“o‹L‚©‚ç•s“®ژY”„‹p‚ـ‚إ‚ـ‚ئ‚ك‚ؤˆث—ٹ‚µ‚½‚¢پA •s“®ژY‚جٹ·‰؟•ھٹ„‚ً‚¨چl‚¦‚ج•û‚حپA‚¨‹CŒy‚ة‚²‘ٹ’k‚‚¾‚³‚¢پB |

ٹ·‰؟•ھٹ„‚ئ“o‹Lژ葱‚ج—¬‚ê

‚PپDژ葱‚ج‚²‘ٹ’k

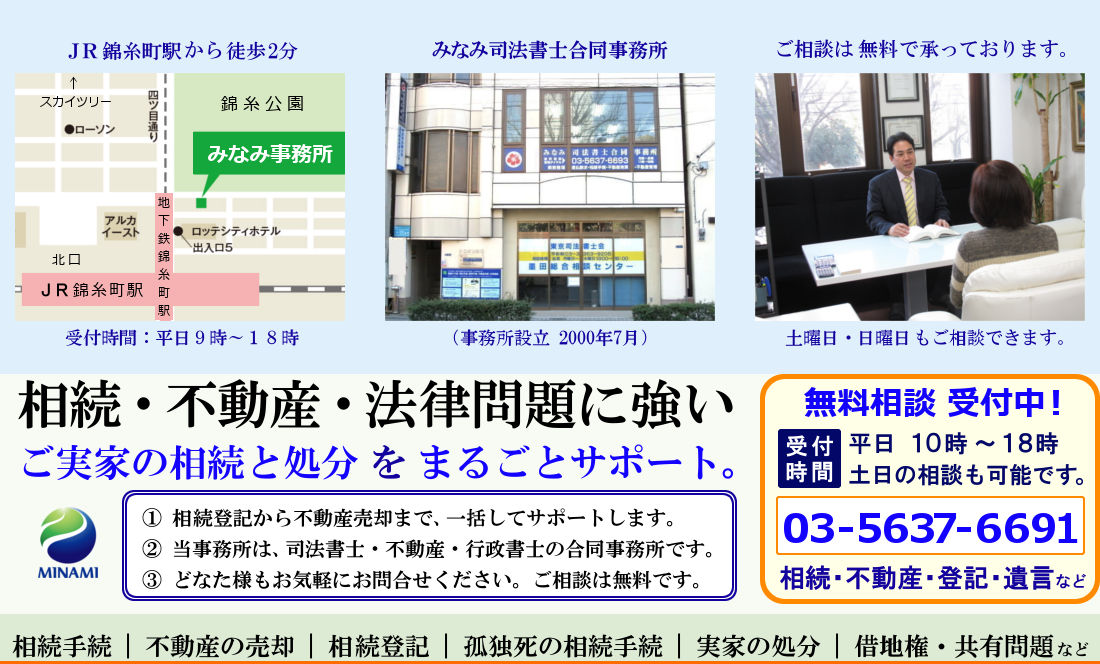

“–ژ––±ڈٹ‚جژi–@ڈ‘ژm‚ھپAˆâژY‚ج“à—e‚â•ھٹ„‚ة‚آ‚¢‚ؤ‚ج‚²ٹَ–]“™‚ً‚¨ژf‚¢‚µ‚½ڈم‚إپAژ葱‚ة‚آ‚¢‚ؤ‚ي‚©‚è‚â‚·‚‚²گà–¾’v‚µ‚ـ‚·پB

“–ژ––±ڈٹ‚إ‚حپA‘ٹ‘±‚ةڈع‚µ‚¢گإ—ژm‚â“y’n‰ئ‰®’²چ¸ژmپA•ظŒىژm“™‚جٹeگê–ه‰ئ‚ئƒlƒbƒgƒڈپ[ƒN‚ًچ\’z‚µ‚ؤ‚¢‚ـ‚·پB‘ٹ‘±گإ‚ةٹض‚·‚é–â‘è‚âپAˆâژY•ھٹ„’²’âپE“y’n‚ج‹«ٹE–â‘è‚ب‚ا‚ة‚آ‚¢‚ؤ‚à‚¨‹CŒy‚ة‚²‘ٹ’k‚‚¾‚³‚¢پB

“–ژ––±ڈٹ‚جژi–@ڈ‘ژm‚ھ‚²ژ©‘î‚ة‚¨ژf‚¢‚µ‚ؤ‚²‘ٹ’k‚·‚邱‚ئ‚à‰آ”\‚إ‚·پB‚¨–Z‚µ‚¢•û‚₲چ‚—î‚ج•û‚ب‚اپAژ––±ڈٹ‚ض‚ج‚²—ˆڈٹ‚ھ“‚¢•û‚ح‚¨‹CŒy‚ة‚¨–â‚¢چ‡‚¹‚‚¾‚³‚¢پB

پ@پ@![]()

‚QپD”ï—p‚ج‚¨Œ©گد‚è

‚²ˆث—ٹ‚ج“à—e‚₨‹q—l‚ج‚²ژ–ڈî‚ً‚¨•·‚«‚µ‚ؤپAژ–‘O‚ة‚¨Œ©گد‚è‚¢‚½‚µ‚ـ‚·پBژ葱‚ج”ï—pپE•ٌڈV‚¨‚و‚رٹ®—¹‚ـ‚إ‚ج“ْگ”‚ً‚²ٹm”F‚¢‚½‚¾‚¢‚½ڈم‚إپA‘ٹ‘±“o‹L‚جژ葱‚ًٹJژn‚µ‚ـ‚·پB

پ@پ@![]()

‚RپD”}‰îŒ_–ٌ‚ج’÷Œ‹

•s“®ژY”„‹p‚ج’‡‰î‚ةٹض‚·‚éŒ_–ٌپi”}‰îŒ_–ٌپj‚ً’÷Œ‹‚µ‚ـ‚·پB

پ@پ@![]()

‚SپD•K—vڈ‘—ق‚ج‚¨ژو‚èٹٌ‚¹

‘ٹ‘±“o‹L‚ة•K—v‚بٹeڈ‘—ق‚ً‚¨ژو‚èٹٌ‚¹‚µ‚ـ‚·پB

Œثگذ“£–{پEڈZ–¯•[پEŒإ’èژ‘ژY•]‰؟ڈط–¾ڈ‘‚ب‚ا‚ج•K—vڈ‘—ق‚ح“–ژ––±ڈٹ‚ة‚ؤ‚¨ژو‚èٹٌ‚¹’v‚µ‚ـ‚·پB

پ¦ژوٹٌ‚¹‚½ٹeڈ‘—ق‚ة‚و‚è‘ٹ‘±ٹضŒW‚ج–@—كƒ`ƒFƒbƒN‚ًچs‚¢‚ـ‚·پB

پ@پ@![]()

‚TپDˆâژY•ھٹ„‹¦‹cڈ‘‚جچىگ¬

•K—vڈ‘—ق‚ھ‘µ‚¢‚ـ‚µ‚½‚çپAˆâژY•ھٹ„‹¦‹cڈ‘‚ًچىگ¬‚µ‚ـ‚·پB

ٹ·‰؟•ھٹ„‚ًچs‚¤ڈêچ‡پAŒ´‘¥‚ئ‚µ‚ؤ”„‹p‘م‹à‚ًژَ—ج‚·‚é‘ٹ‘±گl‘Sˆُ‚ھ•s“®ژY‚جژو“¾ژز‚ئ‚ب‚è‚ـ‚·‚ھپAژ葱‚ج•ض‹XڈمپA‘ٹ‘±گl‘م•\ژز‚ً•s“®ژYژو“¾ژز‚ئ‚µپA•s“®ژY”„‹pŒم‚ة•ھٹ„‹¦‹c‚ج“à—e‚ةڈ]‚ء‚ؤ”„‹p‘م‹à‚ً•ھ”z‚·‚邱‚ئ‚à‚إ‚«‚ـ‚·پB

پ@پ@![]()

‚UپDˆâژY•ھٹ„‹¦‹cڈ‘‚ض‚جڈگ–¼پE‰ںˆَ

ˆâژY•ھٹ„‹¦‹cڈ‘‚ة‘ٹ‘±گl‘Sˆُ‚ھڈگ–¼پE‰ںˆَ‚µپA‘ٹ‘±“o‹L‚جگ\گ؟‚ًچs‚¢‚ـ‚·پB

“o‹L‚حگ\گ؟Œم‚PڈTٹش’ِ‚إٹ®—¹‚µ‚ـ‚·پB

پ@پ@![]()

‚VپD•s“®ژY‚ج–@—ك’²چ¸

‘ٹ‘±“o‹L‚ئ•ہچs‚µ‚ؤپA‘ٹ‘±•s“®ژY‚ج–@—ك’²چ¸‚ًچs‚¢‚ـ‚·پB

پ@پ@![]()

‚WپD•s“®ژY‚ج‰؟ٹiچ¸’è

‹ك—ׂج”„ڈo’†•s“®ژYپAگ¬–ٌچد‚ف•s“®ژYپAکHگü‰؟پAŒِژ¦‰؟ٹi“™‚ًژQچl‚ة‚µ‚ؤ•s“®ژY‚ج‰؟ٹiچ¸’è‚ًچs‚¢‚ـ‚·پB

پ@پ@![]()

‚XپD•s“®ژY—¬’ت‹@چ\پi’تڈج ƒŒƒCƒ“ƒYپj‚ض‚ج“oک^

”„‹p‚·‚é•s“®ژY‚ج‰؟ٹiپE–@—كٹضŒWپEŒ —کٹضŒW“™‚جڈî•ٌ‚ًژw’è—¬’ت‹@چ\پiƒŒƒCƒ“ƒYپj‚ة“oک^‚µپA•¨ŒڈچLچگ“™‚ًچs‚¢‚ـ‚·پB

’èٹْ“I‚ةگi’»ڈَ‹µ‚ً‚²•ٌچگ‚µ‚ـ‚·پB

پ@پ@![]()

‚P‚OپD”„”ƒŒ_–ٌ‚ج’÷Œ‹

”ƒژه‚ئ‚ج‰؟ٹiپEŒˆچد•û–@پEژٹْپEڈًŒڈ“™‚جŒًڈآ‚جŒمپA”„”ƒŒ_–ٌڈ‘‹y‚رڈd—vژ–چ€گà–¾ڈ‘‚ًچىگ¬‚µپA”„”ƒŒ_–ٌ‚ً’÷Œ‹‚µ‚ـ‚·پB

”„”ƒŒ_–ٌڈ‘‚حپAˆث—ٹژز‚ھ•s—ک‰v‚ً”ي‚邱‚ئ‚ھ‚ب‚¢‚و‚¤پA–@“I–â‘è‚âƒٹƒXƒN“™‚ًچl—¶‚µ‚½ڈم‚إچىگ¬‚µ‚ـ‚·پB

پ@پ@![]()

‚P‚PپD”„”ƒ‘م‹à‚جژَ—جپE“o‹LٹضŒWڈ‘—ق‚جŒً•t

”„”ƒ‘م‹à‘Sٹz‚جژَ—ج‚ئ“¯ژ‚ةپA”ƒژه‚ض“o‹LٹضŒW‚جڈ‘—ق‚ًŒً•t‚µ‚ـ‚·پB

ژوˆّˆہ‘S‚ج‚½‚كپA“o‹LٹضŒWڈ‘—ق‚جŒً•t‹y‚ر”„”ƒ‘م‹à‚جژَ—ج‚حپA“–ژ––±ڈٹ‚جژi–@ڈ‘ژm—§‰ï‚ج‚à‚ئ‚إچs‚¢‚ـ‚·پB

•K—v‚ة‰‚¶‚ؤپAگإ—ژmپE•ظŒىژmپE“y’n‰ئ‰®’²چ¸ژmپE•s“®ژYٹس’èژmپEŒڑ•¨‰ً‘ج‹ئژزپEژc’u•¨ڈˆ—‹ئژز“™‚جٹeگê–ه‰ئ‚â‹ئژز‚ً‘I’èپEڈذ‰î‚µ‚ـ‚·پB

پ@پ@![]()

‚P‚QپD”„”ƒ‘م‹à‚ج•ھ”z

”„”ƒ‘م‹à‚ًˆâژY•ھٹ„‹¦‹c‚ج“à—e‚ةڈ]‚¢پA‘ٹ‘±گlٹش‚إ•ھ”z‚µ‚ـ‚·پB

•K—vڈ‘—ق‚جژوٹٌ‚¹‚©‚甄”ƒ‘م‹à‚ج•ھ”z‚ـ‚إˆہ‘S‚ةƒTƒ|پ[ƒg‚µ‚ـ‚·پB

ٹe‘ٹ‘±گl‚ض‚ج‹ï‘ج“I‚ب•ھ”zٹz‚ح“–ژ––±ڈٹ‚ة‚ؤŒvژZ’v‚µ‚ـ‚·پB

‘ٹ‘±گl‚ھ•،گ”‚جڈêچ‡‚حپAٹe‘ٹ‘±گl–¼‹`‚ج—a‹àŒûچہ‚ض’¼گعگUچ‘—‹à‚·‚é•û–@‚âٹe‘ٹ‘±گl‚جژَژوٹz‚ة‰‚¶‚½—a‹àڈ¬گطژè‚ًژَ—ج‚·‚é•û–@‚ة‚و‚蔄”ƒ‘م‹à‚ًژَ—ج‚µ‚ـ‚·پB

پ@پ@![]()

‚P‚RپDڈ÷“nڈٹ“¾گإ‚جگ\چگ

•K—v‚ة‰‚¶‚ؤپA‘ٹ‘±گإ‚âڈ÷“nڈٹ“¾گإ‚ةڈع‚µ‚¢گإ—ژm‚ً‚²ڈذ‰î‚µ‚ـ‚·پB

ڈ÷“nڈٹ“¾گإ‚جگ\چگ‚ة‚آ‚¢‚ؤ

ٹ·‰؟•ھٹ„‚ة‚و‚è•s“®ژY‚ً”„‹p‚µ‚½ڈêچ‡‚حپAŒ´‘¥‚ئ‚µ‚ؤ”„‹p‘م‹à‚ًژَ—ج‚µ‚½‘ٹ‘±گl‘Sˆُ‚ھپA‚»‚ꂼ‚êژَ—ج‚µ‚½”„‹p‘م‹à‚جٹ„چ‡‚ة‰‚¶‚ؤ•s“®ژY‚ً”„‹p‚µ‚½‚±‚ئ‚ة‚ب‚èپAپi”„‹p‰v‚ھگ¶‚¶‚éڈêچ‡‚ة‚حپjٹe‘ٹ‘±گl‚ھڈ÷“nڈٹ“¾گإ‚جگ\چگ‚ًچs‚¤•K—v‚ھ‚ ‚è‚ـ‚·پB

گإ‹à‚جŒyŒ¸‹K’è‚ة‚آ‚¢‚ؤ

‘ٹ‘±‚µ‚½“y’n‚ً‘ٹ‘±”گ¶‚©‚ç‚R”N‚P‚Oƒ–Œژˆب“à‚ة”„‹p‚·‚éڈêچ‡‚âپA”„‹p‚·‚é•s“®ژY‚ة‹ڈڈZ‚µ‚ؤ‚¢‚é‘ٹ‘±گl‚ھ“–ٹY•s“®ژY‚ًژو“¾‚µ‚½‚¤‚¦‚إ”„‹p‚µپA‘¼‚ج‘ٹ‘±گl‚ة‘مڈ‹à‚ًژx•¥‚¤ڈêچ‡‚ب‚اپA‘ٹ‘±‚┄‹p‚ج•û–@‚ة‚و‚ء‚ؤ‚حپA”„‹p‚ة‚©‚©‚éگإ‹à‚ھ‘ه•‚ةˆہ‚‚ب‚邱‚ئ‚ھ‚ ‚è‚ـ‚·پB

‚»‚جˆ×پAپu’N‚ھ‚ا‚ج‚و‚¤‚ة‘ٹ‘±‚µپA‚ا‚ج‚و‚¤‚ة”„‹p‚·‚é‚©پv‚ً–@—كپEگإ–±‚ً‚س‚ـ‚¦‚ؤ‚µ‚ء‚©‚è‚ئŒں“¢‚·‚é•K—v‚ھ‚ ‚è‚ـ‚·پB

ٹ·‰؟•ھٹ„‚ة‚و‚é•ھٹ„‹¦‹cڈ‘‚ج‹Lچع—ل

‘ٹ‘±گlپ@‚`‚a‚b‚cپiŒv‚S–¼پj

چàپ@ژYپ@چb•s“®ژY

‘و‚P—لپ@‚S–¼‚ج‘ٹ‘±گl‚ھچb•s“®ژY‚ًژو“¾پE”„‹p‚µپA”„‹p‘م‹à‚ً•ھٹ„‚·‚é—ل

پyˆâژY•ھٹ„‹¦‹cڈ‘‚ج•¶—لپz

‚PپD‚`‚a‚b‚c‚حپAچb•s“®ژY‚ًٹe‚S•ھ‚ج‚P‚جٹ„چ‡‚ً‚à‚ء‚ؤ‹¤—Lژو“¾‚·‚éپB

‚QپD‚`‚a‚b‚c‚حپA‹¤“¯‚µ‚ؤپAچb•s“®ژY‚ً•½گ¬‚Q‚V”N‚P‚QŒژ‚R‚P“ْ‚ـ‚إ‚ة‹à‚T‚O‚O‚O–œ‰~ˆبڈم‚ج‰؟ٹi‚إ”„‹pٹ·‰؟‚µپA”„‹p‘م‹à‚©‚çژ葱‚«‚ة‚آ‚¢‚ؤ•K—v‚بŒo”ï‚ًچ·‚µˆّ‚¢‚½ژcٹz‚ًپA‚`‚a‚b‚c‚ھٹe‚S•ھ‚ج‚P‚جٹ„چ‡‚إژو“¾‚·‚éپB

‘و‚Q—لپ@‚`‚ھ‘م•\‚µ‚ؤ•s“®ژY‚ً’P“ئژو“¾پE”„‹p‚µپA”„‹pŒم‚ة‘م‹à‚ً•ھٹ„‚·‚é—ل

پyˆâژY•ھٹ„‹¦‹cڈ‘‚ج•¶—لپz

‚PپD‚`‚حپAچb•s“®ژY‚ًژو“¾‚·‚éپB

‚QپDچb•s“®ژY‚ة‚آ‚¢‚ؤ‚حپA–@’è‘ٹ‘±•ھ‚ً•ھٹ„ٹ„چ‡‚ئ‚·‚éٹ·‰؟•ھٹ„‚ًچs‚¤‚à‚ج‚ئ‚µپAˆب‰؛‚ج—v—ج‚إ‚±‚ê‚ً”„‹pٹ·‰؟‚µپA”„‹p‘م‹à‚©‚çژ葱‚«‚ة‚آ‚¢‚ؤ•K—v‚بŒo”ï‚ًچ·‚µˆّ‚¢‚½ژc‹à‚ًپA‚`‚a‚b‚c‚ھٹe‚S•ھ‚ج‚P‚جٹ„چ‡‚إژو“¾‚·‚éپB‚ب‚¨پAٹe‘ٹ‘±گl‚حپA•s“®ژY”„‹p‚ة”؛‚¤ڈ÷“nڈٹ“¾گإ‚ة‚آ‚¢‚ؤپAڈم‹L‹Lچع‚جٹeژو“¾ٹ„چ‡‚ةٹî‚أ‚گ\چگ”[گإ‚ًچs‚¤‚à‚ج‚ئ‚µپA‘ٹ‘±گإ‚ة‚آ‚¢‚ؤ‚àپAڈم‹L‹Lچع‚جٹeژو“¾ٹ„چ‡‚ةٹî‚أ‚گ\چگ”[گإ‚ًچs‚¤‚à‚ج‚ئ‚·‚éپB

‹L

‡@”„‹p‚ةٹض‚·‚éˆêگط‚جچsˆ×‚ح‚`‚ھ‘م•\‚µ‚ؤچs‚¤‚à‚ج‚ئ‚µپA‚`‚حژ©Œب‚ج–¼‹`‚إ‘ٹ‘±“o‹L‚ً‚·‚éپB

‡A‚`‚حپA•½گ¬‚Q‚V”N‚P‚QŒژ‚R‚P“ْ‚ـ‚إ‚ةپAچb•s“®ژY‚ً”„‹p‚·‚é‚à‚ج‚ئ‚·‚éپB‚ب‚¨پA“–ٹYٹْ“ْ‚ـ‚إ‚ة”„‹pچإ’لٹzˆبڈم‚إ”„‹p‚ھ‚إ‚«‚ب‚¢‚ئ‚«‚حپA‰ü‚ك‚ؤ”„‹pڈًŒڈ‚ً‹¦‹c‚·‚邱‚ئ‚ھ‚إ‚«‚éپB

‡B”„‹pچإ’لٹz‚ح‹à‚T‚O‚O‚O–œ‰~‚ئ‚·‚éپB

‡Cچb•s“®ژY“à‚ج“®ژY—ق‚حپA‚`‚ھ”pٹüپEڈˆ•ھ‚إ‚«‚é‚à‚ج‚ئ‚·‚éپB

پ¦•s“®ژY‚ًٹ·‰؟•ھٹ„‚·‚éڈêچ‡‚حپAڈم‹L‘و‚P—ل‹Lچع‚ج‚ئ‚¨‚èپA‘م‹à‚ًژو“¾‚·‚é‘ٹ‘±گl‘Sˆُ‚ھ•s“®ژY‚ً‹¤—Lژو“¾‚µپA‚»‚ج‘Sˆُ‚إ•s“®ژY‚ً”„‹p‚µپA‘م‹à‚ً•ھٹ„‚·‚é‚ج‚ھŒ´‘¥“I‚ب•û–@‚ئ‚ب‚è‚ـ‚·پB

‚µ‚©‚µپAپu‘ٹ‘±گl‚ھ‘½گ”‚جڈêچ‡پvپAپu‘ٹ‘±گl‚ج’†‚ةچ‚—îژز‚ھ‚¢‚éڈêچ‡پvپAپuٹe‘ٹ‘±گl‚ھ‰“ٹu’n‚ة‚¢‚éڈêچ‡پv‚ب‚اپA‘Sˆُ‚ھ•s“®ژY‚ًژو“¾‚·‚é‚ئ”„‹p‚جژ葱‚ھ”ٌڈي‚ة”دژG‚ئ‚ب‚邱‚ئ‚à‚ ‚èپA‚±‚ج‚و‚¤‚بڈêچ‡‚ة‚حڈم‹L‘و‚Q—ل‹Lچع‚ج‚ئ‚¨‚èپA‘م•\ژز‚ھ•s“®ژY‚ًژو“¾‚µ‚ؤ”„‹p‚µپA”„‹pŒم‚ة‘م‹à‚ً•ھٹ„‚·‚é•û–@‚à‚ ‚è‚ـ‚·پB

’A‚µپA‚±‚ج•û–@‚حپAگإ–±ڈم—لٹO“I‚بژوˆµ‚¢‚ئ‚ب‚邽‚كپA‘م‹à‚ج•ھ”z‚ھ‘،—^‚ئ‚ف‚ب‚³‚ê‚ب‚¢‚و‚¤پA‹¦‹cڈ‘‚ج’†‚ةپuٹ·‰؟•ھٹ„‚ًچs‚¤پv‚ئ–¾‹L‚µپAڈ÷“nڈٹ“¾گإ‚جگ\چگ‚ة‚آ‚¢‚ؤ‚à‘م‹àژو“¾ژز‘Sˆُ‚ھ‚»‚ꂼ‚êچs‚¤ژ|‚ً–¾‹L‚·‚é•K—v‚ھ‚ ‚è‚ـ‚·پB

•s“®ژY‚ج‘ٹ‘±پE”„‹p‚ة‚©‚©‚éگإ‹à‚جژوˆµ‚¢‚ًٹشˆل‚¦‚é‚ئپA‘½‘ه‚ب‘¹ژ¸‚ً”ي‚邱‚ئ‚à‚ ‚è‚ـ‚·‚ج‚إپAٹ·‰؟•ھٹ„‚ًچs‚¤چغ‚ة‚حپA–@—¥پEگإ–±‚جگê–ه‰ئ‚ة‘ٹ’k‚µ‚ب‚ھ‚çگTڈd‚ةچs‚¤‚±‚ئ‚ً‚¨ٹ©‚ك‚µ‚ـ‚·پB

ژi–@ڈ‘ژmپE•s“®ژYƒRƒ“ƒTƒ‹ƒ^ƒ“ƒgپ@چ‚—اپ@ژہ

–³—؟‘ٹ’k‚ج‚²ˆؤ“àپI

![]()

ƒپپ[ƒ‹‚إ‚ج‚¨–âچ‡‚¹پ@پi24ژٹشژَ•tپj

پ¦–ت’k‘ٹ’k‚ج‚²—\–ٌپAژ葱‚ةٹض‚·‚邨–â‚¢چ‡‚ي‚¹‚ب‚اپA‚¨‹CŒy‚ة‚²—ک—p‚‚¾‚³‚¢پB

![]()

LINE‚إ–³—؟‘ٹ’k‚ج—\–ٌ‚ھ‚إ‚«‚ـ‚·پB

پ¦QRƒRپ[ƒh‚©‚ç—F’B“oک^‚µ‚ؤ‚²—ک—p‰؛‚³‚¢پB

‚ف‚ب‚فژi–@ڈ‘ژmپEچsگڈ‘ژmچ‡“¯ژ––±ڈٹ

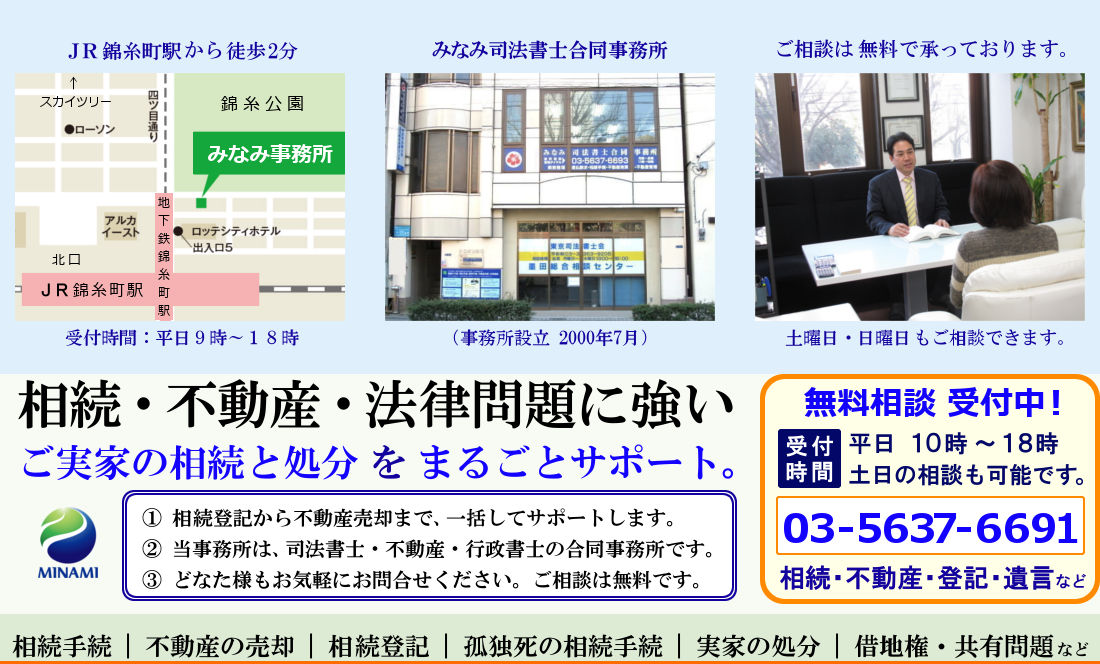

پ§130-0013

“Œ‹“s–n“c‹و‹رژ…ژl’ڑ–ع‚P‚S”ش‚Sچ†‚QٹK

“dپ@کbپ@03-5637-6691

ƒپپ[ƒ‹پ@minami77@palette.plala.or.jp