|

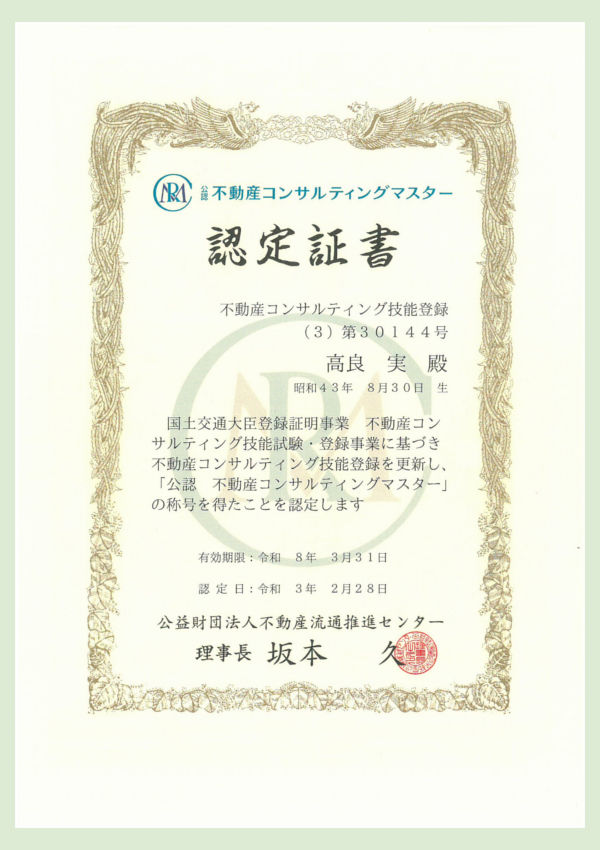

���������́A�i�@���m�ƕs���Y�̍����������Ƃ��āA�����葱����s���Y���p�܂ŁA�ꊇ���ăT�|�[�g���Ă��܂��B �\�����ʃg���u�����N���Ȃ��悤�A�i�@���m���T�|�[�g���܂��̂ŁA���S�E�~���Ɏ葱��i�߂邱�Ƃ��ł��܂��B �u�����葱����s���Y���p�܂ł܂Ƃ߂Ĉ˗��������v�A�u�s���Y���p��M���ł��鎖�����ɂ܂��������v�ȂǁA�s���Y���p���������̕��͂��C�y�ɂ����k���������B �s���Y�R���T���^���g�E�i�@���m |

�����s���Y�̔��p�葱�̗���

| ��P�D������s���Y�Ɋւ��邲���k |

|

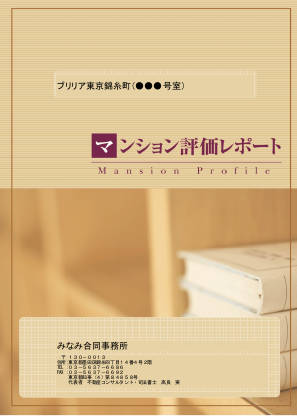

���������̎i�@���m���A�s���Y�̔��p�Ɋւ��邲�v�]�₲���ⓙ�����f��������ŁA�葱�ɂ��Ă킩��₷���������������܂��B �⌾���̗L���A�������Y�̊z�A�����Ő\���̗v�ہA���n�����ł̐ߐłȂǂ��l�����Ȃ��炲���k�������܂� �K�v�ɉ����āA�����ɏڂ����ŗ��m�Ƌ��͂��Ȃ���œK�ȃv����������Ă��܂��B

|

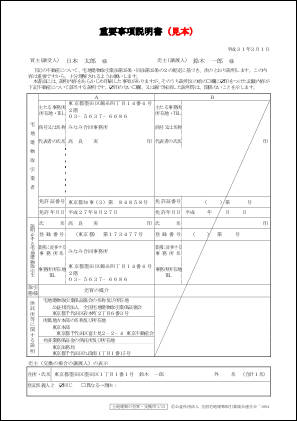

![]()

| ��Q�D�����ς�̂��� |

|

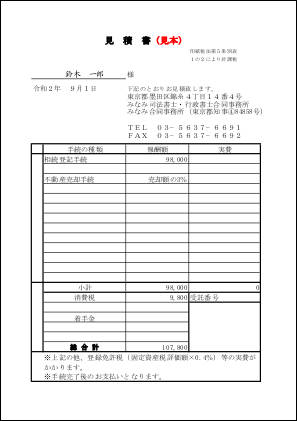

�葱�̔�p�E��V����ъ����܂ł̓��������q�l�ɂ��`�����A���m�F������������ŁA�葱���J�n���܂��B ��p�͎��O�ɂ����ς�v���܂��B |

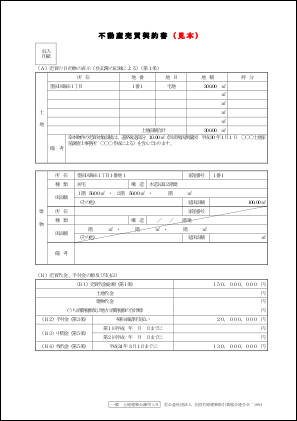

![]()

| ��R�D�K�v���ނ̂����� |

|

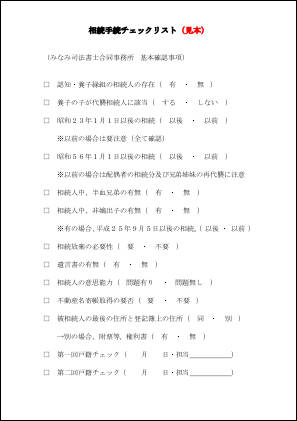

�����o�L�ɕK�v�Ȋe�폑�ނ��������܂��B �o�L���]���ؖ������̕K�v���ނ͓��������ł������܂��B �����o�L�̕K�v���� ������e���ނɂ�葊���W�̖@�߃`�F�b�N���s���܂��B |

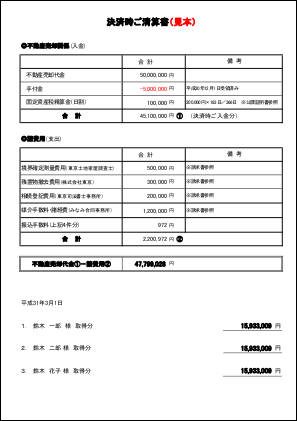

![]()

| ��S�D��Y�������c���̍쐬 |

|

�K�v���ނ������܂�����A��Y�������c�����쐬���܂��B ��Y�������c���͓��������ō쐬�v���܂��B |

![]()

| ��T�D�����o�L�̐\�� |

|

�e�����l�ɂ���Y�������c���ɏ������Ă��������A�NJ��@���ǂɑ����o�L�̐\�����s���܂��B �@���ǂւ̐\����o�L��̎擾�́A���������̎i�@���m���㗝���čs���܂��B |

![]()

| ��U�D�s���Y�̖@�ߒ����E���i���� |

|

�����o�L�ƕ��s���āA�s���Y�̖@�ߒ������s���܂��B �ߗׂ̔��o���s���Y�A����ςݕs���Y�A�H�����A�������i�����Q�l�ɂ��ĕs���Y�̉��i������s���܂��B |

![]()

| ��V�D�s���Y�̔��o�J�n |

|

���p����s���Y�̏���s���Y���ʋ@�\�i���C���Y�j�ɓo�^���A�����L�����s���܂��B �Q�T�Ԃ��Ƃɕ����ɂ��Ɩ��̏�����������܂��B |

![]()

| ��W�D�����_�̍쐬�E���� |

|

�w����]�҂Ƃ̉��i���A�_������̌���A�����_�̍쐬�A�d�v�����̒������̌�A�����_���������܂��B�����_�̍쐬�́A�i�@���m�ɂ�郊�[�K���`�F�b�N�i�@�I���E���X�N�̊m�F�j���o�������ō쐬�������܂��B

|

![]()

| ��X�D��������̎�� |

|

��������̎�̂Ɠ����i�������s�j�ɁA���L���ړ]�ɕK�v�ȏ��ނ�Ɍ�t���܂��B ���ςɂ́A���������̎i�@���m������܂��B �K�v�ɉ����āA�ŗ��m�E�y�n�Ɖ������m�E������̋ƎҁA�c�u�������Ǝ҂ȂǁA�K�v�Ȑ��Ƃ�Ǝ҂���z�v���܂��B ���L���ړ]�o�L�̕K�v���� |

![]()

| ��P�O�D��������̕��z |

|

��������𑊑��l�Ԃŕ��z���Ď葱�����ł��B ���O�ɓ��������ɂĐ��Z�����쐬���A���o����T�������e�����l�̎���z�����������܂��B �����l�������̏ꍇ�́A�e�����l�̗a�������ւ̐U�������A�܂��͊e�����ɉ��������z�̗a�����؎�ɂ�蔄���������̂��܂��B |

![]()

| ��P�P�D�s���Y���p����̐ŋ��ɂ��� |

|

�K�v�ɉ����āA���Y�łɏڂ����ŗ��m�����Љ�܂��B ���������y�n�𑊑���������R�N�P�O�����ȓ��ɔ��p����ƁA���n�����ł��啝�Ɉ����Ȃ�\��������܂��B�܂��A���Ƃp���ċ��K�ŕ�������ꍇ�ɂ����ɏZ��ł��鑊���l���������������Ŕ��p���A���̑����l�ɑ㏞�����x�����ƁA���Z�p�s���Y�̂R�O�O�O���~�T���⋏�Z�p�s���Y�̌y���ŗ����g����\��������܂��B �����̓�����g���Ɛŋ����啝�Ɉ����Ȃ�܂��B���������s���Y�p����ۂɂ́A�u�N���ǂ̂悤�ɑ������A�ǂ̂悤�ɔ��p���邩�v��@�߁E�Ŗ����ӂ܂��Ă�������ƌ�������K�v������܂��B �s���Y�̔��p�����l���̕��́A���C�y�ɂ����k���������B |

�葱��p�̂��ē�

�����ɂ�閼�`�ύX�Ƒ����s���Y�̔��p�葱���ꊇ���Ă��˗��ł���v���������p�ӂ��܂����B

�����o�L�̐\�����瑊���s���Y�̔��p�Ɏ���܂ŁA�����ƕs���Y�̐��Ƃ��ꊇ���ăT�|�[�g�v���܂��B

�����s���Y�̔��p�����l���̕��́A���C�y�ɂ��₢���킹���������B

| �����o�L�Ƒ����s���Y���p�̔�p�i�ꊇ�v�����j |

|---|

|

�����o�L �s���Y���p �����p����������܂ŕ�V�͂�����܂���B |

![]()

�s���Y���p�Ɋւ����{���

�s���Y�i���ɓy�n�j�p����ۂɒ��ӂ��ׂ����ƁI

�s���Y�p����ۂ́A�_������܂łɔ���E����Ԃŗl�X�Ȍ���m�F���s���A���̍��ӂɒB�����甄���_���쐬���āA�_�������i�_�ւ̏�������j���܂��B

���̍ہA�u����v�����ӂ��Ȃ���Ȃ�Ȃ����Ƃ́A�u�_������Ɏ���܂ł́i�����Ƃ��āj����Ƃ��Ă̐ӔC�͔������Ȃ����A�_������������i�_�Ƀn���R��������j�́A����E����Ƃ��Ɍ_����e�ɍS������A���ɂ��̓��e�������ł��Ȃ������ꍇ�ɂ́A�_���̃y�i���e�B�[�i��Ɉ����j����������v�Ƃ������Ƃł��B

�y�n�̔����_��ł́A����͈��n�����܂łɁA�m�葪�ʂ̊����A�z���̊o���̎擾�A�����̒ʍs�E�@�폳���̎擾�Ȃǂ����܂��Ă����K�v������܂����A���ɁA�����܂łɎ擾���邱�Ƃ��ł��Ȃ��ƁA�_��ᔽ�Ƃ��Ĉ����i�������i�̂P�O�����x�j�̎x���������߂���\��������܂��B

���̂��߁A

�_������̎��_�ɂ����Ċm�肵�Ă��Ȃ�����

�ɂ��ẮA�����̃��X�N���\����������K�v������܂��B

�s���Y���p�́A���o�J�n�@���@���傩��̑Őf�@���@�����̌��@���@�_������@���@���ς̏��Ŏ葱���i��ł����܂����A�_������̎��_�ł��ׂĂ̎������m�肵�Ă��邱�Ƃ͋H�ł���A���̕s�m�莖�R��̋`���Ƃ��Ē�߂���Ō_���������邱�Ƃ��قƂ�ǂł��B

�唼�̎��Ăł́A�_��������猈�ς܂ł̊ԂɕK�v�Ȏ��������������A��Ȃ��_�������܂����A�Ȃ��ɂ͗גn���L�҂Ƃ̘A���������ɑ��ʂ��������Ȃ��P�[�X��z���⎄���̍��ӏ����擾�ł��Ȃ��������߂Ɋ������Ɉ��n�����ł����A�����̎x�������߂����čٔ��ɂȂ�P�[�X������܂��B

�s���Y�p����ۂɐ���o���Ă����Ă��������������Ƃ́A

�E�_�Ƀn���R��������́A�_����e�Ɋ�Â��`������������

�E�_��������ɂ܂��m�肵�Ă��Ȃ������ɂ��ẮA�ł��邾������ʼn��炩�̖Ə��i�ƐӁj������݂���

�Ƃ������Ƃł��B

���̑��ɂ��A����Ƃ��Ẵ��X�N�́A���݉����Ă�����̂���A�i�y�뉘���A�n�������ݕ��Ȃǂ́j���ݓI�Ȃ��̂܂ő��X����܂����A���̂قƂ�ǂ́A�_���������������K�ɒ�߂邱�Ƃɂ���ă��X�N���y�����邱�Ƃ��ł��܂��B

��Ȏ��Y�ł���s���Y�̔��p�Ŏv��ʑ��Q����Ȃ����߂ɂ��A�s���Y�p����ۂɂ́A�u�_��������ɂ����ĕs�m��Ȏ����v�ɏ\�������ӂ��������B

�i�@���m�E�s���Y�R���T���^���g�E�e�o�@���ǁ@��

![]()

�s���Y���p���̐ŋ��̌v�Z���@

���������s���Y�p�����ꍇ�ɂ́A���̏��n�v�ɂ��ď��n�����ł�Z���œ��̐ŋ����ۂ����܂��B���̂��Ƃ���s���Y�p����ۂɂ́A���O�ɉ��L�̓_���m�F���A�ł��邾�������ł���n�����ł������Ȃ�悤�A��Y�����̕��@�┄�p�s���Y�̑I����������K�v������܂��B

�@���p����s���Y�ɏ��n�v���������邩�ۂ��B

���s���Y�p���Ă����n�v���łȂ���Ώ��n�����ł͉ېł���܂���B

���n�v�i���n�����j�̌v�Z���@

���n�����́A�y�n�⌚���������z����A���̕s���Y�̎擾�����n��p�����������Čv�Z���܂��B

���n�v�i���n�����j �� �@���p��� �|�i�y�n�̎擾��@+�@�y�n�̏��n��j

�y�n�̎擾��i�y�n�̍w������E����萔���E�s���Y�擾�ŁE�o�^�Ƌ��ōw����̐ݔ������ǔ�Ȃǁj

�y�n�̏��n��i����萔���E�L����E��������o�L��p�Ȃǁj

�����������s���Y�p����ۂ́A�����Ƃ��Ĕ푊���l���擾�������i���L���ԁj����ю擾��������p���܂��B����āA������������ɕs���Y�p�����ꍇ�ł��Z�����n�ɊY������킯�ł͂Ȃ��A�푊���l�����Y�s���Y���擾����������̏��L���ԂƂȂ�܂��B

�܂��A�푊���l���擾���Ă��瑊�����Ԍo�߂��Ă��铙�̗��R�ɂ��擾��s���̏ꍇ�ɂ́A�T�Z�擾��Ƃ��āA���p�z�̂T�������z���擾��Ƃ��邱�Ƃ��ł��܂��B

�A���p����s���Y���������n�ɊY������̂��Z�����n�ɊY������̂��ǂ����B

�s���Y�p�����Ƃ��̏��n�����ł́A���̂Ƃ���擾���甄�p�܂ł̏��L���Ԃɂ���Ē������n�����ƒZ�����n�����̓�ɋ敪���܂��B

�������n�����ƒZ�����n�����́A�K�p�ƂȂ�ŗ����قȂ邽�ߐŋ��̌v�Z���ʁX�ɍs���܂��B

�������n�����Ƃ͏��n�����N�̂P���P���ɂ����ď��L���Ԃ��T�N���ƂȂ����

�Z�����n�����Ƃ͏��n�����N�̂P���P���ɂ����ď��L���Ԃ��T�N�ȉ��ƂȂ����

���́u���L���ԁv�Ƃ́A�s���Y�擾�̓���������������L���Ă������Ԃ������܂��B���̏ꍇ�A�����②�^�ɂ��擾�������̂́A�����Ƃ��āA�푊���l�②�^�҂̎擾����������v�Z���邱�ƂɂȂ��Ă��܂��B

�����L���ԂT�N���̕s���Y�p�����ꍇ�̐ŋ��i�������n�擾�Łj�B

�s���Y�p�����N�̂P���P�����݂̏��L���Ԃ��T�N����s���Y�p�����Ƃ��̐ŋ��i���n�����Łj�̌v�Z�́A���L�̂悤�ɂȂ�܂��B

�������z�@�|�@�擾��@�|�@���n��p�@���@�ېŒ������n�������z

���̉ېŒ������n�������z�ɁA�����ł͂P�T���A�Z���ł͂T�����悶�ď��n�����Ŋz���Z�o���܂��B

�v�Z��@�ېŒ������n�������z���T�O�O�O���~�̏ꍇ

�����Ł@�T�O�O�O���~�~�P�T�����V�T�O���~

�Z���Ł@�T�O�O�O���~�~�@�T�����Q�T�O���~

����L�͓��ʍT���̓K�p���Ȃ��ꍇ�̌v�Z���@�ł��B�}�C�z�[�������ꍇ�̂R�O�O�O���~�T���ȂǁA�e��̓��ʍT��������܂��B

�����L���ԂT�N�ȉ��̕s���Y�p�����ꍇ�̐ŋ��i�Z�����n�擾�Łj�B

�s���Y�p�����N�̂P���P�����݂̏��L���Ԃ��T�N�ȉ��̕s���Y�p�����Ƃ��̐ŋ��i���n�����Łj�̌v�Z�́A���L�̂悤�ɂȂ�܂��B

�������z�@�|�@�擾��@�|�@���n��p�@���@�Z���������n�������z

���̉ېŒZ�����n�������z�ɁA�����ł͂R�O���A�Z���ł͂X�����悶�ď��n�����Ŋz���Z�o���܂��B

�v�Z��@�ېŒZ�����n�������z���T�O�O�O���~�̏ꍇ

�����Ł@�T�O�O�O���~�~�R�O�����P�T�O�O���~

�Z���Ł@�T�O�O�O���~�~�@�X�����@�S�T�O���~

����L�͓��ʍT���̓K�p���Ȃ��ꍇ�̌v�Z���@�ł��B�}�C�z�[�������ꍇ�̂R�O�O�O���~�T���ȂǁA�e��̓��ʍT��������܂��B

�����L���ԂP�O�N���̋��Z�p�s���Y�p�����ꍇ�́A�ȉ��̌y���ŗ����K�p����܂��B�i���Z�p���Y�̒������n�����ɑ���ېł̓���j

�U�O�O�O���~�ȉ��E�E�E�����łP�O���A�Z���łS��

�U�O�O�O���~���E�E�E�E�����łP�T���A�Z���łT��

�B�s���Y�p�����ۂɁA���n�����œ��̉ېł̓���i�Ŋz���Ⴍ�Ȃ���ᓙ�j�̓K�p�����邩�ǂ����B

�����s���Y�̔��p���ɂ�������n�����łɂ́A�u���Z�p���Y�����n�����ꍇ�̂R�O�O�O���~�T���v�Ȃǂ̓��Ⴊ����܂����A���̂悤�ȓ���̓K�p�̉ۂ́A���p���鑊���l���Ƃɔ��f����邱�ƂɂȂ�܂��B

�Ⴆ���̂R�O�O�O���~�T���̓K�p���邽�߂ɂ́A�s���Y�p���鑊���l�����Y���Y�𑊑�������ŁA���ۂɂ��̕s���Y�ɋ��Z���Ă��邱�Ƃ��K�v�ƂȂ�܂��B

����āA�����ɂ��擾�����s���Y�p����\�肪����ꍇ�ɂ́A���̂悤�ȉېł̓��ᓙ�ɂ��Ă��l��������ň�Y�������s���K�v������܂��B

�C���������s���Y�p�����ꍇ�̎擾��̉��Z

���������y�n�A�������A����������ɂ��̑����ł̐\����������R�N�ȓ��ɔ��p�����ꍇ�ɂ́A���̑����ʼnېł��ꂽ�����Ŋz�̂����̈��̋��z�p����s���Y�̎擾��ɉ��Z���邱�Ƃ��ł��܂��B

���s���Y�̎擾��̉��Z�̗v��

�i�P�j������②�ɂ����Y���擾�����҂ɂ�锄�p�ł��邱�ƁB

�i�Q�j�����������Y�p�����l�ɑ����ł��ېł���Ă��邱�ƁB

�i�R�j����������A���̑����ł̐\����������R�N�ȓ��ɔ��p���Ă��邱�ƁB

�i�S�j�擾����Z�̑ΏۂƂȂ�y�n���i�y�n��y�n�̏�ɑ����錠���j�ɂ́A���������Z�ېł̓K�p���āA�������Y�ɍ��Z���ꂽ���^���Y�ł���y�n���⑊���J�n�O�R�N�ȓ��ɔ푊���l���瑡�^�ɂ��擾�����y�n�����܂܂�܂��B

���s���Y�p����ۂ̎擾��ɉ��Z����z

�i�P�j���������y�n�E�����p�����ꍇ�Ɏ擾��ɉ��Z����z���������y�n�p�����ꍇ�ɂ́A���p�����l�ɂ������������Ŋz�̂����A���p�����y�n�ɑΉ����鑊���Ŋz�����Z�̑ΏۂƂȂ�܂��B�y�n���ȊO�̍��Y�p�����ꍇ�ɂ́A���p�����l�ɂ������������Ŋz�̂����A���n���������⊔���ȂǂɑΉ�����z�����Z�̑ΏۂƂȂ�܂��B

![]()

�����s���Y�̔��p���ɂ�����ŋ��̓���B��Ƃ̏��n�����̂R�O�O�O���~�T��

�Z���������������Ƃ̑�����h�����Y�̗L�����p��}��ϓ_����A��Ƃ���������ő�̗��R�ł���u�����ɔ������������Ɓv�Ɋւ��A�ȉ��̓��ʑ[�u���n�݂���܂��B

�u������������R�N���o�߂�����̑�����N�̂P�Q���R�P���܂łɁA�푊���l�̋��Z���Ă����Ɖ��𑊑����������l���A���Y�y�n�������͎�����̓y�n�p�����ꍇ�ɂ́A���̓y�n�����̏��n��������R�O�O�O���~����ʍT������B�v

���̐��x�����p����ƁA�ő�Ŗ�U�O�O���~�A���n�����ł������Ȃ�܂��B

���̐��x�̗v���͈ȉ��̂Ƃ���ł��B

�P�D�K�p����

������������R�N���o�߂�����̑�����N�̂P�Q���R�P���܂łɔ��p���邱�ƁB

�Ȃ��A�{����͕����Q�W�N�S���P���`�����R�P�N�P�Q���R�P���̊Ԃ̏��n�ɓK�p�����\��ł��B

�Q�D���������Ɖ��̗v��

�i�P�j�����������ɂ����Ĕ푊���l�̋��Z�p�̉Ɖ��ł��邱��

�i�Q�j�����������ɂ����Ĕ푊���l�ȊO�ɋ��Z�҂����Ȃ���������

�i�R�j���a�T�U�N�T���R�P���ȑO�Ɍ��z���ꂽ�Ɖ��ł��邱��

�i�S�j�������������甄�p�܂ł̊ԂɁA�ݕt���̗p�ɋ����ꂽ���Ƃ��Ȃ�����

�R�D���n����ۂ̗v��

�i�P�j���n���z���P���~�ȉ��ł��邱��

�i�Q�j�Ɖ������n����ꍇ�́A���Y�Ɖ������s�̑ϐk��ɓK��������̂ł��邱��

![]()

�����s���Y�̔��p���ɂ�����ŋ�

���������s���Y�p����ƁA���̑Ή��ł��锄�p����̗��v�̕����ɑ��āu���n�����Łv��������܂��B

���̏��n�����ł́A���p�������������P���Ⴄ�����Őŋ����啝�ɑ�����\��������ȂǁA���̎d�g�݂����G�Ȃ̂Ŕ��p�̍ۂɂ͓��i�̒��ӂ��K�v�ł��B

�ȉ��ɏ��n�����ł̊�{�I�Ȍv�Z���@���������������܂��B

�P�D���n�����ł̌v�Z��

�������z�|�i�擾��{���n��p�j�����n����

�����n�������}�C�i�X�̏ꍇ�͐ŋ��͂�����܂���B

���n�����i���n�v�j�~���̐ŗ������n������

�Q�D�u�擾��v�Ɋ܂܂����̗̂�

�E�s���Y�̍w������i�푊���l�̍w�����i�������p���܂��B�j

�E�o�^�Ƌ���

�E����ݒ�o�L��p

�E�w�����̒���萔���Ǝ�����

�E�s���Y�擾��

���擾��킩��Ȃ��ꍇ�ɂ́u���n�Ή��̂T���v���擾��Ƃ��邱�Ƃ��ł��܂��B

�������ɂ��擾�����y�n�𑊑��ł̐\�������̗�������R�N�ȓ��ɔ��p�����ꍇ�́A�x�����������Ŋz�̂����̈��z���擾��ɉ��Z���邱�Ƃ��ł��܂��B

�R�D�u���n��p�v�Ɋ܂܂����̗̂�

�E���p���̒���萔���Ǝ�����

�E�����̉�̔�p

�E���ʔ�

�S�D�ŗ��ƌv�Z���@

�����s���Y�̔��p���ɂ�������n�����ł͕����ېłƂȂ�A����ȊO�̏����i���^�����Ȃǁj�Ɛ藣���Đŋ����v�Z���܂��B

���n�v�ɂ�����ŗ��́A

���n�����N�́u�P���P���ɂ����鏊�L���ԁv���T�N���̏ꍇ�́E�E�E�Q�O��

���n�����N�́u�P���P���ɂ����鏊�L���ԁv���T�N�ȉ��̏ꍇ�́E�E�R�X��

����L�̑��A�����S�X�N�܂ł͕������ʏ����Ŋz�Ƃ��ď����Ŋz��2.1�������Z����܂��B

�����s���Y�̔��p���ɂ�������n�����ł̊�{�I�Ȍv�Z���@�͈ȏ�̂Ƃ���ł��B

�s���Y�̏��n�����łɂ͗l�X�ȓ��Ⴊ����A���p�̎d���ɂ���Đŋ����傫���قȂ�܂��̂ŁA�s���Y�����n����ۂɂ͎��O�ɐ��Ƃɑ��k����邱�Ƃ������߂��܂��B

![]()

�s���Y�Ɩ��Ɋւ���Ƌ���

![]()

�������k�̂��ē��I

![]()

���[���ł̂��⍇���@�i24���Ԏ�t�j

���ʒk���k�̂��\��A�葱�Ɋւ��邨�₢���킹�ȂǁA���C�y�ɂ����p���������B

![]()

LINE���������k�̗\�����ł��܂��B

��QR�R�[�h����F�B�o�^�������p�������B

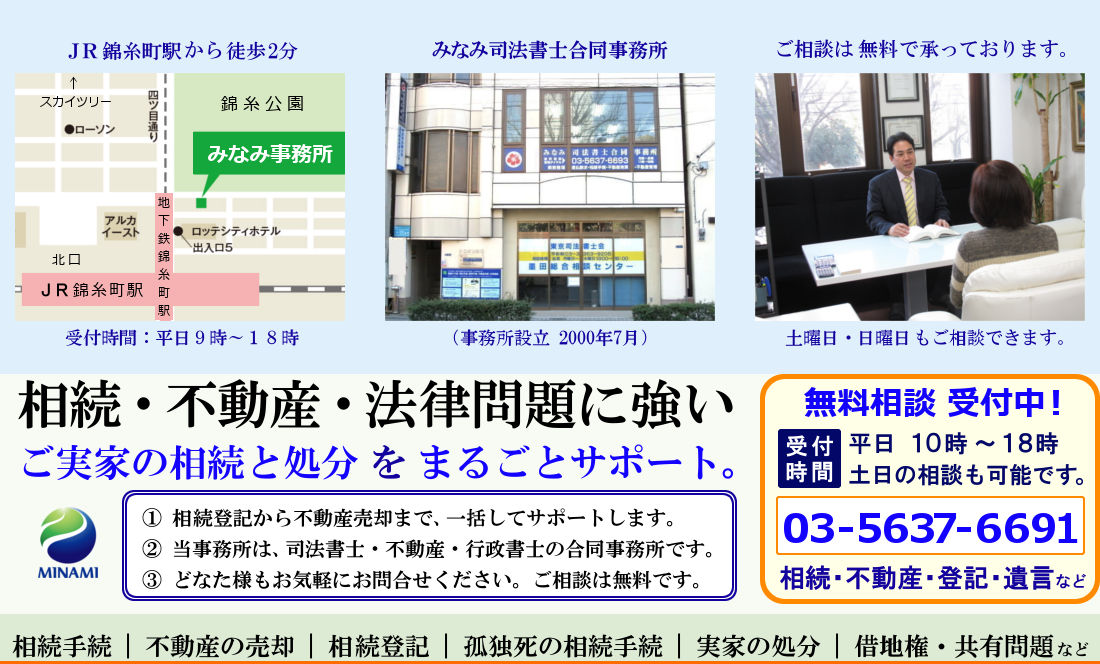

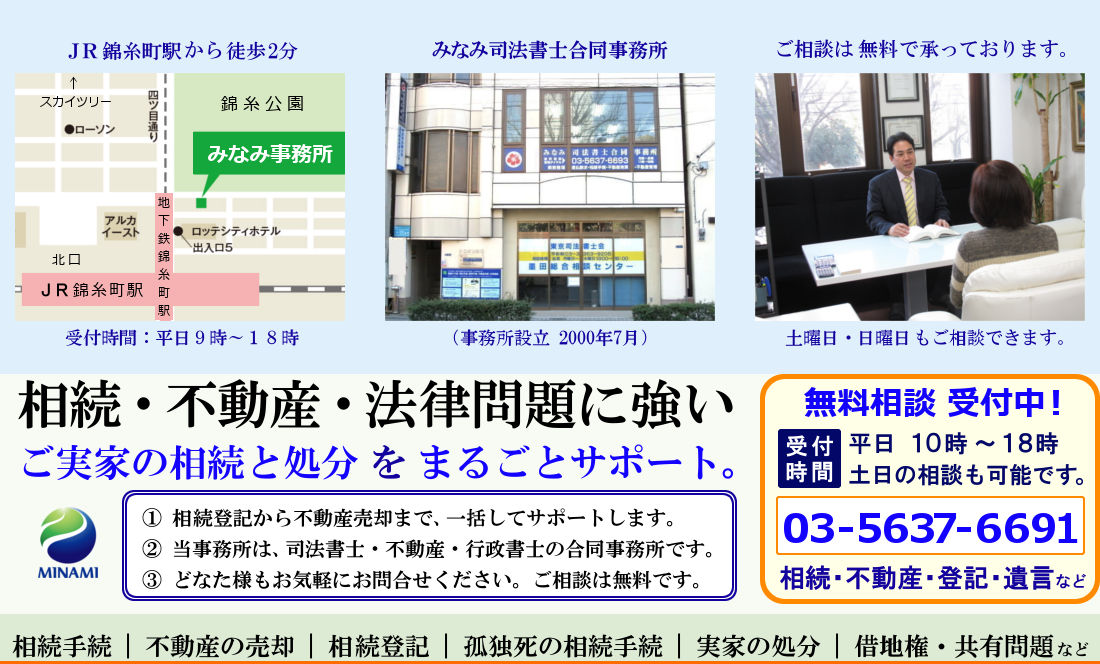

�݂Ȃݎi�@���m�E�s�����m����������

��130-0013

�����s�n�c��ю��l���ڂP�S�ԂS���Q�K

�d�@�b�@03-5637-6691

���[���@minami77@palette.plala.or.jp